Este documento examina la evolución y los determinantes de los flujos de portafolio en la economía colombiana, los cuales comprenden las inversiones en títulos de deuda pública, acciones y bonos privados. Se identifican los cambios estructurales ocurridos en estos mercados durante los últimos años en respuesta a cambios regulatorios y de mercado. Se analiza estadísticamente la literatura internacional para economías emergentes y se ubica a Colombia en ese contexto. Se compara el comportamiento de los distintos mercados distinguiendo por instrumentos de inversión entre renta fija y renta variable, y según la base de inversionistas externos, entre fondos de inversión y fondos de pensiones. Se analizan y se comparan las reacciones de los inversionistas residentes y no residentes que participan en estos mercados frente a choques a las variables determinantes de estos flujos. Adicionalmente, se verifica si el comportamiento de los flujos de portafolio cambia a lo largo del ciclo financiero, comparando períodos de auge con períodos de descensos. Se estudia la forma como los flujos de portafolio reaccionan a las acciones de política monetaria, a fin de ofrecerle a la autoridad criterios que les permitan mitigar la alta volatilidad que estos flujos durante episodios de alta incertidumbre, externa o interna.

Lo más reciente

Un grupo de 16 investigadores desarrollaron un nuevo Ensayos sobre Política Económica – ESPE, analizado en este capítulo de Charlas Banrep con el coordinador de este trabajo, Jorge Toro Córdoba.

Los flujos de portafolio pueden ofrecer importantes beneficios para el país, porque complementan el ahorro interno, promueven la competitividad del sector financiero y contribuyen a financiar el consumo y la inversión. No obstante, también generan riesgo e incertidumbre por la rapidez y facilidad con la que pueden retirarse del mercado interno y por su alta sensibilidad a cambios en variables económicas o de otro tipo.

Resumen

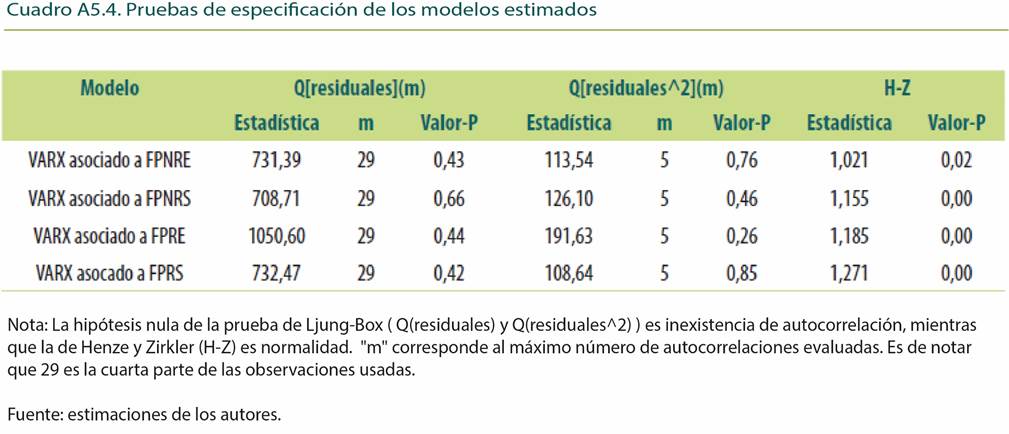

Enfoque

De forma similar a como ocurre con el comercio exterior de bienes y servicios, la economía colombiana tiene un importante grado de apertura hacia el mercado internacional de capitales. De allí que los flujos de capital de entrada o de salida del país se comporten de forma muy activa y respondan a un sinnúmero de variables y estímulos económicos.

Uno de los componentes más importantes de dichos flujos son los denominados flujos de portafolio, que comprenden las inversiones en títulos de deuda pública, acciones y bonos privados. Los agentes económicos que participan en esos mercados comprenden los fondos de inversión, los fondos de pensiones, los bancos comerciales y los inversionistas particulares, que pueden ser residentes o no residentes en el país. Los flujos de portafolio pueden ofrecer importantes beneficios para el país, porque complementan el ahorro interno, promueven la competitividad del sector financiero y contribuyen a financiar el consumo y la inversión. No obstante, también generan riesgo e incertidumbre por la rapidez y facilidad con la que pueden retirarse del mercado interno y por su alta sensibilidad a cambios en variables económicas o de otro tipo. La preocupación principal de los responsables de política radica en cómo mitigar las salidas y entradas masivas de capital y su elevada volatilidad, especialmente durante episodios de alta incertidumbre en los mercados financieros. De allí que para la autoridad monetaria sea de primordial importancia conocer los determinantes de los flujos de portafolio, su composición y dirección, y la forma como éstos reaccionan a las acciones de política monetaria y cambiaria.

Contribución

Para responder a estas inquietudes en este ESPE se examinó el comportamiento de los flujos de portafolio a partir de 2003, y se llevaron a cabo estimaciones de modelos econométricos con el fin de determinar sus respuestas a diversos choques. También se incluyó un recuadro donde se analizó la recuperación de los flujos de portafolio en las economías emergentes y en Colombia después de la pandemia. El período de estudio que abarcó este trabajo se caracterizó por importantes choques económicos tales como la crisis financiera global (2008-09); el desplome de los precios del petróleo (2014-15) y la pandemia del Covid-19 en 2020. Adicionalmente se produjeron importantes cambios normativos y de mercado respecto al tratamiento tributario de las inversiones de portafolio y la inclusión de los TES en los índices globales de bonos en moneda local. Estos eventos determinaron quiebres estructurales en el comportamiento de los flujos de portafolio que se identificaron en la primera sección del estudio y se tuvieron en cuenta en las estimaciones que se llevaron a cabo en las demás secciones del documento.

Igualmente, se emplearon fuentes de información alternativas tales como la balanza de pagos y la balanza cambiaria. La diversidad de metodologías y fuentes de información utilizadas permitió evaluar desde distintos ángulos las respuestas de los flujos de portafolio a sus variables determinantes, lo cual enriqueció los resultados el estudio.

Los flujos de portafolio pueden ofrecer importantes beneficios para el país, porque complementan el ahorro interno, promueven la competitividad del sector financiero y contribuyen a financiar el consumo y la inversión. No obstante, también generan riesgo e incertidumbre por la rapidez y facilidad con la que pueden retirarse del mercado interno y por su alta sensibilidad a cambios en variables económicas o de otro tipo.

Resultados

En la sección 2 se empleó Metaanálisis para hacer una síntesis estadística de la literatura asociada con los efectos de la política monetaria sobre los flujos de capital en economías emergentes. Los flujos de capital exhiben mayor sensibilidad cuando se presentan choques en la tasa de política monetaria interna, que ante cambios en la tasa externa.

La sección 3 estudió los determinantes de los flujos netos de capital de los no residentes, diferenciando por instrumentos de inversión, entre renta fija y renta variable. Los resultados mostraron que las tasas de interés de política tanto interna como externa afectan significativamente las inversiones en TES.

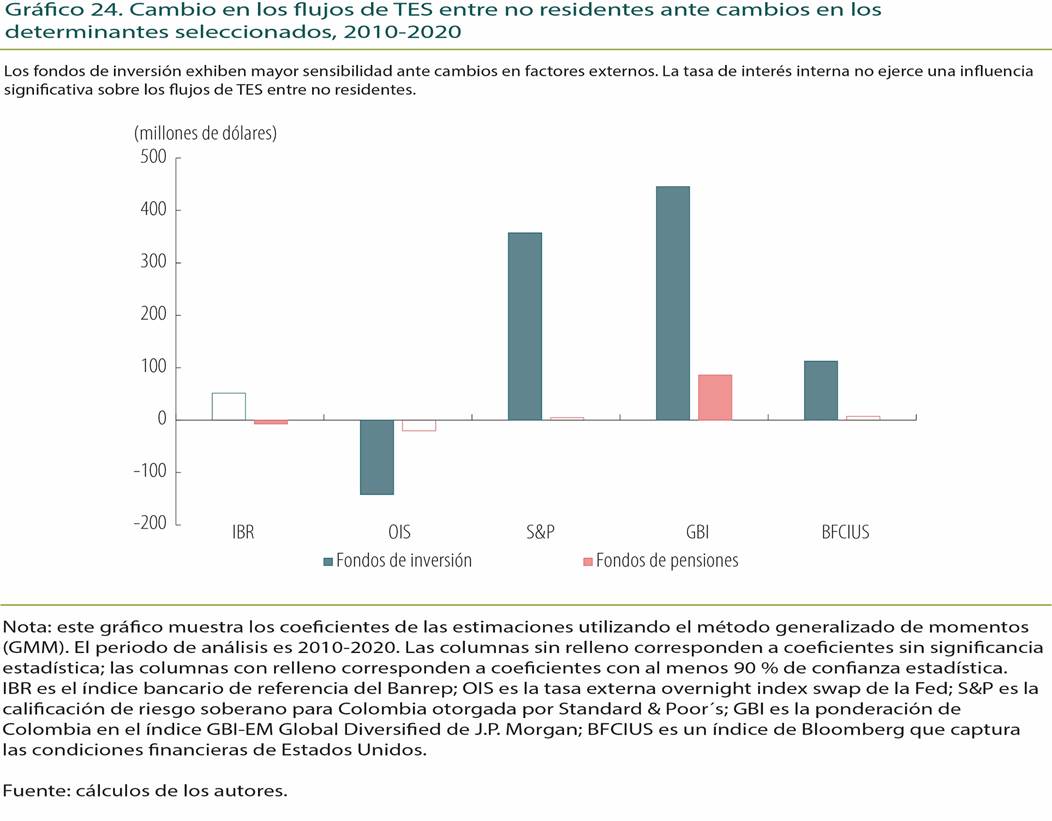

La sección 4 analizó la sensibilidad de los flujos de deuda soberana en Colombia a la composición de la base inversionista extranjera entre fondos de inversión y fondos de pensiones. Las inversiones de los primeros son más sensibles a cambios en factores globales, como aversión al riesgo y tasas de interés externas, mientras que las de los fondos de pensiones se muestran más estables ante estos cambios, por el carácter de largo plazo de sus obligaciones.

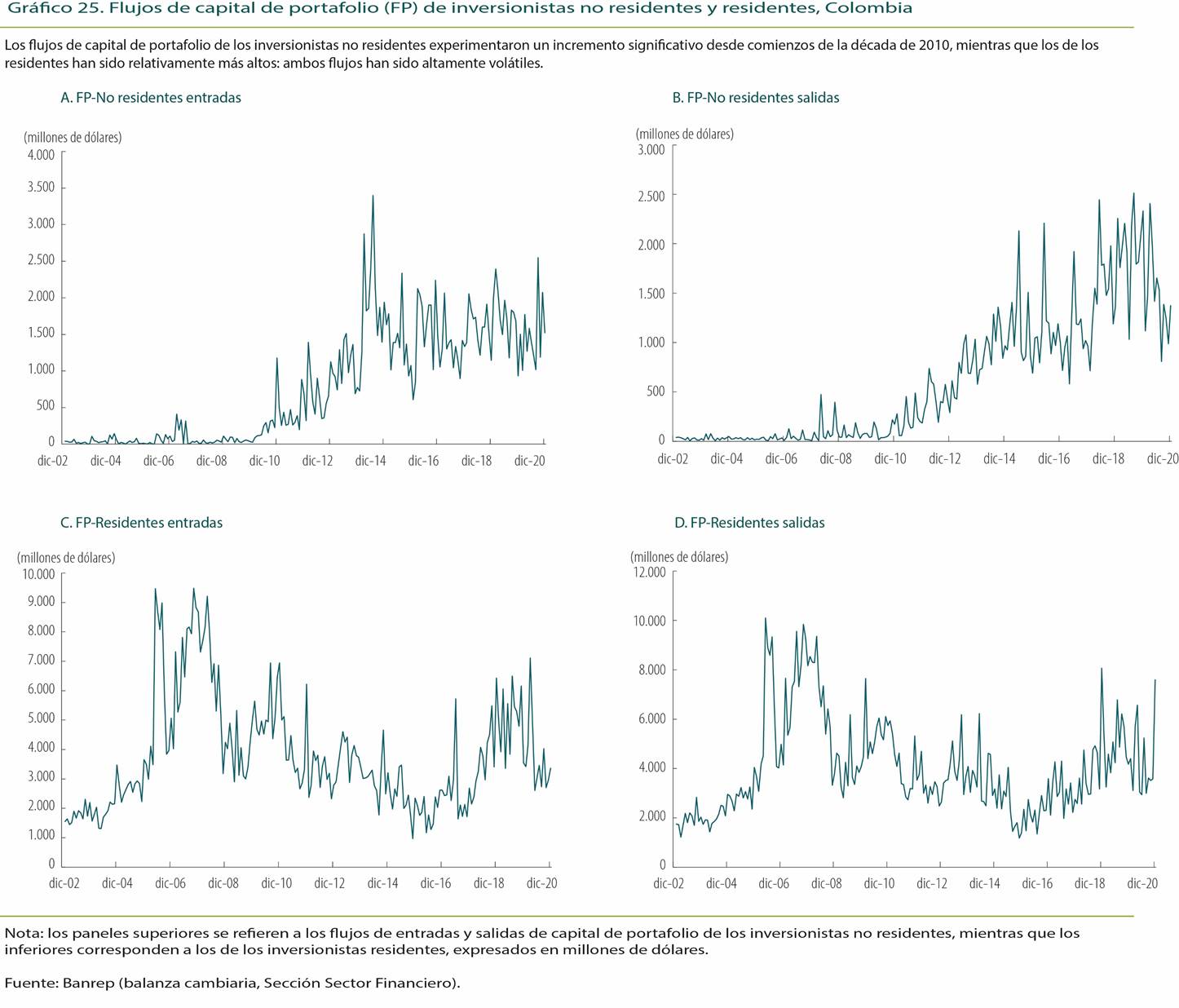

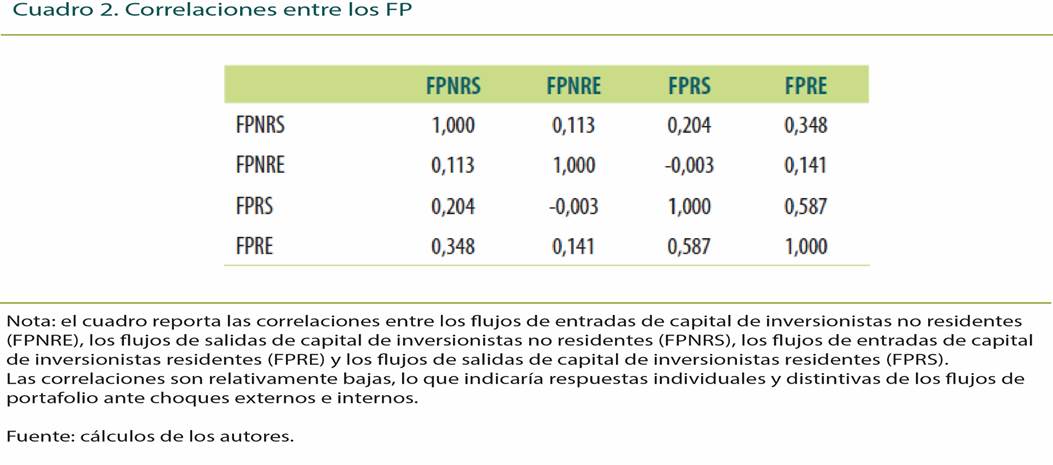

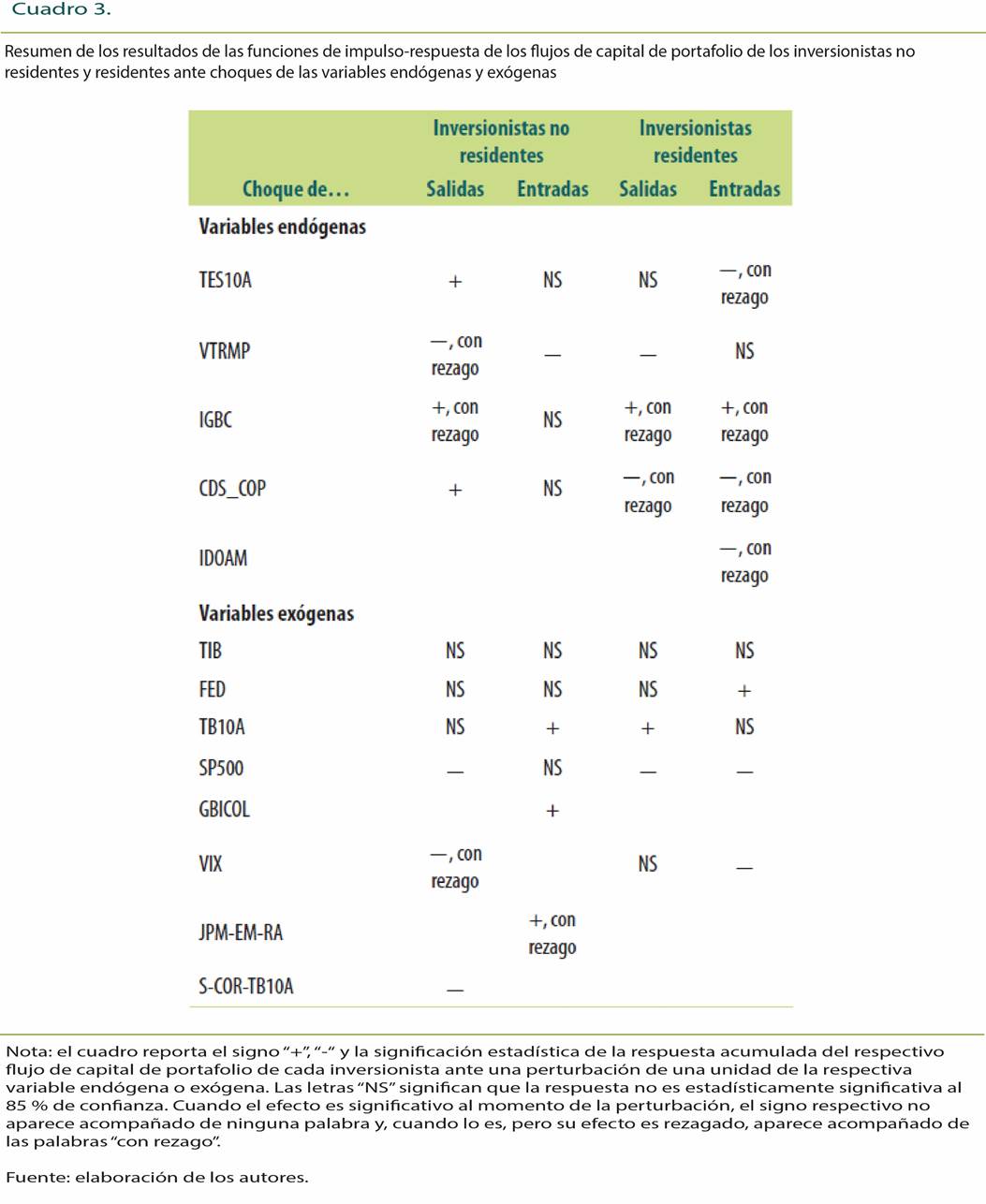

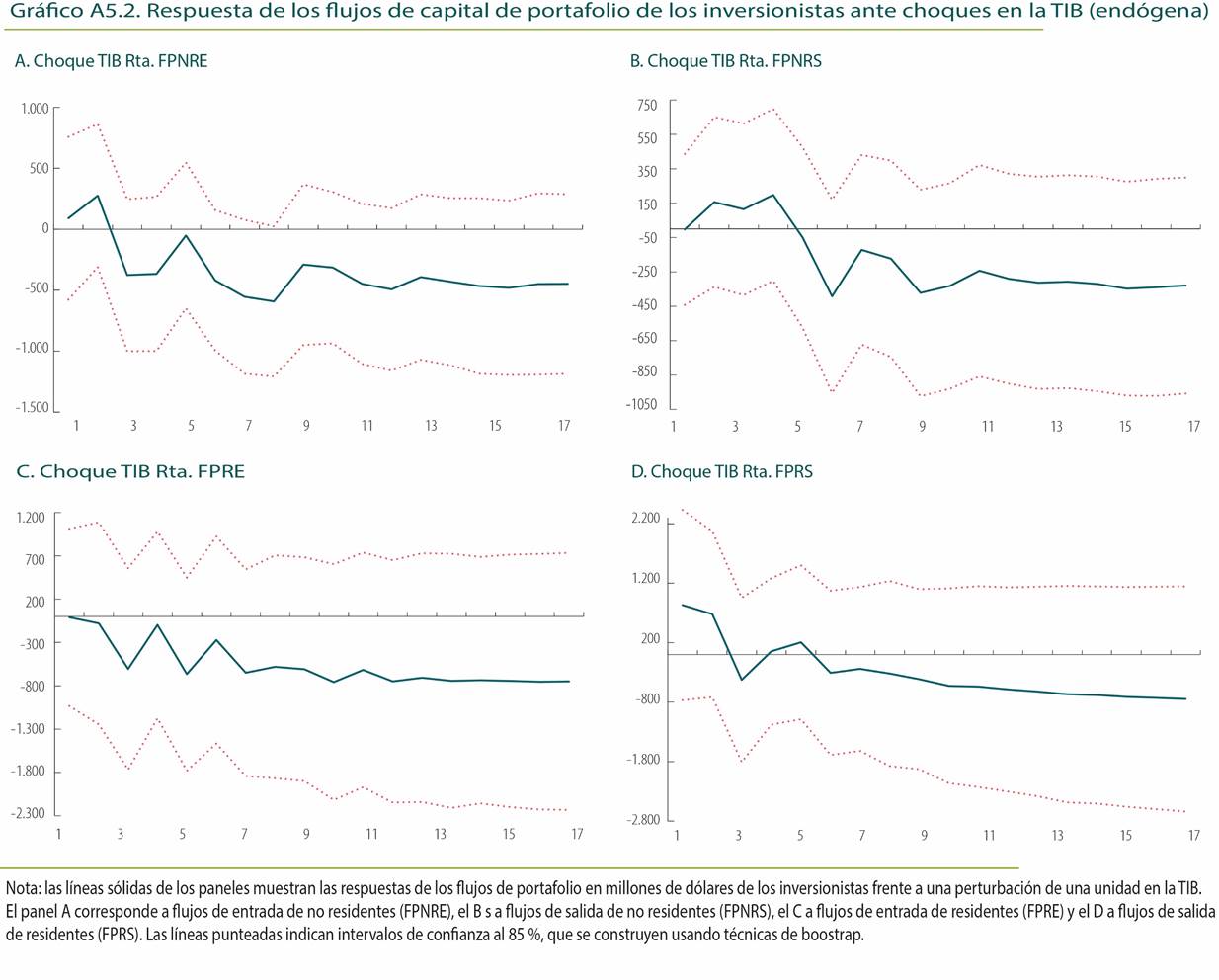

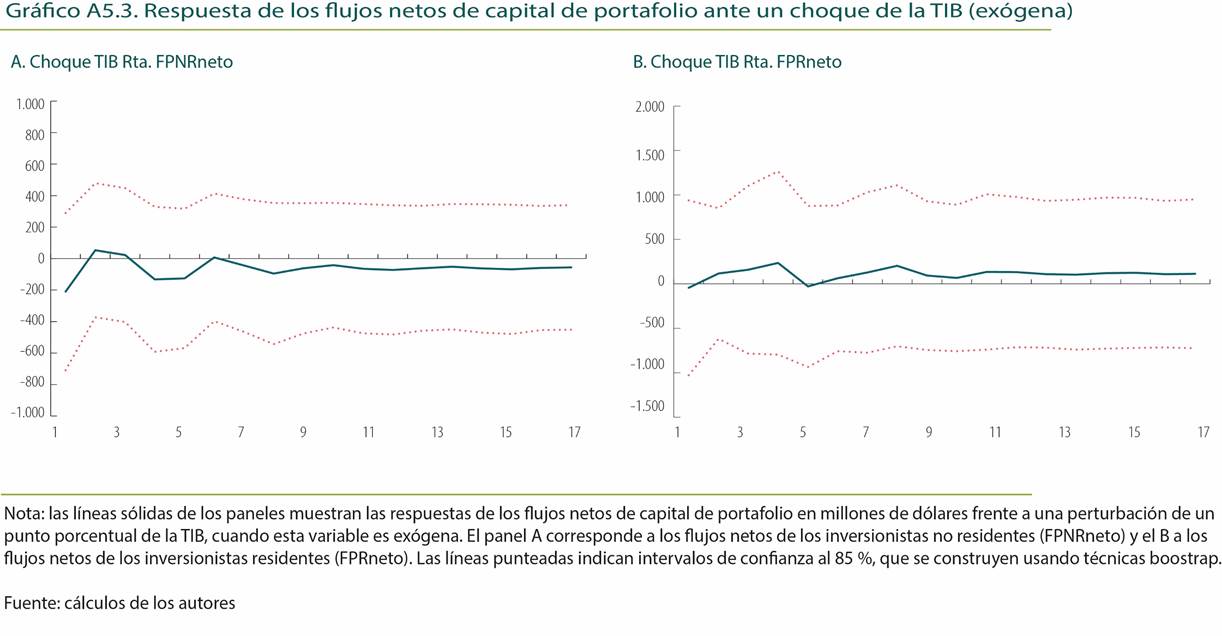

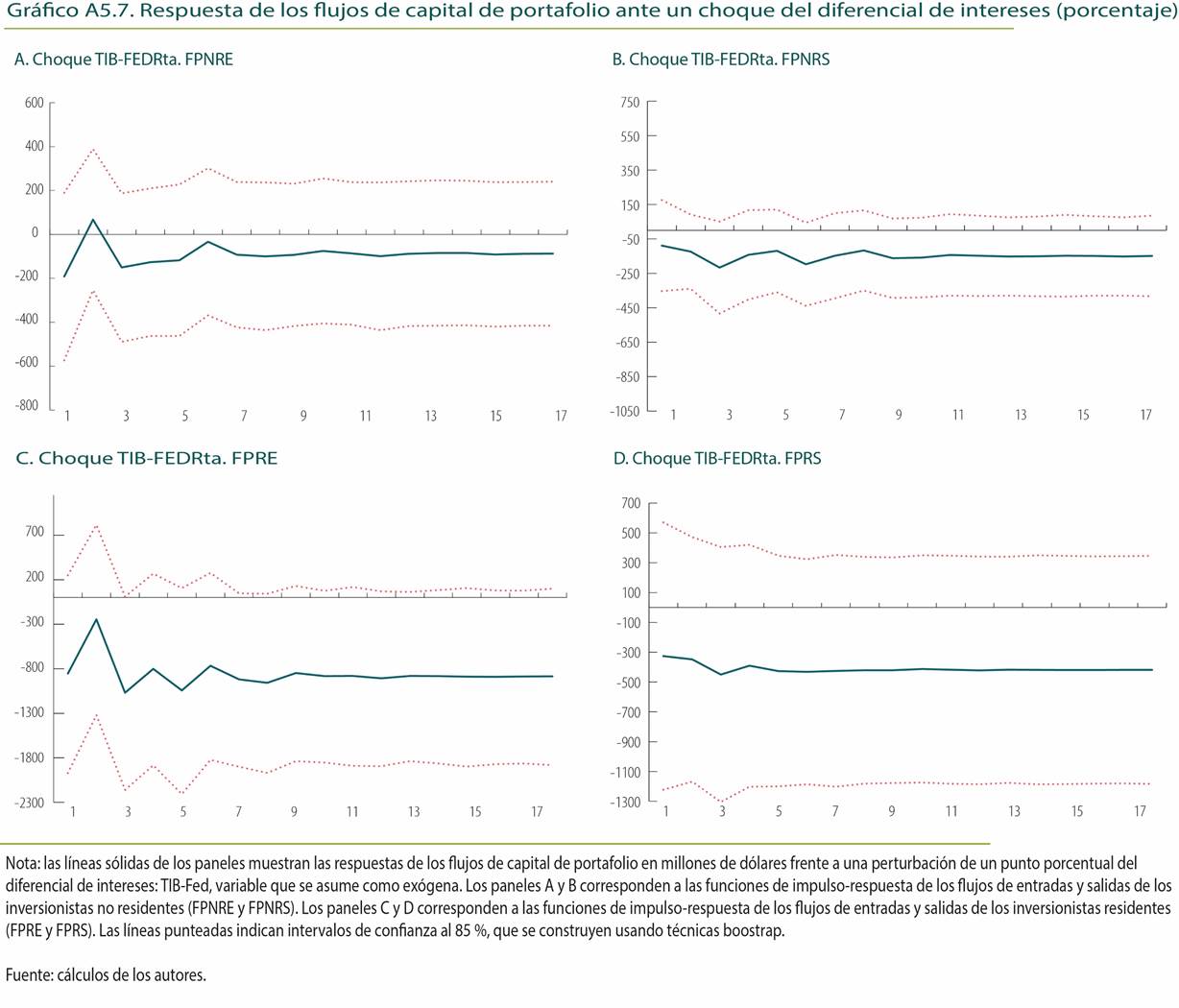

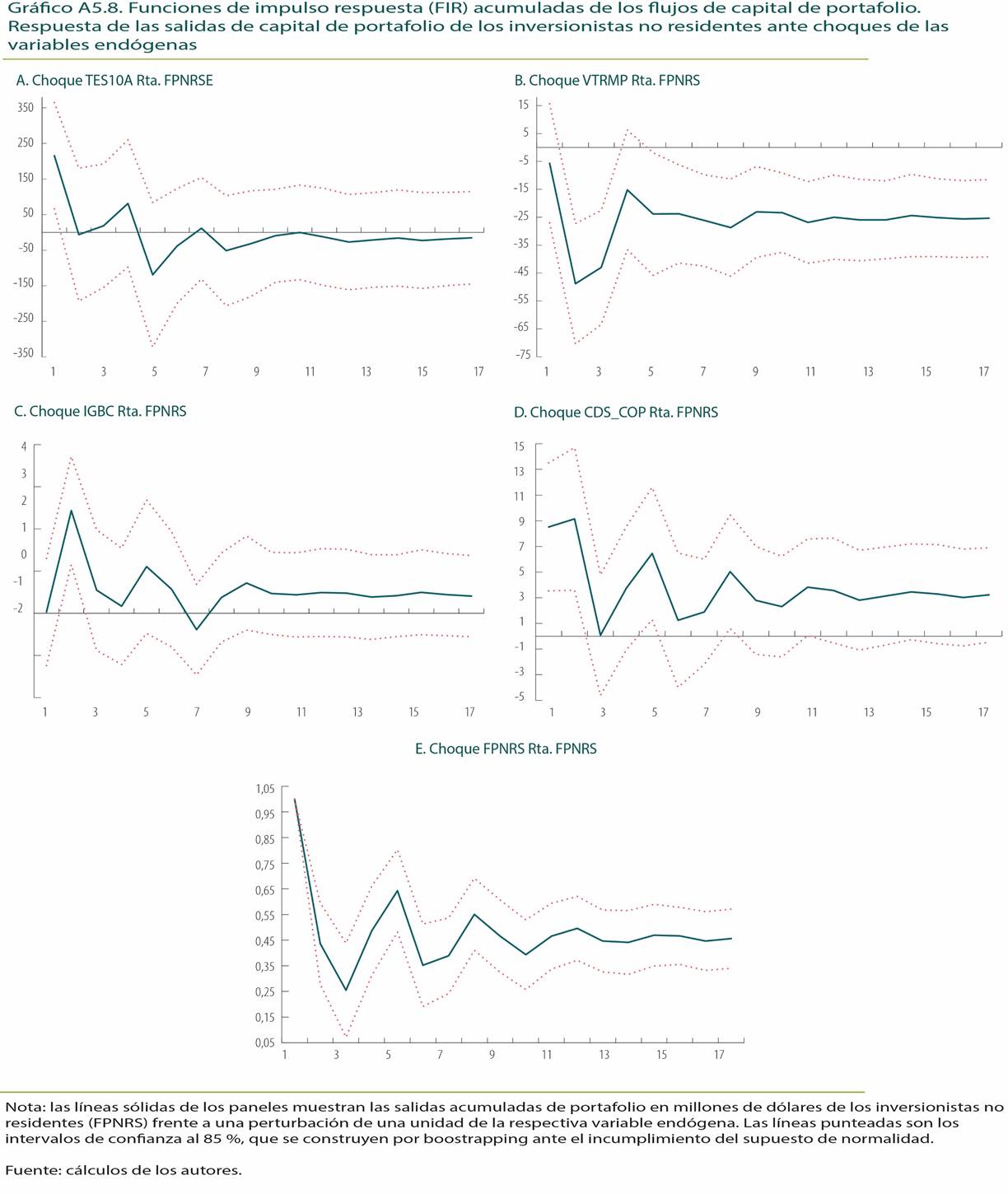

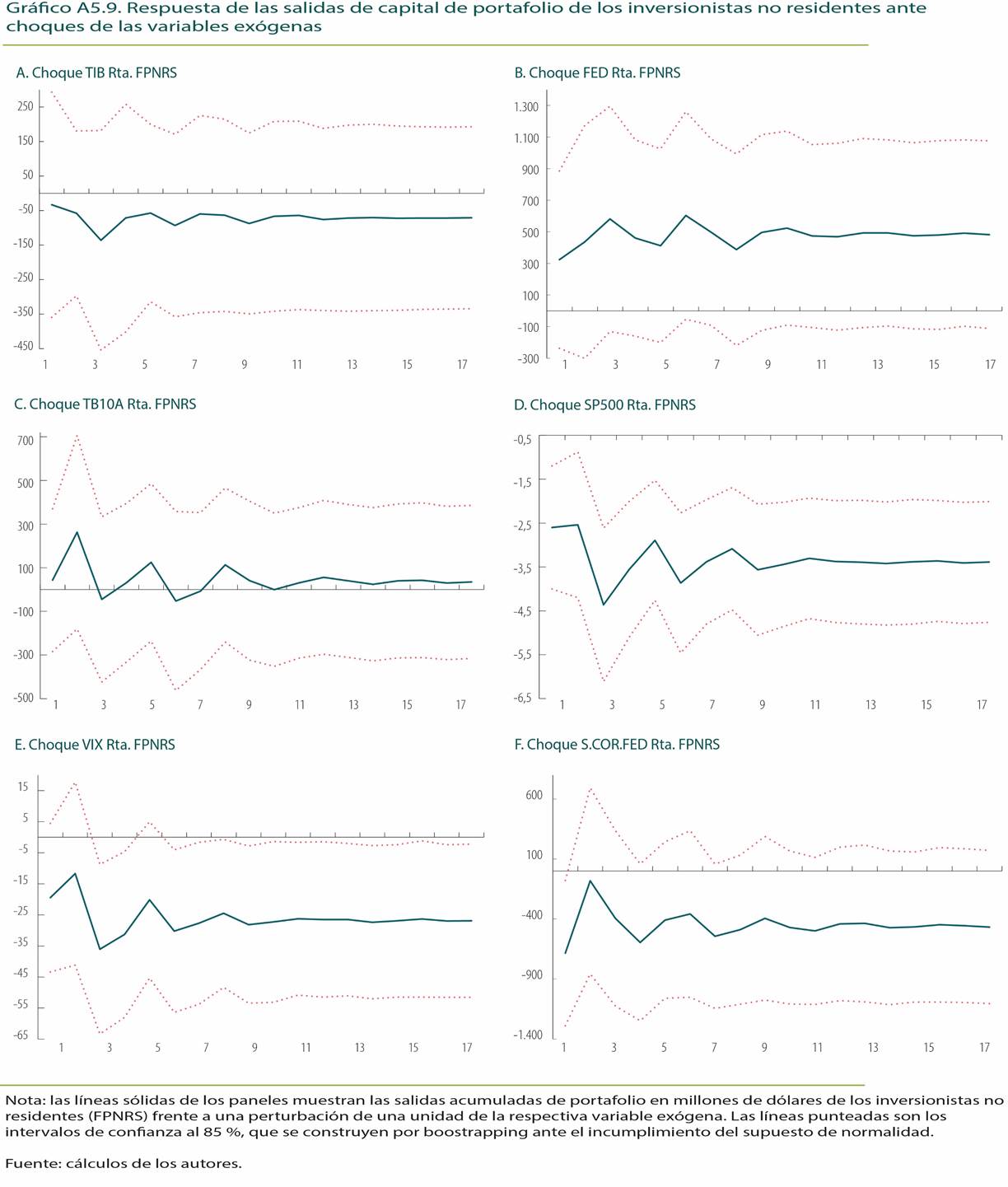

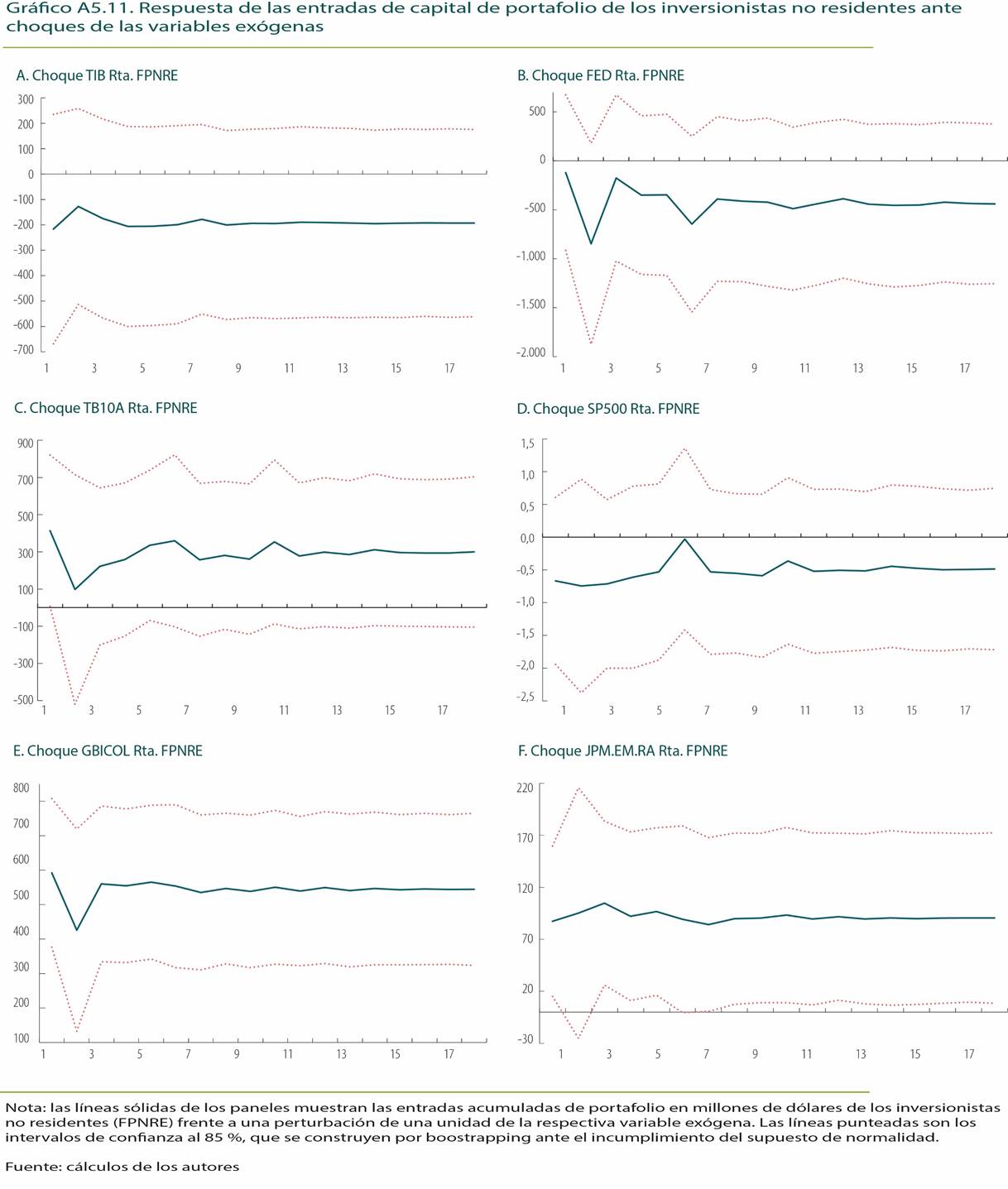

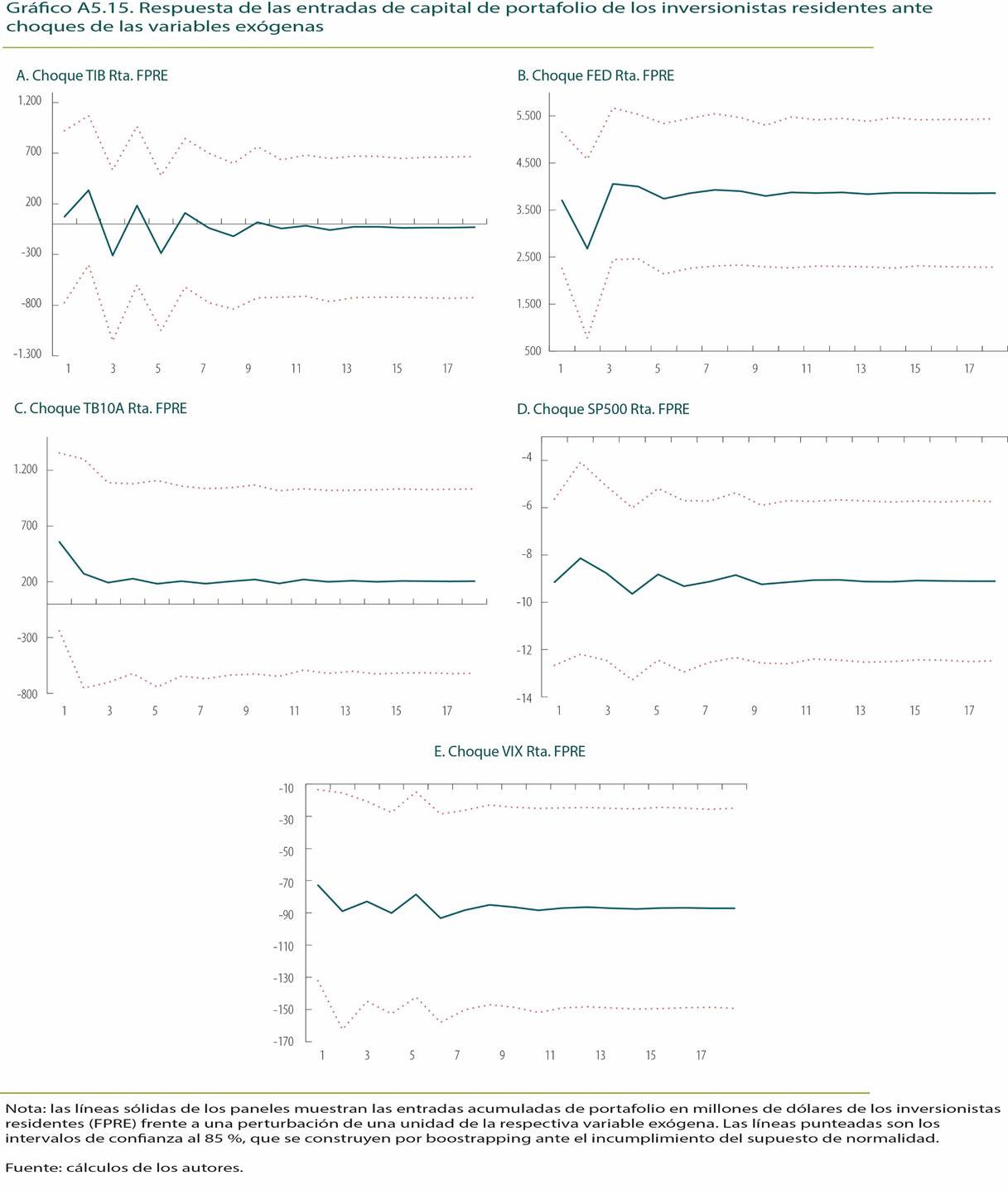

La sección 5 examinó las respuestas de los flujos de portafolio de inversionistas residentes y no residentes a los cambios de variables internas y externas. Las estimaciones a partir de información de la balanza cambiaria mostraron que estos grupos de inversionistas reaccionan de forma diferente, y en ocasiones opuesta, ante las mismas perturbaciones económicas. Se observó que las variaciones de la tasa de interés de política monetaria interna no tienen influencia significativa en los flujos de portafolio de estos inversionistas.

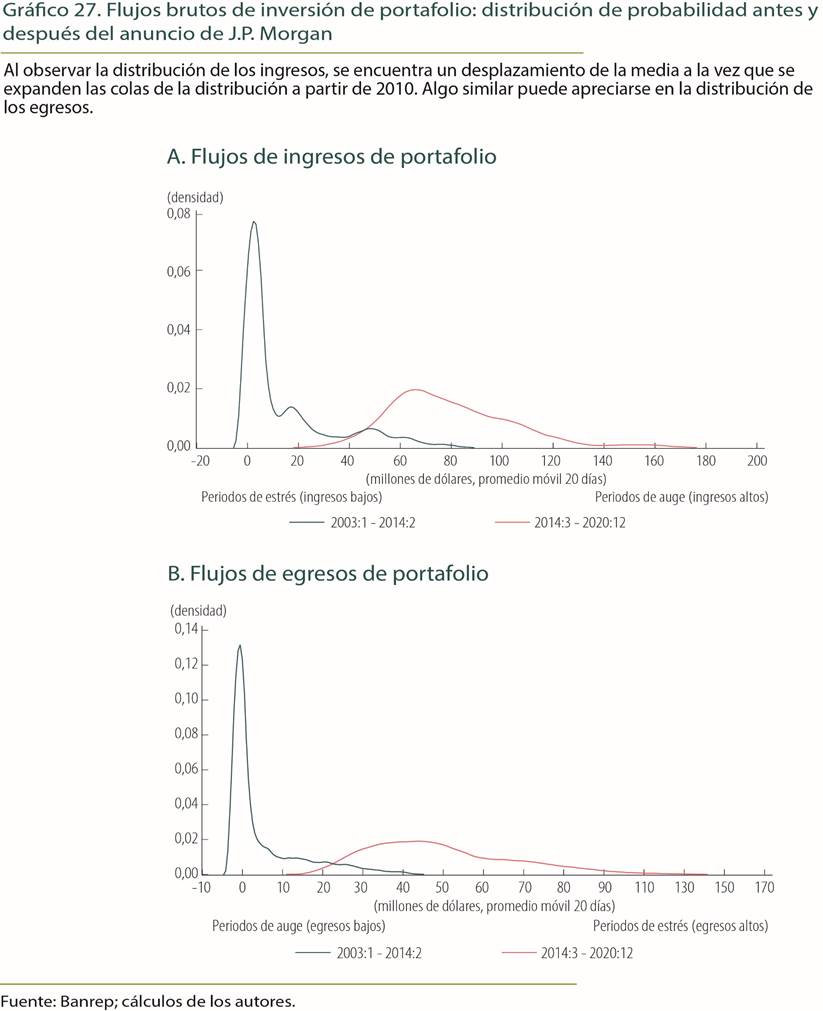

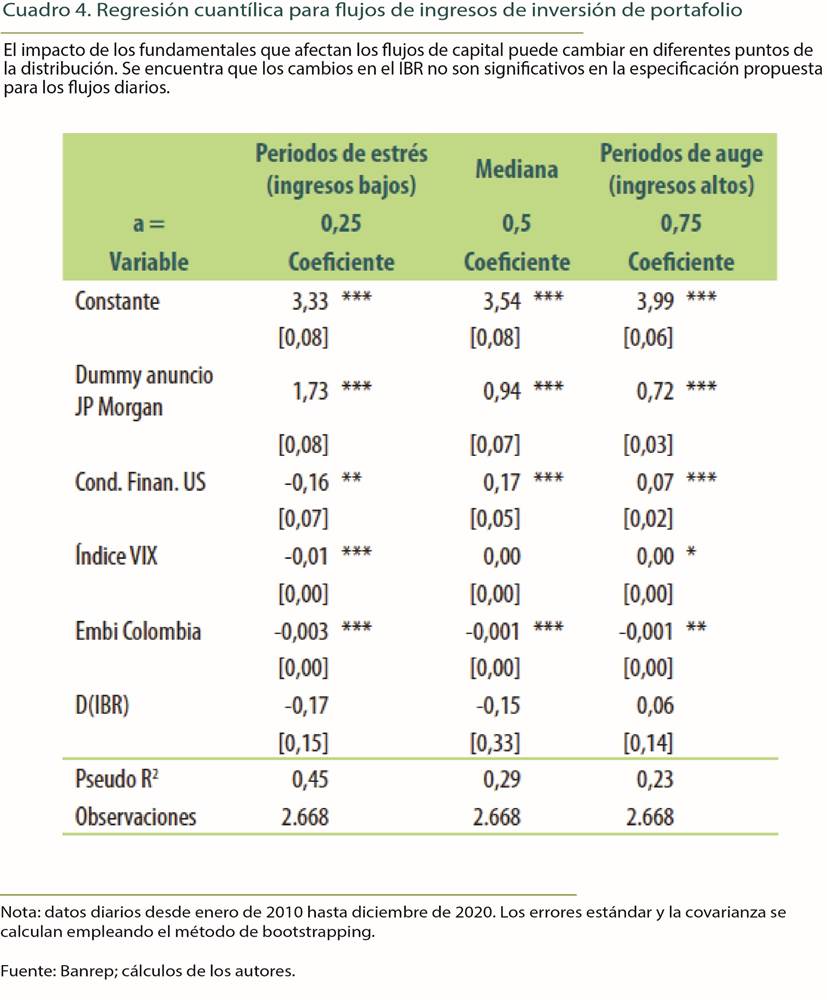

Finalmente, en la sección 6 se mostró que la relación de los flujos de capital con respecto a sus determinantes fundamentales se modifica en diferentes puntos del ciclo financiero, de tal forma que éstos responden de manera diferenciada en momentos de auge o de estrés.

Introducción

Los flujos de capital brindan importantes beneficios en un mundo globalizado. En el caso de los países emergentes, las entradas de capital complementan el ahorro interno, promueven la competitividad del sector financiero y contribuyen a suavizar el consumo. No obstante, los flujos de capital, y en especial aquellos de portafolio, también generan riesgo e incertidumbre por la rapidez o facilidad con la que pueden retirarse del mercado interno y por su alta sensibilidad a cambios en variables fundamentales, entre ellas, movimientos en las tasas de interés tanto internas como externas, las expectativas sobre la tasa de cambio de la moneda local y el riesgo, y en variables no fundamentales como las noticias o anuncios económicos. Este comportamiento crea importantes retos para las autoridades económicas, al poner en riesgo la estabilidad financiera, afectar la actividad económica y comprometer el cumplimiento de las metas de inflación (Gelos et al. 2019).

De allí la importancia que tiene para la autoridad monetaria conocer los determinantes de los flujos de capital, y en especial, los de su componente más volátil, como son los flujos de portafolio. Es necesario comprender la composición y la dirección de esta clase de flujos, con el fin de entender los mecanismos de transmisión y los límites de las acciones de política monetaria y cambiaria. Con este propósito, la pregunta central de este ESPE es: ¿cuáles han sido los principales determinantes de los flujos de capital de portafolio en Colombia y cuál ha sido el papel de la tasa de interés de política monetaria en su comportamiento durante los últimos años?

Con respecto a esta pregunta, el Banco de la República consultó durante el periodo de pandemia a inversionistas extranjeros acerca de sus estrategias de inversión de portafolio1. Un grupo significativo de inversionistas manifestó que no consideraban que los cambios en la tasa de política monetaria fueran un determinante fundamental de los flujos de capital. Señalaron que para determinar dichos flujos existían otras variables más importantes, tales como la dinámica del precio del dólar, y variables de aversión al riesgo. Respecto a variables locales, indicaron que seguían de cerca la evolución de los indicadores fiscales y la comparación relativa de rendimientos en los plazos en los que invierten. Sorprendentemente, algunos inversionistas señalaron que una menor tasa de interés de política monetaria podría incrementar el atractivo de las inversiones en moneda local a través de un menor costo de cobertura cambiaria. Específicamente, para los inversionistas que transan en la parte larga de la curva y se cubren con operaciones de corto plazo, una mayor pendiente de la curva hace que una inversión cubierta genere un mayor rendimiento frente a una inversión del mismo plazo en dólares, en la medida en que reciben la tasa de largo plazo y en la cobertura pagan la tasa de corto plazo. Este punto resaltó la importancia de diferenciar entre los tipos de agentes que invierten en los mercados emergentes. Algunos inversionistas tienen un horizonte de inversión de más corto plazo y prestan más atención a la tasa de política monetaria, mientras que aquellos que invierten con un horizonte de más largo plazo son menos sensibles a esta variable y se enfocan más en variables fiscales. Discusiones de este tipo con los actores del mercado de capitales fueron una motivación importante para emprender este trabajo, y arrojaron luces sobre las variables que deberían considerarse en los modelos, y sobre los resultados que podrían esperarse.

El tema de los flujos de capital ha sido un área prioritaria de investigación en el Banco de la República. En el año 2013 el Banco publicó un libro en el cual se analizaron los determinantes y los efectos macroeconómicos y financieros de los flujos de capital2. El presente ESPE tiene un objetivo más específico que el de aquella publicación, el cual es el de profundizar en el conocimiento del comportamiento de los flujos de capital de portafolio y sus determinantes. Para ello se realiza un análisis exhaustivo de la literatura especializada que se emplea para establecer el marco analítico y conceptual sobre los determinantes de los flujos de portafolio y los potenciales canales de transmisión de las tasas de interés interna y externa. Asimismo, se utilizan las más recientes herramientas cuantitativas que permiten identificar las variables determinantes de los flujos de portafolio y evaluar su impacto, tanto agregado como por instrumento y tipo de inversionista.

El marco conceptual común en las diferentes secciones del documento es el modelo de portafolio y la literatura sobre los factores push y pull que determinan los flujos de portafolio (véase Rincón y Velasco, 2013). Esta literatura sugiere que las condiciones macroeconómicas internas de los países, por ejemplo, las tasas de interés, el crecimiento y las expectativas acerca de su comportamiento, el riesgo país, el balance de la cuenta corriente, la inflación, entre otros, y las condiciones externas, como la tasa de interés y el riesgo global son las que determinan los flujos de capitales en las economías emergentes (Sarno et al., 2016; Koepke, 2019).

Con relación a la transmisión de la política monetaria internacional sobre los flujos de portafolio entre países avanzados y emergentes, se sigue principalmente la literatura especializada que comprende los siguientes canales: 1) rebalanceo de portafolio, 2) toma de riesgos de la política monetaria y 3) tasa de cambio (Fratzscher, 2012; Broner et al., 2013; Koepke, 2014; Bruno y Shin, 2015; Nier et al., 2014; Aizenman et al., 2016; Chari et al., 2021; Sarmiento, 2022; Ciminelli et al., 2022). Según el canal de rebalanceo de portafolio, cuando las tasas de interés en Estados Unidos son bajas, los inversionistas aumentan sus portafolios en activos de mercados emergentes de alto rendimiento y reducen sus tenencias de bonos de largo plazo en economías avanzadas, las cuales generan bajos rendimientos. Lo contrario ocurre cuando la Reserva Federal (Fed) endurece la política y las tasas de interés aumentan. El canal de la toma de riesgos opera a través del efecto de la política monetaria de Estados Unidos sobre la aversión al riesgo. Un endurecimiento de las tasas de interés que aumenta la aversión al riesgo hace que los inversionistas sean más reacios a asumir posiciones de riesgo, lo que genera salidas de capital de los mercados emergentes y otros fondos de riesgo. Finalmente, el canal del tipo de cambio depende del efecto directo de la política de la Fed sobre la tasa de cambio del dólar, pues una apreciación del dólar conduce a salidas de capital de otros países, especialmente de las economías emergentes. El canal de portafolio y estos canales sobre la transmisión de la política monetaria internacional son utilizados como marco de referencia de la especificación y estimación de los modelos de regresión apropiados para responder la pregunta rectora del ESPE y las preguntas específicas de cada sección.

La preocupación principal de los responsables de política con relación a los flujos de portafolio radica en cómo mitigar las salidas y entradas masivas y en su elevada volatilidad, especialmente durante episodios de alta incertidumbre en los mercados financieros (Ghosh et al., 2014). Al respecto, trabajos como el de Reinhart, Calvo y Leiderman (1996), que analizan las entradas de capital a países emergentes durante la década de los noventa, concluyen que los sólidos fundamentales fiscales y monetarios son requisitos indispensables para el buen manejo de los flujos de capital; mientras que otras políticas, como la esterilización, la regulación y los controles solo tienen un alcance limitado para reducir la vulnerabilidad a eventos de fuertes entradas de capital y reversiones posteriores, además de acarrear importantes costos económicos. En un trabajo más reciente Lama y Medina (2020) plantean la pregunta de cuál es la combinación óptima de política para enfrentar las fluctuaciones en los flujos de capital. Utilizando un modelo DSGE para una economía pequeña y abierta con fricciones financieras, los autores encuentran que las intervenciones en el mercado cambiario y las políticas macroprudenciales son herramientas complementarias a la política monetaria, que pueden ayudar a reducir la inflación y la volatilidad del producto en un escenario de fuga de capitales.

Con respecto al impacto y duración de la intervención cambiaria en Colombia, vale la pena mencionar que un ESPE reciente sobre el tema encontró que esta tiene un impacto limitado, y en muchos casos nulo, y de muy corta duración sobre la tasa de cambio y su volatilidad (véase Rincón et al., 2020). Por su parte, el uso de políticas macroprudenciales ha contribuido a mitigar la transmisión de las condiciones financieras globales y, por esta vía, las salidas y entradas masivas de capitales en Colombia (Gómez et al., 2019; Fabiani et al., 2022; Lemus et al., 2021).

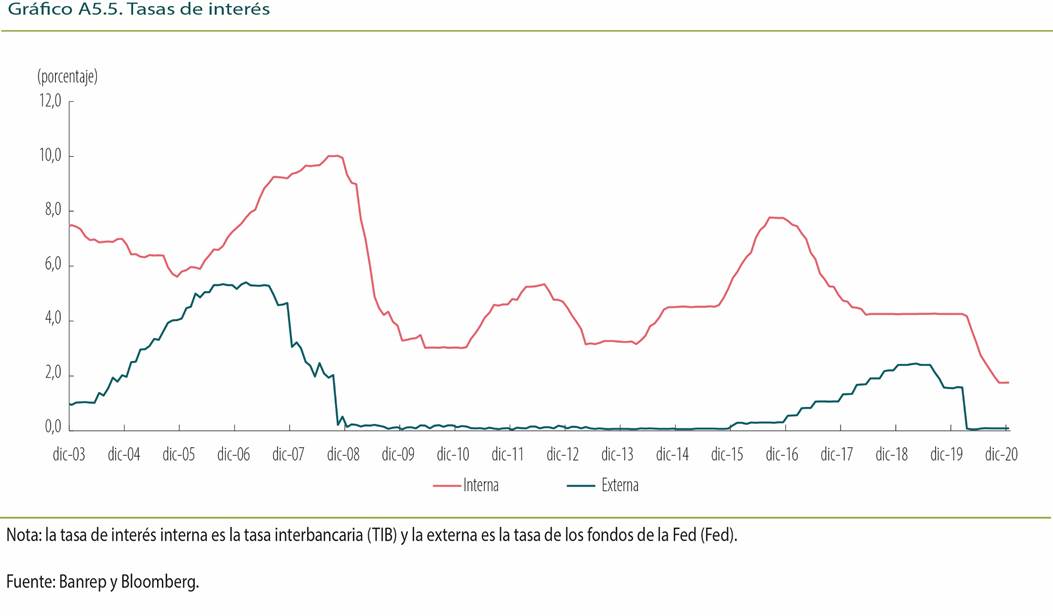

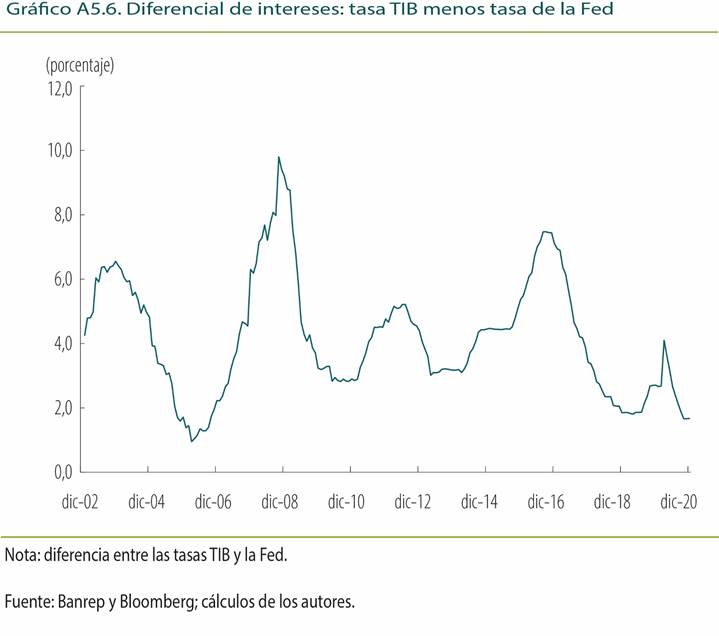

El presente ESPE tomó como referencia el periodo 2003-2020, el cual se caracteriza por su estabilidad institucional, al haber operado sin interrupción el esquema de inflación objetivo y el régimen de tasa de cambio flexible. No obstante, durante esos años ocurrieron importantes choques económicos, como la crisis financiera global de 2008-2009; el anuncio de normalización de la política monetaria por parte de la Fed durante 2013; el desplome de los precios del petróleo en 2014-2015, y la pandemia del covid-19 en 2020, cuyos efectos sobre los flujos de capital revisten especial interés. Asimismo, en 2012 y 2018 se introdujeron cambios importantes en el tratamiento tributario de la inversión de portafolio y desde 2014 los TES fueron incluidos en índices globales de bonos en moneda local. Los efectos de dichos cambios se analizan en detalle en la sección 1 y se tienen en cuenta en las estimaciones que se realizan en las demás secciones. Por razones de carácter econométrico, algunas secciones solo incluyen para las estimaciones el periodo 2011-2020 con frecuencia mensual, como se explica en cada una de ellas.

Las bases de datos que se utilizan para las estimaciones de los determinantes de los flujos de portafolio provienen de fuentes distintas de información, como las estadísticas de la balanza de pagos y de la balanza cambiaria, la cuales son elaboradas por dependencias diferentes del Banco de la República. Las primeras son recopiladas y compiladas por las secciones de Balanza de Pagos y de Sector Financiero, del Departamento Técnico e Información Económica, y las segundas provienen del Departamento de Análisis y Operación de Mercado (DAOM). Otra medida alternativa de los flujos de portafolio es a través de la variación mensual del saldo en TES en valor nominal de los fondos de inversión y de los fondos extranjeros de pensiones, información que proviene del Departamento de Fiduciaria y Valores del Banco de la República. Las estimaciones realizadas en la sección 3 utilizan información de la balanza de pagos. En la sección 4 se emplea la variación mensual del saldo en TES, y en las secciones 5 y 6 la balanza cambiaria. La utilización de fuentes alternativas de información obedece a que cada sección busca responder preguntas específicas sobre el comportamiento y los determinantes de los flujos de portafolio. Para ello es preciso escoger aquellas cuentas que ofrezcan la cobertura, frecuencia y demás características adecuadas para responderlas. No obstante, es importante advertir que, debido a que estas fuentes suministran información diferente, pueden diferir los resultados de los modelos acerca del papel que desempeñan algunas de las variables explicativas en la determinación de los flujos de portafolio. Si bien esto añade una característica interesante al trabajo gracias a que aumenta la riqueza de resultados, también introduce un reto importante que consiste en entender y explicar la razón de porqué una misma variable puede mostrar resultados estadísticos diferentes sobre su relación con los flujos de portafolio cuando se cambia la fuente de información.

Para explicar las discrepancias de resultados es indispensable comprender debidamente las diferencias metodológicas y de cobertura, en particular de la balanza de pagos y de la balanza cambiaria, que se utilizan como fuentes alternativas de información en la sección 3 y en las secciones 5 y 6, respectivamente. Estas balanzas no compiten entre sí, sino que suministran información diferente, y a su vez complementaria, que resulta útil según sea la pregunta que se desee responder. La balanza de pagos se construye a partir de un criterio de causación, independientemente de si las operaciones que allí se registran tienen como contrapartida o no flujos de divisas. En contraste, la balanza cambiaria se basa en un criterio de caja, que, como su nombre lo indica, solo incluye aquellas operaciones que implican movimientos de divisas bien sea de entrada o de salida del país, o de aquellas que se producen en las cuentas bancarias de los inversionistas residentes en el exterior, llamadas cuentas de compensación.

Algunos ejemplos resultan útiles para apreciar estas diferencias: 1) un aporte de capital en especie, como puede ser una maquinaria que una firma extranjera proporciona a su filial en Colombia, constituye una importación de maquinaria que no genera flujo de divisas. Esta operación se registra en la cuenta corriente de la balanza de pagos como una importación, y su contrapartida es el aumento de capital por el valor de la maquinaria en el rubro de inversión extranjera directa de la cuenta financiera de la balanza de pagos. Puesto que esta operación no genera un flujo de divisas, no se registra en la balanza cambiaria. 2) Reinversiones de rendimientos y recomposiciones de portafolio que los inversionistas no residentes realizan en el mercado interno en moneda local. Por tratarse de operaciones en pesos que no implican flujos de divisas entre Colombia y el exterior, estos movimientos no se registran en la balanza cambiaria, pero sí se contabilizan en la cuenta financiera de la balanza de pagos como flujos de portafolio de inversionistas no residentes.

Estos ejemplos permiten deducir que la cobertura de la balanza de pagos, tanto de los movimientos de bienes (y servicios) como de los flujos de capital, es considerablemente más amplia que la cobertura correspondiente de la balanza cambiaria, la cual exclusivamente registra los flujos de divisas. Sin embargo, esto no le resta utilidad a la balanza cambiaria, pues, como ya se anotó, cada balanza ofrece información relevante según sea el fenómeno que se quiera estudiar, sujeto a que en algunos casos los resultados estadísticos obtenidos a partir de cada fuente de información puedan diferir. Por ejemplo, mientras que en las secciones 5 y 6 un movimiento de portafolio como reacción a un choque de una variable de interés implica un flujo de salida o de entrada de capitales, en la sección 3 ese mismo choque involucra también un cambio en las decisiones de portafolio en moneda local. Esto hace posible que en la sección 3 se pueda analizar el canal de la toma de riesgo de la política monetaria que incorpora la reacción de los inversionistas no residentes en portafolios locales ante choques de las tasas de interés de política monetaria.

En general, los resultados de los modelos sugieren que las condiciones financieras globales ejercen una importante influencia sobre el comportamiento de los flujos de portafolio en Colombia. En particular, se encontró que estos tienen una mayor sensibilidad a las tasas de interés externas frente a las internas. Factores como el riesgo global y local y los índices de referencia de los bancos internacionales de inversión predominan en la determinación de los flujos de portafolio en Colombia y en su grado de volatilidad. La tasa de interés de política interna resulta relevante cuando se incorporan las reinversiones de los rendimientos y la recomposición del portafolio en moneda local por parte de los inversionistas no residentes. Este último resultado sugiere que el canal de la toma de riesgo de la política monetaria tiene mayor relevancia cuando se incluyen las decisiones de portafolio de los inversionistas no residentes en el país receptor de los flujos.

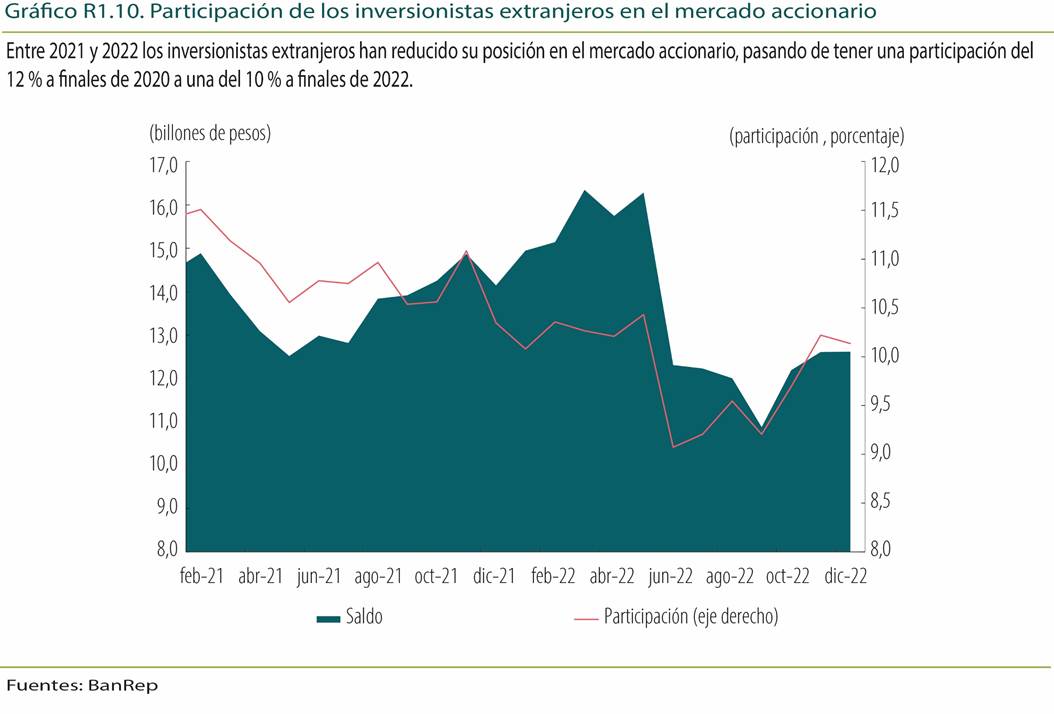

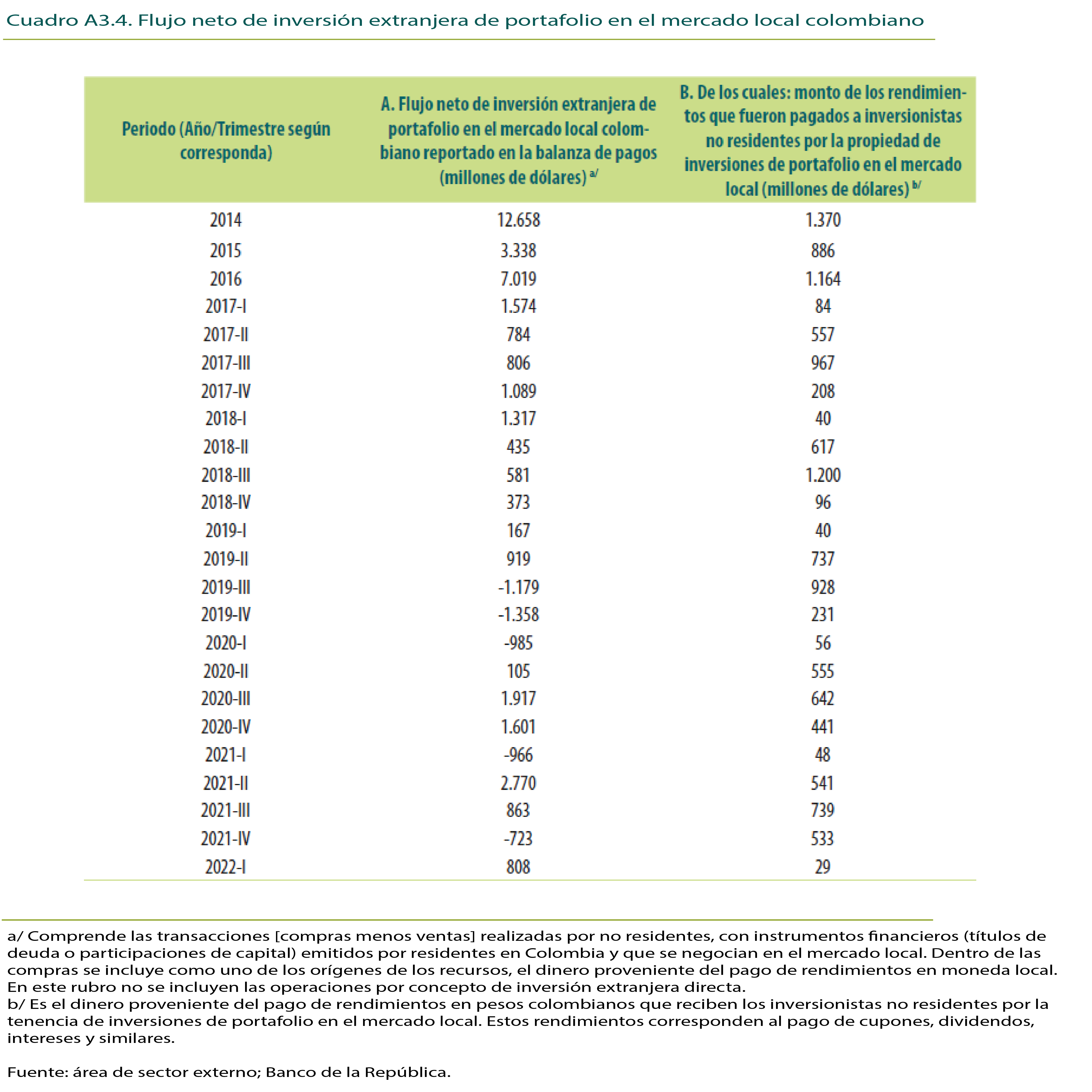

El documento consta de seis secciones. La primera ofrece una mirada retrospectiva a la experiencia de los flujos de portafolio en Colombia, en la cual se analiza la evolución de los mercados de deuda pública, accionario y deuda privada, identificando sus tendencias y los cambios estructurales que se produjeron como consecuencia de modificaciones en el marco regulatorio o choques de mercado. Al final de esta sección se incluye un recuadro que examina la evolución de los flujos de portafolio hacia Colombia en 2021 y 2022, luego del choque a los mercados de capital que produjo la pandemia.

La segunda sección presenta un metaanálisis, técnica que permite realizar una revisión sistemática de la literatura relacionada con los efectos de la política monetaria sobre los flujos de capital con el objetivo de consolidar los resultados provenientes de múltiples fuentes empíricas. Al respecto se muestra que existe un consenso en la literatura acerca de que los cambios en la postura de la política monetaria de la Fed afectan de manera importante la dinámica de los flujos de portafolio en las economías emergentes, en especial luego de la crisis financiera global de 2008-2009 (Rey, 2016; Koepke, 2018; Miranda-Agripino y Rey, 2020; Ciminelli et al., 2022). Otros trabajos encuentran que el riesgo global, el grado de apertura financiera y el régimen cambiario predominan en la determinación de los flujos de portafolio (Forbes y Warnock, 2012). En algunos trabajos se encuentra que la política monetaria de las economías emergentes también ejerce influencia sobre los flujos de portafolio (IMF, 2016; Ahmel y Zlate, 2014; Kim, 2014; Erduman y Kaya, 2016; Olani, 2020). Se sitúa a Colombia en el contexto de dicho metaanálisis, donde se observa que la economía colombiana se clasifica en el grupo de economías emergentes con una apertura financiera relativamente alta, para la cual cambios en la tasa de interés de política monetaria genera respuestas importantes de los flujos de capital de portafolio.

La tercera sección evalúa los flujos de portafolio por tipo de instrumento de inversión, según sean de renta fija o de renta variable. En esta sección se utiliza información de balanza de pagos y, por tanto, incluye las reinversiones y recomposición de portafolio en moneda local, lo que explica la respuesta de los flujos de portafolio a choques de la tasa de interés de política monetaria, como también lo encuentra Kim (2014).

La cuarta sección examina la sensibilidad de los flujos de portafolio a la composición de la base de los inversionistas extranjeros. El análisis se concentra en los fondos de inversión y en los fondos de pensiones por ser los que representan la mayor parte de las inversiones de TES en Colombia entre no residentes. Los horizontes de inversión y funciones objetivo de estos inversionistas son distintos, lo que los puede hacer más o menos dependientes de choques externos e internos (Arslanalp y Tsuda, 2015).

La quinta sección evalúa las similitudes y/o diferencias en cuanto a los principales determinantes de los flujos de portafolio de Colombia de los inversionistas no residentes y residentes. La necesidad de utilizar el criterio de residencia para analizar separadamente las decisiones de portafolio de los inversionistas se deduce de la propia evidencia empírica, que muestra importantes discrepancias en el comportamiento de los flujos de entrada y salida de capitales para cada tipo de inversionista. Esto sugiere que según su residencia, cada grupo de inversionistas percibe de forma distinta los choques de mercado e institucionales que afectan su rentabilidad, y reaccionan a ellos de forma diferente. En este contexto, la sección examina y compara la reacción de inversionistas residentes y no residentes ante choques de factores fundamentales.

La sexta sección caracteriza y analiza la influencia de factores internos y externos en la distribución de probabilidad y en la volatilidad de los flujos de portafolio de extranjeros en distintos puntos del ciclo económico, lo cual ayuda a identificar las herramientas de política más efectivas para mitigar la volatilidad excesiva y establecer un marco de gestión de riesgos.

El mensaje principal que se deriva de los resultados del ESPE es que los flujos de portafolio en Colombia responden principalmente a condiciones externas, entre ellas, a la tasa de interés de política monetaria de la Fed, al riesgo internacional y al precio de sus activos, y a condiciones internas, tales como el riesgo local y los precios de los activos. Cuando en el análisis se incorporan los movimientos de portafolio en moneda nacional de los inversionistas no residentes a partir de la información que suministra la balanza de pagos, estos flujos también resultan sensibles a los cambios de la tasa de interés de política monetaria interna.

1. Tendencias recientes de los flujos de portafolio y marco regulatorio

El estudio del impacto de los cambios regulatorios y los choques en los mercados financieros sobre los flujos de inversión de portafolio en los países emergentes es un tema que ha captado siempre la atención de la literatura y ha producido intensos debates. En particular, entender estos efectos es relevante para una economía porque dichos flujos pueden tener implicaciones importantes sobre el crecimiento económico de largo plazo y la productividad de un país.

En el caso de Colombia, por ejemplo, los flujos de portafolio han tenido cambios significativos en la última década. Durante este periodo, los avances en el marco regulatorio, así como la obtención del grado de inversión, facilitaron el acceso de los inversionistas extranjeros al mercado de deuda pública, lo que llevó a que J.P. Morgan anunciara aumentos de la participación del país en los índices de deuda emergente, y desde entonces se observó un aumento significativo en las entradas de inversión de portafolio.

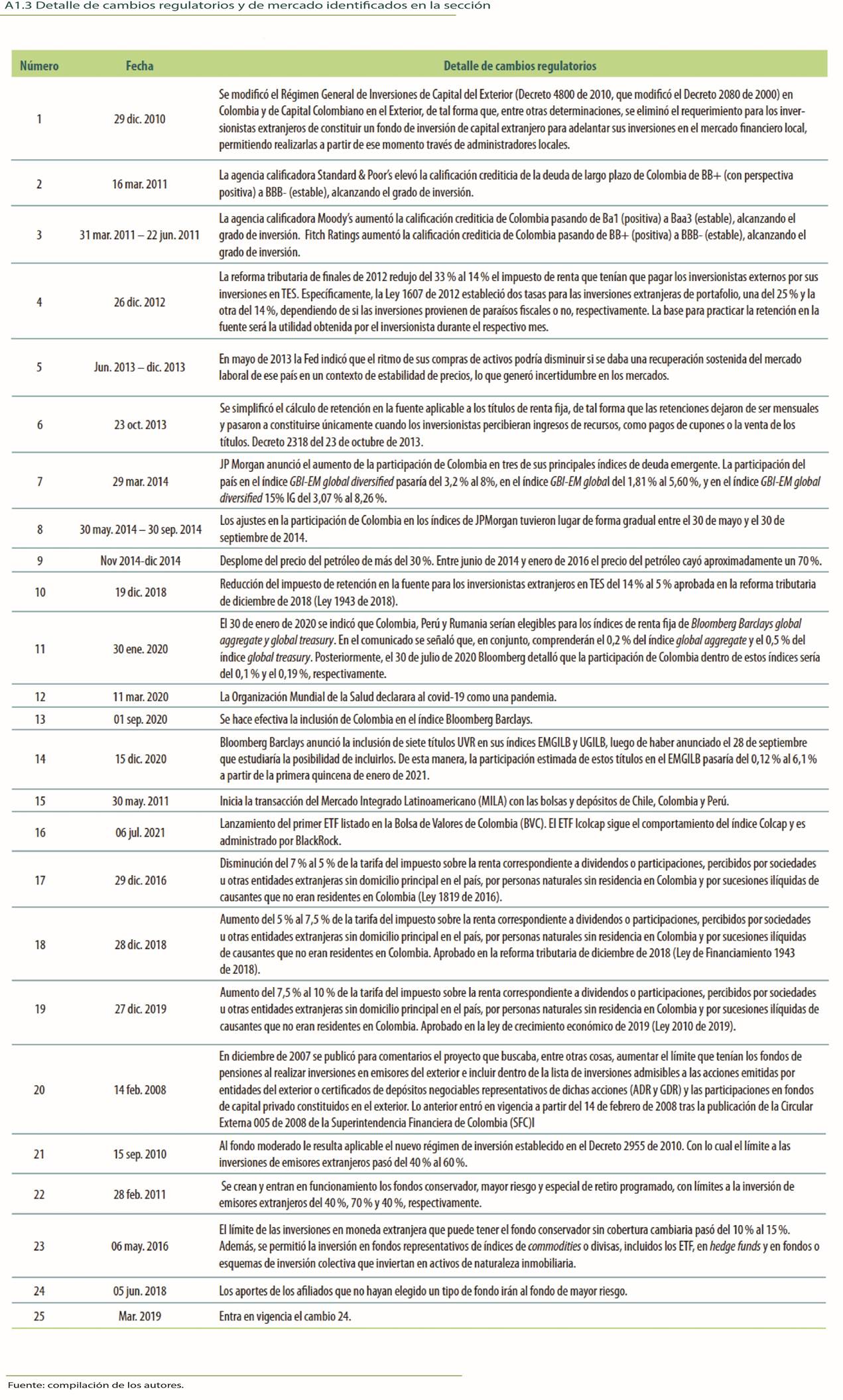

A continuación, se presenta una reseña sobre la regulación de los flujos de capital en Colombia en los últimos diez años. En particular, se hace énfasis en aquellos cambios normativos y de mercado que pudieron afectar la evolución de los flujos de portafolio de inversionistas no residentes (u offshore) en el país, y de colombianos en el exterior. Asimismo, con técnicas de detección de puntos de quiebre se evalúa si los cambios regulatorios y de mercado identificados tuvieron un impacto significativo en la dinámica de los flujos analizados.

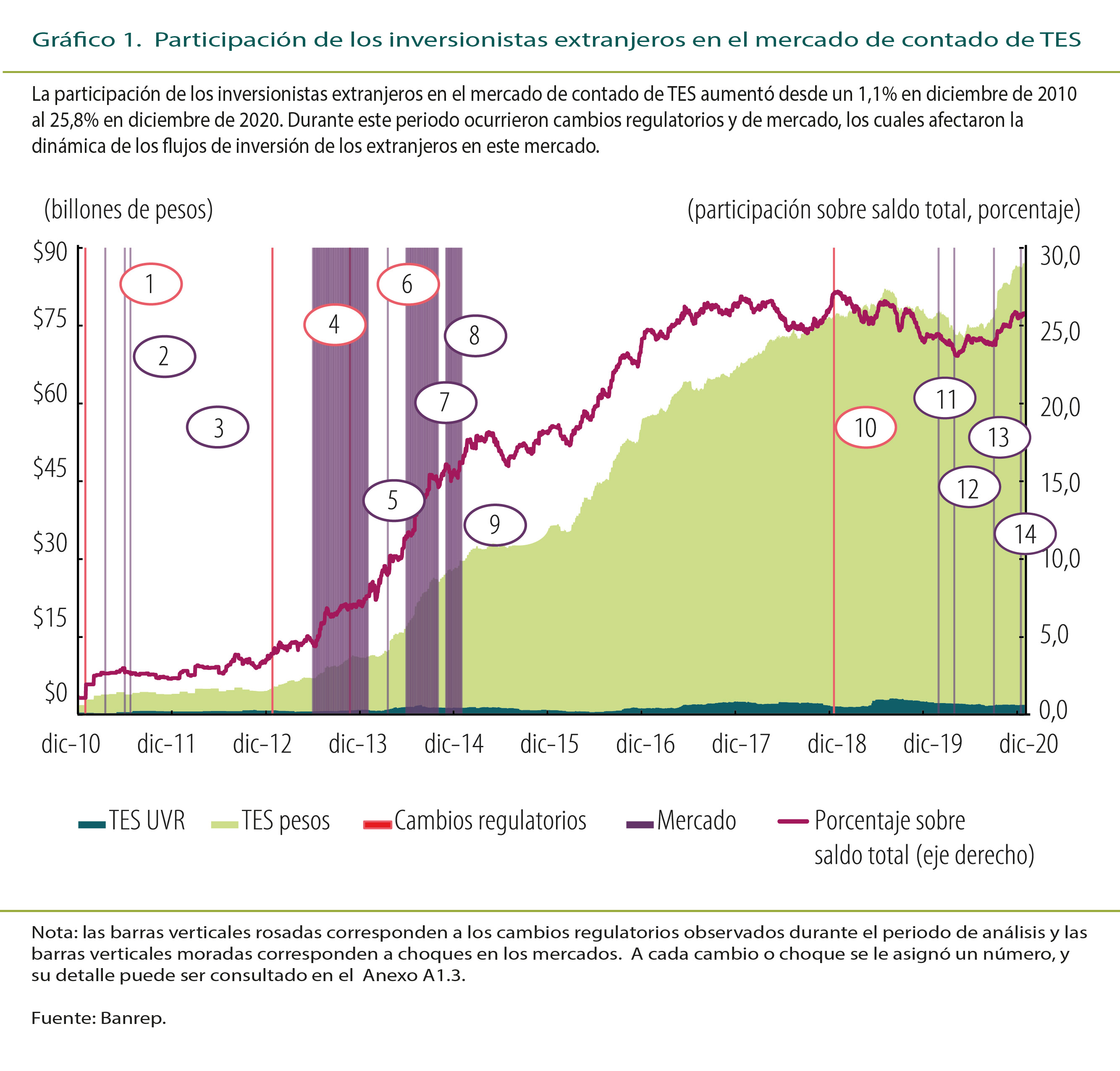

1.1. Mercado de deuda3

En el mercado de deuda pública en Colombia, los principales cambios regulatorios que pudieron tener una incidencia en el comportamiento de los flujos de inversión de portafolio ocurrieron entre 2010 y 2013, al tiempo que el país fortalecía el grado de inversión que alcanzó en 2011 (otorgado en marzo de 2011 por S&P, mayo de 2011 por Moody's y junio del 2011 por Fitch Ratings)4) (Gráfico 1, líneas 2 y 3). Estos ajustes en materia regulatoria no parecieron tener un efecto inmediato sobre el comportamiento de los flujos de inversionistas extranjeros; sin embargo, como se detallará más adelante, soportaron la inclusión de Colombia en índices de deuda emergente en 2014, que provocaron una entrada significativa de capitales a este mercado.

Específicamente, en diciembre de 2010 se modificó el Régimen General de Inversiones de Capital del Exterior en Colombia y de Capital Colombiano en el Exterior5, de tal forma que, entre otras determinaciones, se eliminó el requerimiento para los inversionistas extranjeros de constituir un fondo de inversión de capital extranjero para realizar sus inversiones en el mercado financiero local, permitiendo, a partir de ese momento, hacerlas a través de administradores locales6 (Gráfico 1, línea 1). Posteriormente, la reforma tributaria de finales de 2012 redujo del 33 % al 14 % el impuesto de renta que tenían que pagar los inversionistas extranjeros por sus inversiones en TES7 (Gráfico 1, línea 4) y en octubre de 2013 se simplificó el cálculo de retención en la fuente aplicable a los títulos de renta fija, de tal forma que las retenciones dejaron de ser mensuales y pasaron a constituirse únicamente cuando los inversionistas percibieran ingresos de recursos, como pagos de cupones o la venta de los títulos8 (Gráfico 1, línea 6). Estos avances en el marco regulatorio facilitaron el acceso de los inversionistas extranjeros al mercado financiero local, al tiempo que la economía registraba un mejor desempeño macroeconómico.

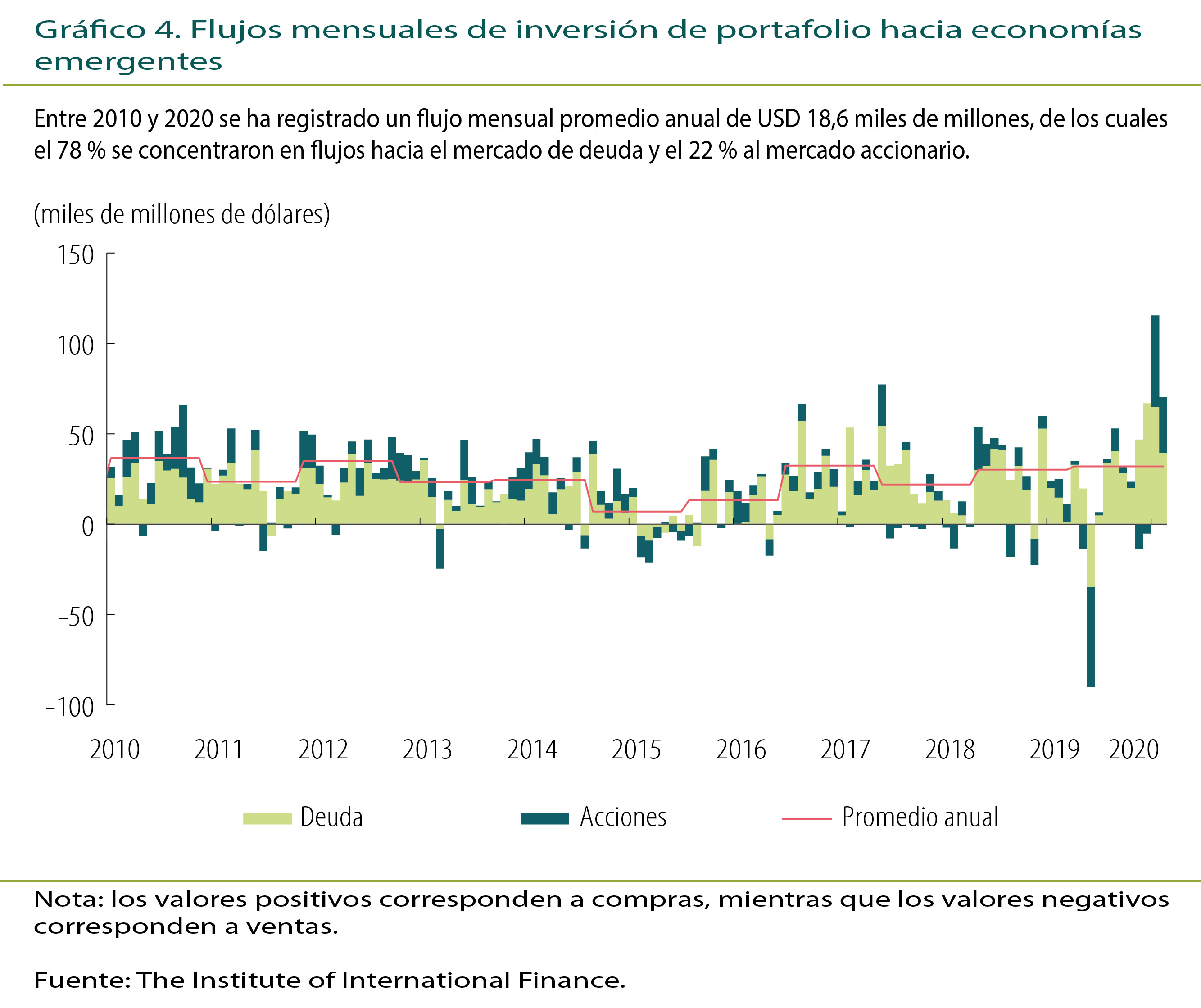

Lo anterior provocó que en 2014 J. P. Morgan anunciara el aumento de la participación de Colombia en tres de sus principales índices de deuda emergente9 (Gráfico 1, líneas 7 y 8). Esto, además, estuvo enmarcado en un escenario externo caracterizado por amplias condiciones de liquidez en los mercados internacionales en un entorno de bajas tasas de interés, tras la implementación de medidas no convencionales de política monetaria en economías desarrolladas luego de la crisis financiera internacional de 2008. Estas condiciones provocaron flujos de inversión de portafolio en busca de retornos más atractivos.

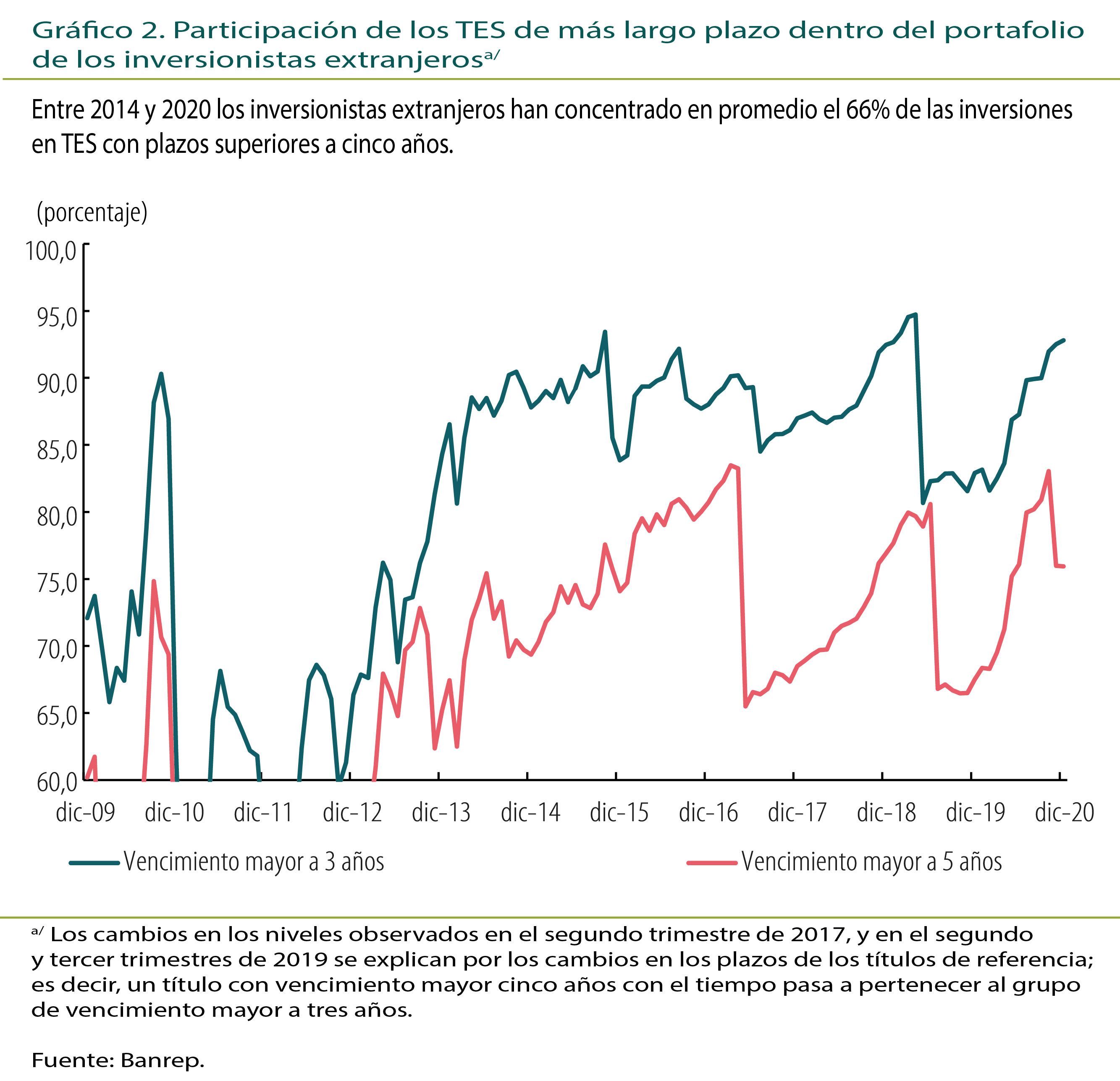

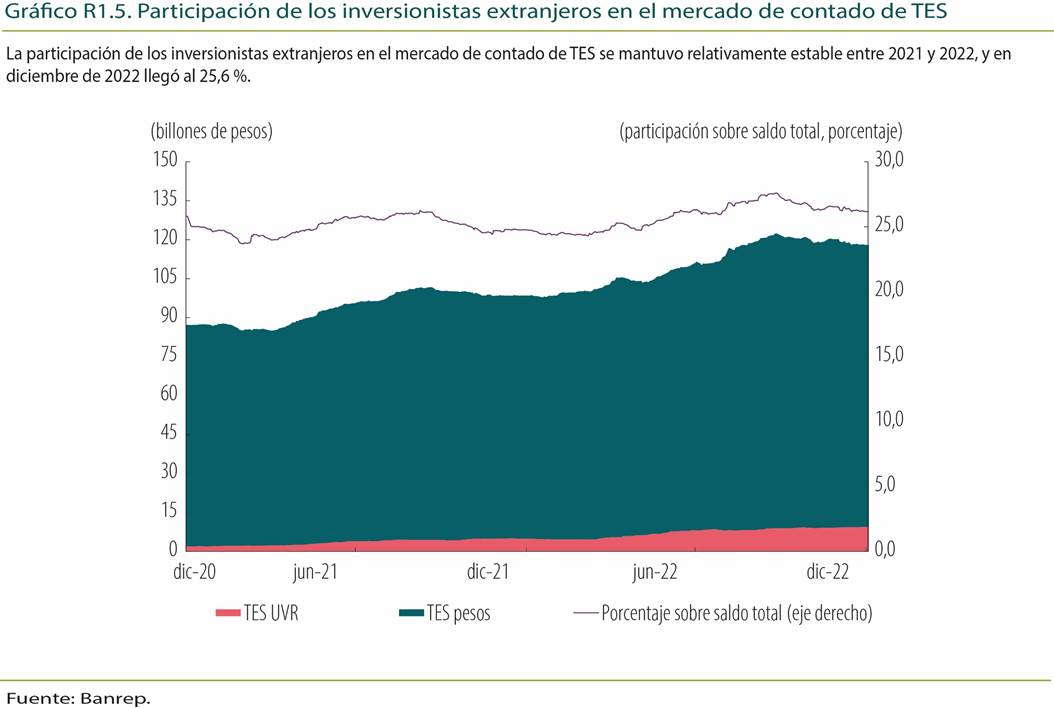

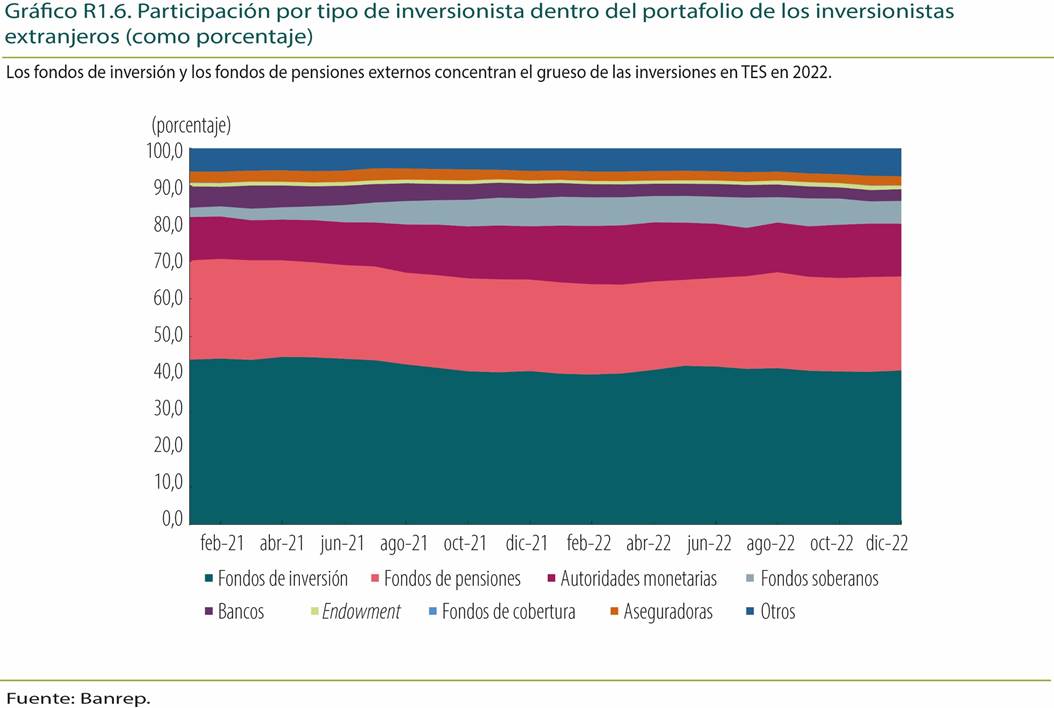

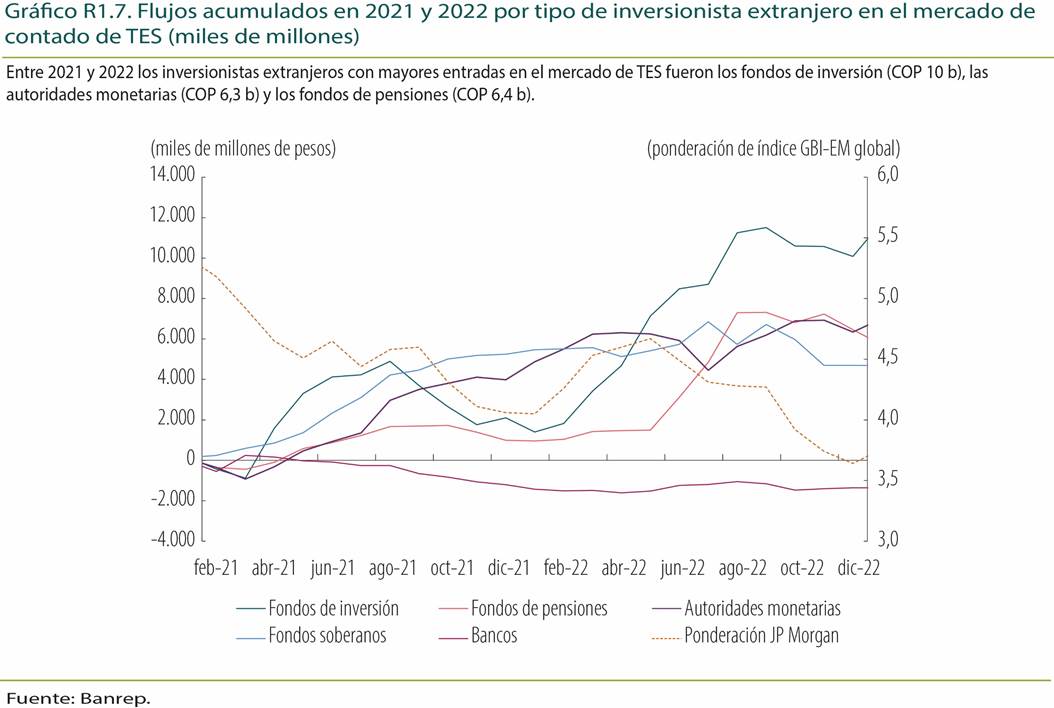

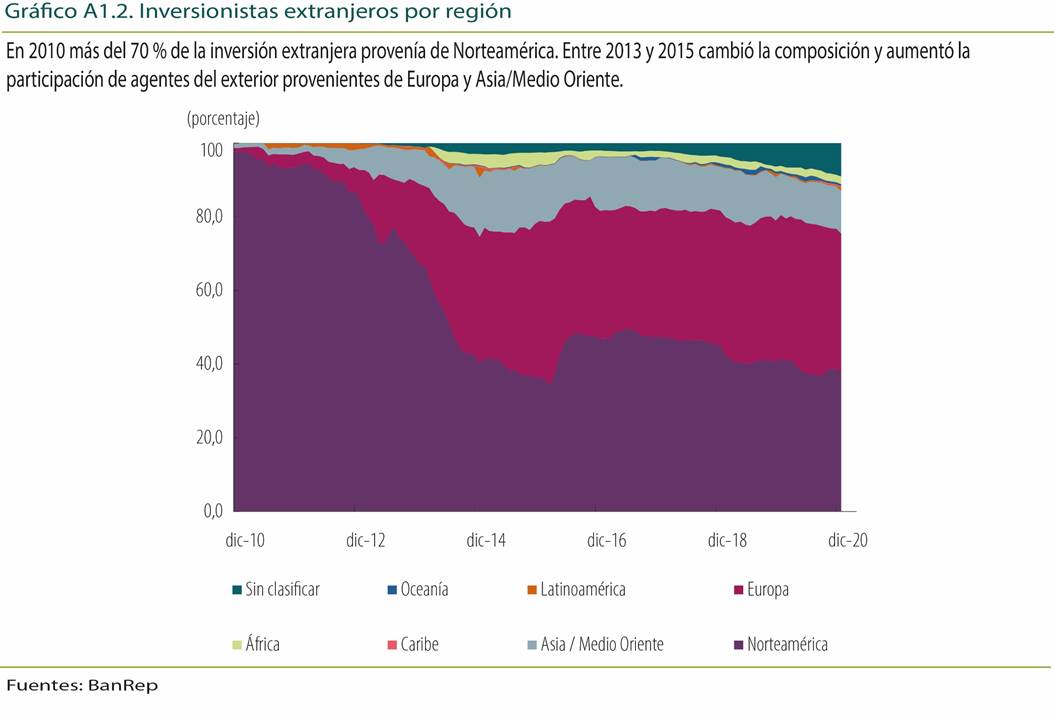

Como resultado, la participación de estos inversionistas en el mercado de deuda pública local (TES pesos y UVR) se elevó del 5 % aproximadamente que tenían a mediados de 2013, al 16 % que alcanzaron al cierre de 2014; y continuó aumentando hasta niveles alrededor del 25 %, participación que han mantenido desde el año 2017. Adicionalmente, sus tenencias de deuda pública local en el mercado de contado, a partir de 2014, se ha concentrado típicamente en el tramo largo de la curva de rendimientos de TES en pesos. Al 31 de diciembre del 2020, alrededor de tres cuartas partes de su portafolio en TES en pesos se concentraba en las referencias que vencen después de 2025, siendo el título con mayor participación aquel que vence en abril de 2028 (18 %) (gráficos 2 y 3). Una descripción detallada sobre la evolución de la composición por tipo de inversionista extranjero, su región de procedencia y la concentración de este tipo de inversionistas, se presenta en el Anexo A1.1.

Después de 2014, las dinámicas de los flujos de inversión de portafolio hacia deuda pública local pudieron responder principalmente a factores de mercado, como se explica a continuación.

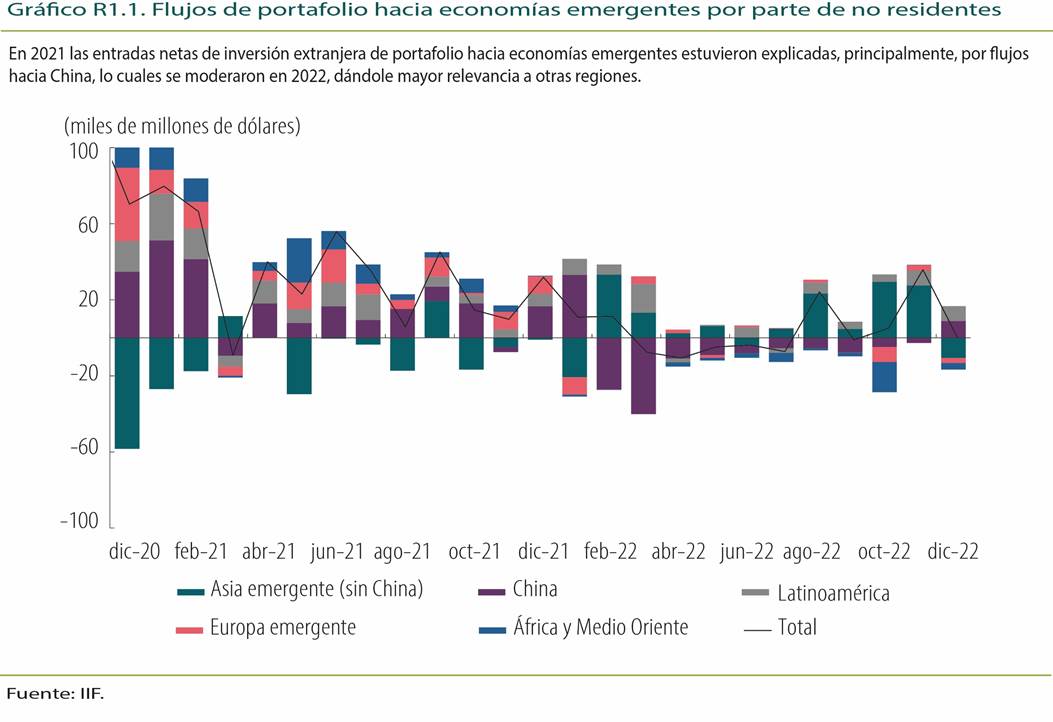

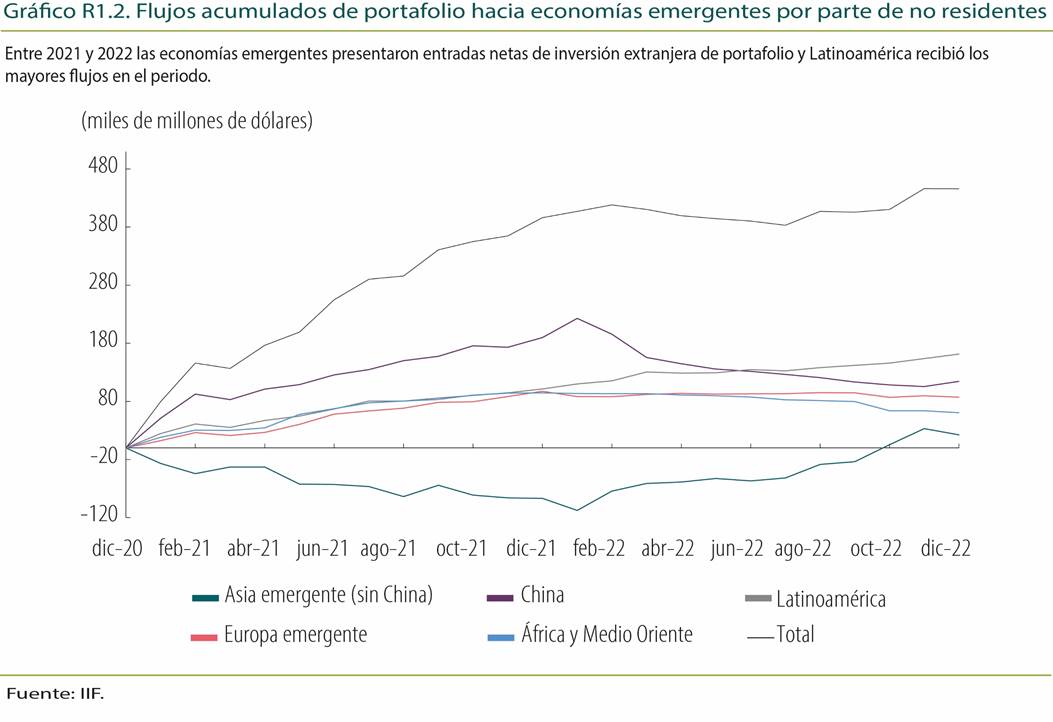

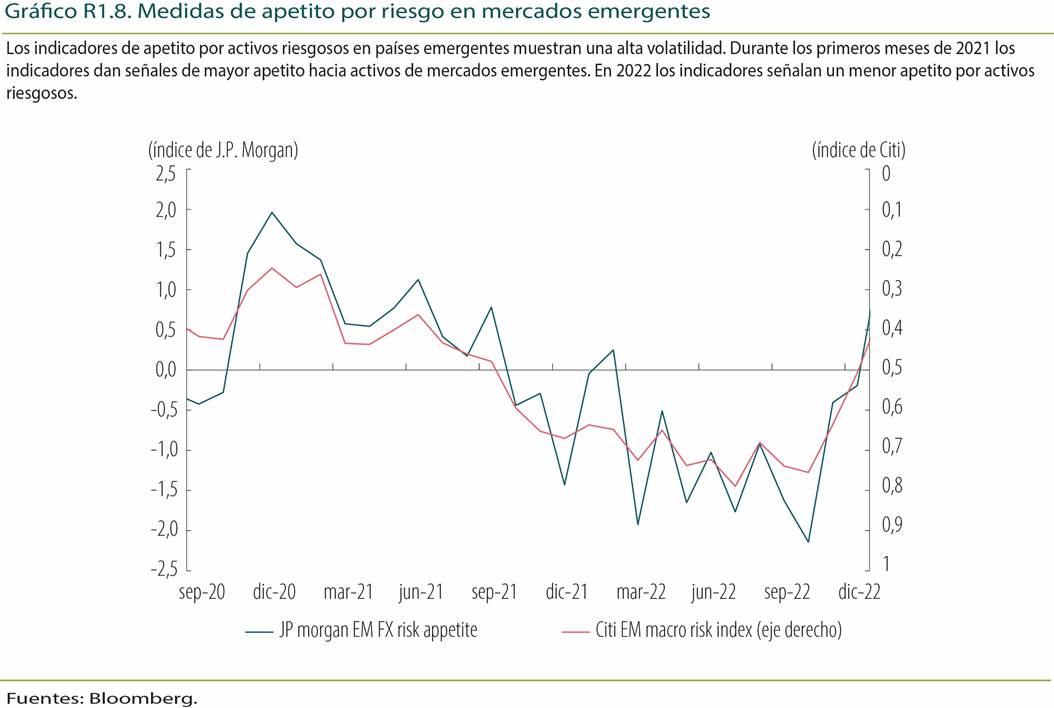

Durante el año 2015 el ritmo de entrada de estos inversionistas se redujo, y se recuperó en el transcurso de 2016. Las menores entradas del offshore durante 2015 coincidieron con una desaceleración en el crecimiento de las economías emergentes ante menores precios de los commodities, especialmente del petróleo (Gráfico 1, línea 9), y la incertidumbre frente a las condiciones globales de liquidez, las cuales se tradujeron en menores flujos de inversión de portafolio hacia economías emergentes (Gráfico 4). En contraste, la recuperación de estos flujos en 2016 ocurrió en un escenario de precios del petróleo más favorables y de una reducción de la percepción de riesgo internacional ante datos positivos de desempeño macroeconómico en las principales economías desarrolladas, así como expectativas de continuidad de las políticas monetarias expansivas en estos países.

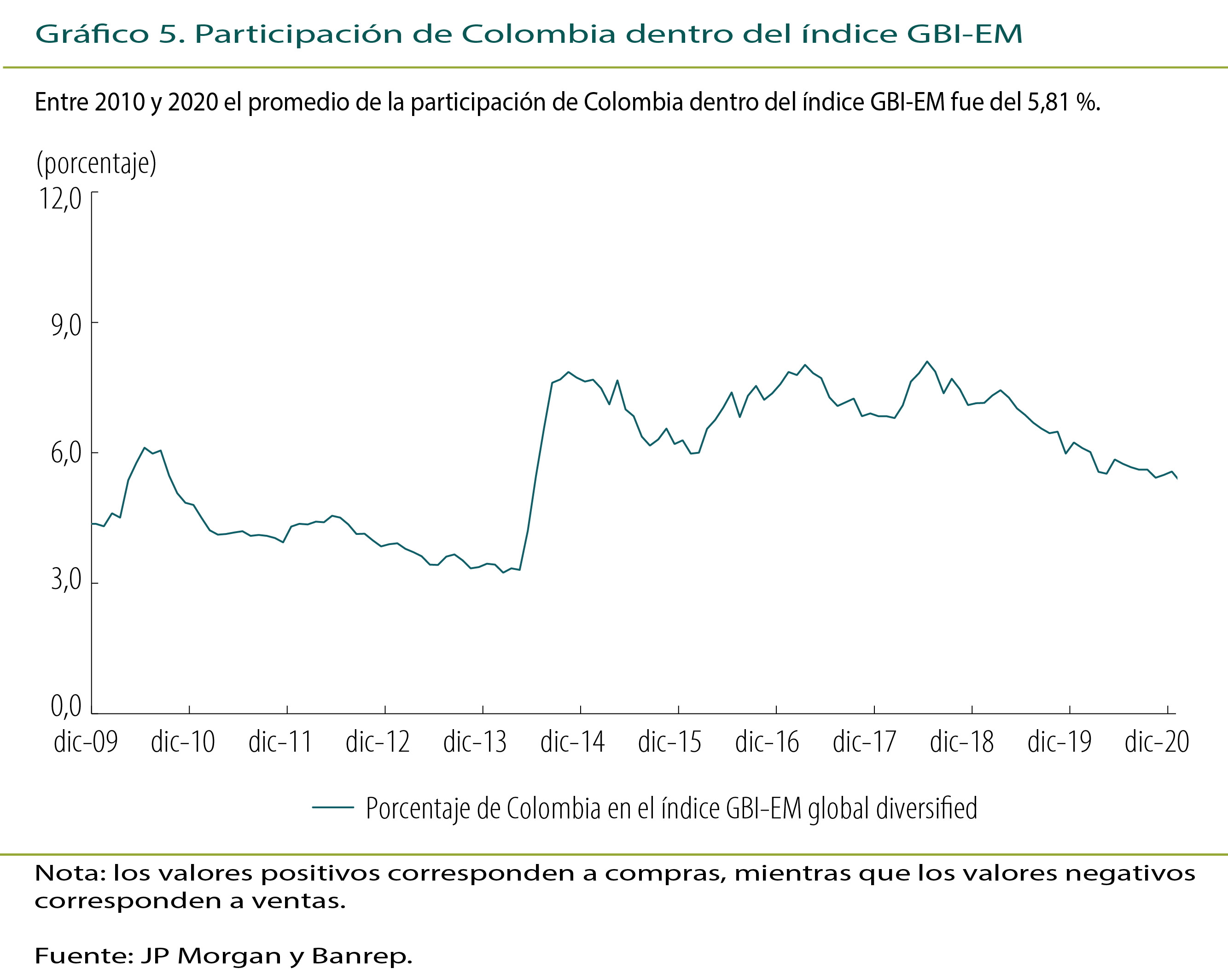

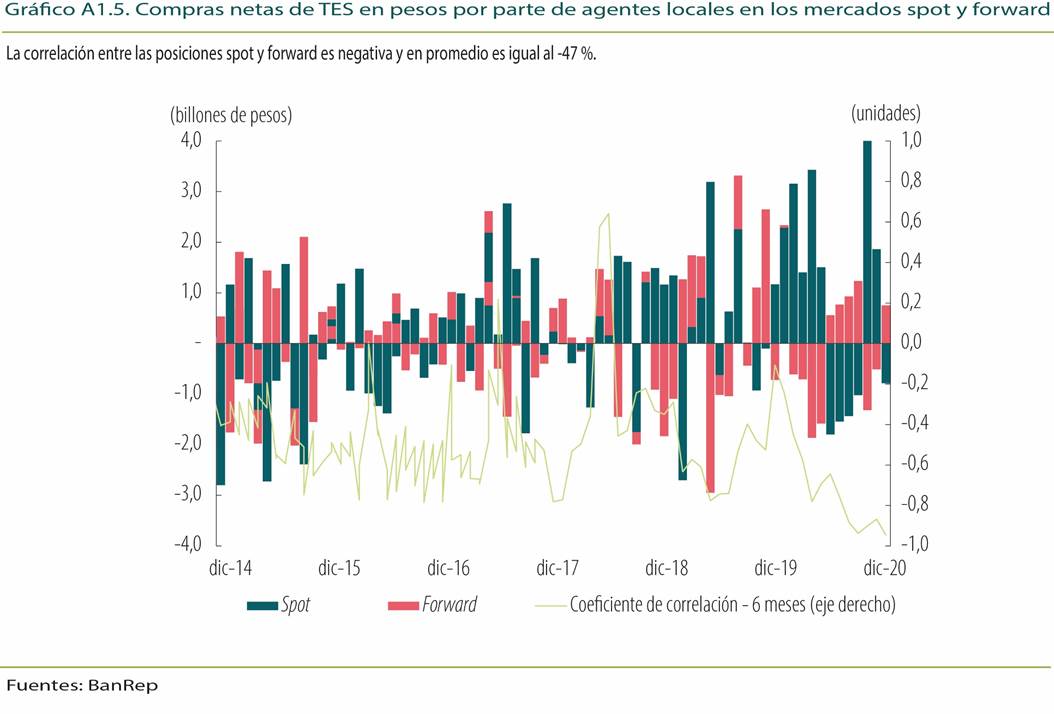

Si bien el punto de partida de la entrada de los inversionistas extranjeros fue la inclusión de la deuda local de Colombia en los índices de J. P. Morgan, una parte importante de estos inversionistas que participan en el mercado de deuda local tienen un perfil de inversión que no se restringe a replicar pasivamente dichos indicadores. De hecho, las compras netas de TES en el mercado de contado registradas durante 2016 reflejaron, particularmente, la entrada de este tipo de inversionistas (Gráfico 5).

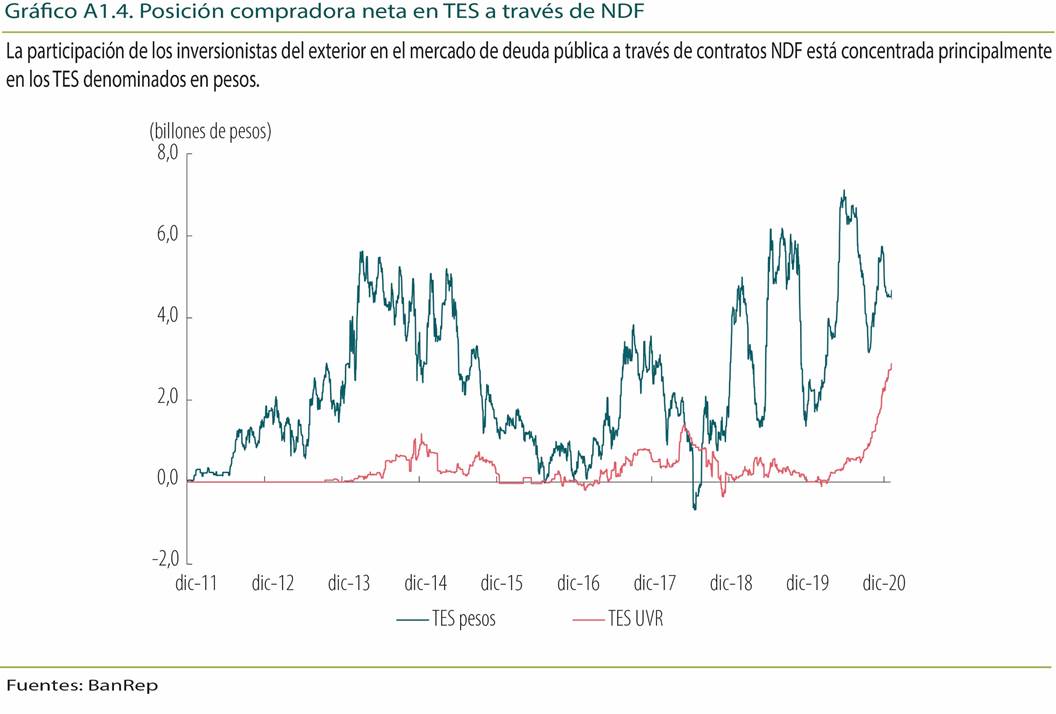

Además, la presencia de inversionistas extranjeros con un perfil de inversión más activo también se refleja en la participación de estos agentes en el mercado de TES UVR (que no hacen parte de los indicadores de J. P. Morgan), aunque es significativamente inferior a lo observado en TES en pesos. Durante el primer semestre de 2019 se registraron flujos de entrada por parte de inversionistas extranjeros en el mercado de deuda que pudieron incorporar, por un lado, la reducción del impuesto de retención en la fuente para los inversionistas extranjeros en TES del 14 % al 5 % aprobada en la reforma tributaria de diciembre de 2018 (Ley 1943 de 2018) (Gráfico 1, línea 10), y por el otro, la publicación del Marco Fiscal de Mediano Plazo (MFMP) por parte del Ministerio de Hacienda, que generó confianza en la capacidad del Gobierno colombiano para cumplir con sus objetivos fiscales y mantener el grado de inversión de la deuda soberana10.

Sin embargo, a partir de agosto de ese año y hasta mediados de 2020 los inversionistas del exterior redujeron de forma sostenida sus tenencias de títulos de deuda pública local en el mercado de contado, ante: 1) el incremento, en agosto de 2019, de la percepción de riesgo global tras la intensificación de la guerra comercial entre Estados Unidos y China11; 2) una mayor incertidumbre local a inicios del cuarto trimestre de 2019 en torno a la Ley de Financiamiento12; 3) las manifestaciones sociales que se dieron tanto en Colombia como en la región; 4) la paulatina reducción de Colombia dentro del índice GBI-EM Global Diversified de J. P. Morgan ante la inclusión de China en este indicador13; 5) las consecuencias económicas de la expansión del covid-19 en la mayoría de países, incluido Colombia, luego de que la Organización Mundial de la Salud lo declaró como una pandemia en marzo de 2020 (Gráfico 1, línea 12), y 6) la fuerte caída de los precios del petróleo en febrero de 202014.

Por último, a partir de abril de 2020 el apetito de los inversionistas extranjeros en el mercado de TES se ha recuperado acorde con la normalización gradual de la economía local y global; incluso, se registraron compras mensuales históricamente altas en septiembre de 2020, luego de la inclusión de los títulos de deuda pública en moneda local en el índice Bloomberg Barclays ese mes (Gráfico 1, líneas 11 y 13), lo que coincidió con la colocación de un bono a treinta años (los inversionistas extranjeros absorbieron cerca del 67 % del monto colocado inicialmente).

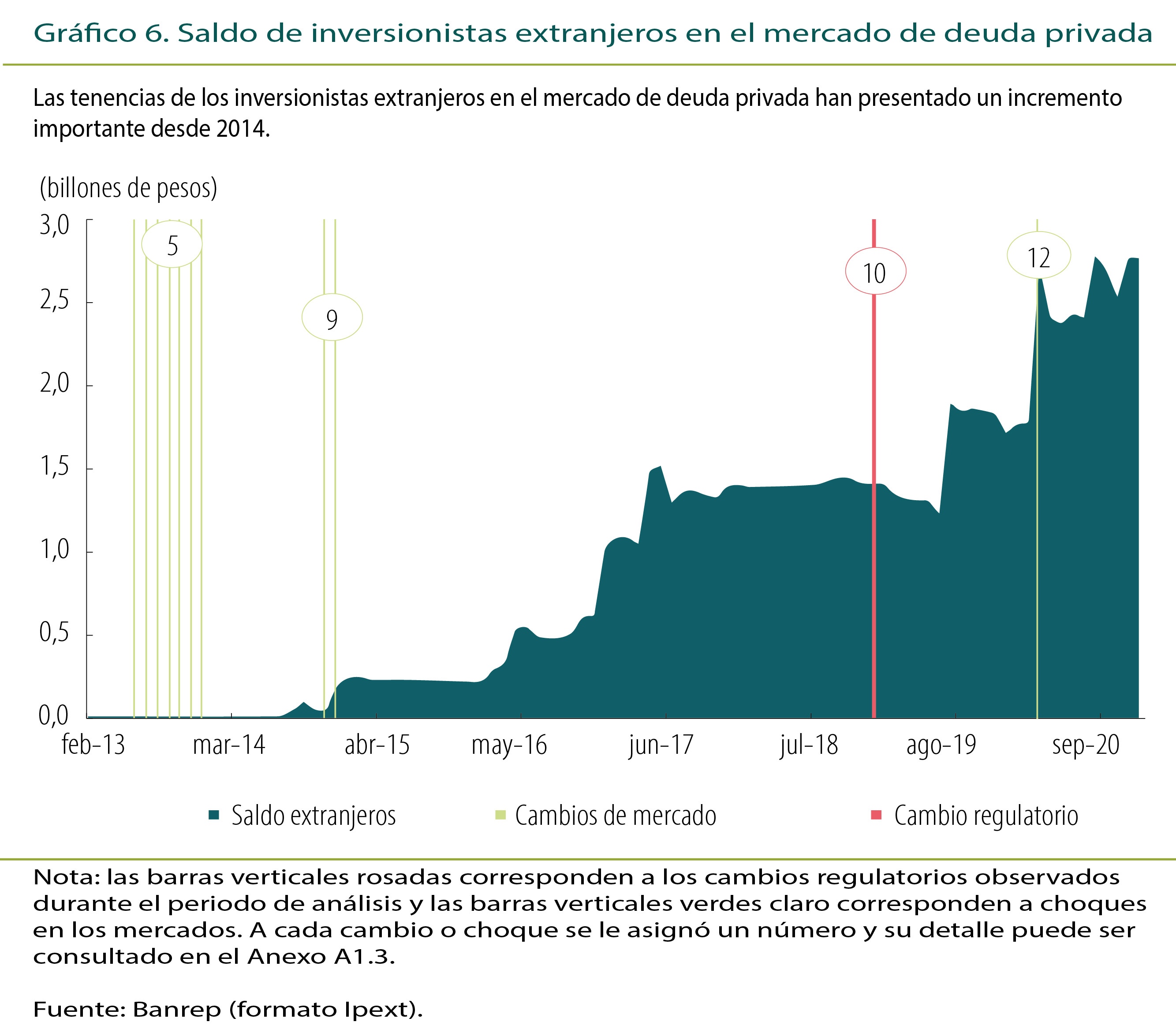

Por otra parte, en el mercado de deuda privada las tenencias de los inversionistas extranjeros han presentado un incremento importante desde 2014, lo cual estuvo soportado por los cambios normativos y choques de mercado mencionados (Gráfico 6 y Anexo A1.3) y por el continuo apetito de las empresas de financiarse mediante la colocación de bonos15.. Sin embargo, a diciembre de 2020 la participación de estos agentes en el saldo total de este mercado alcanzó tan solo el 3 %.

1.2. Mercado de renta variable

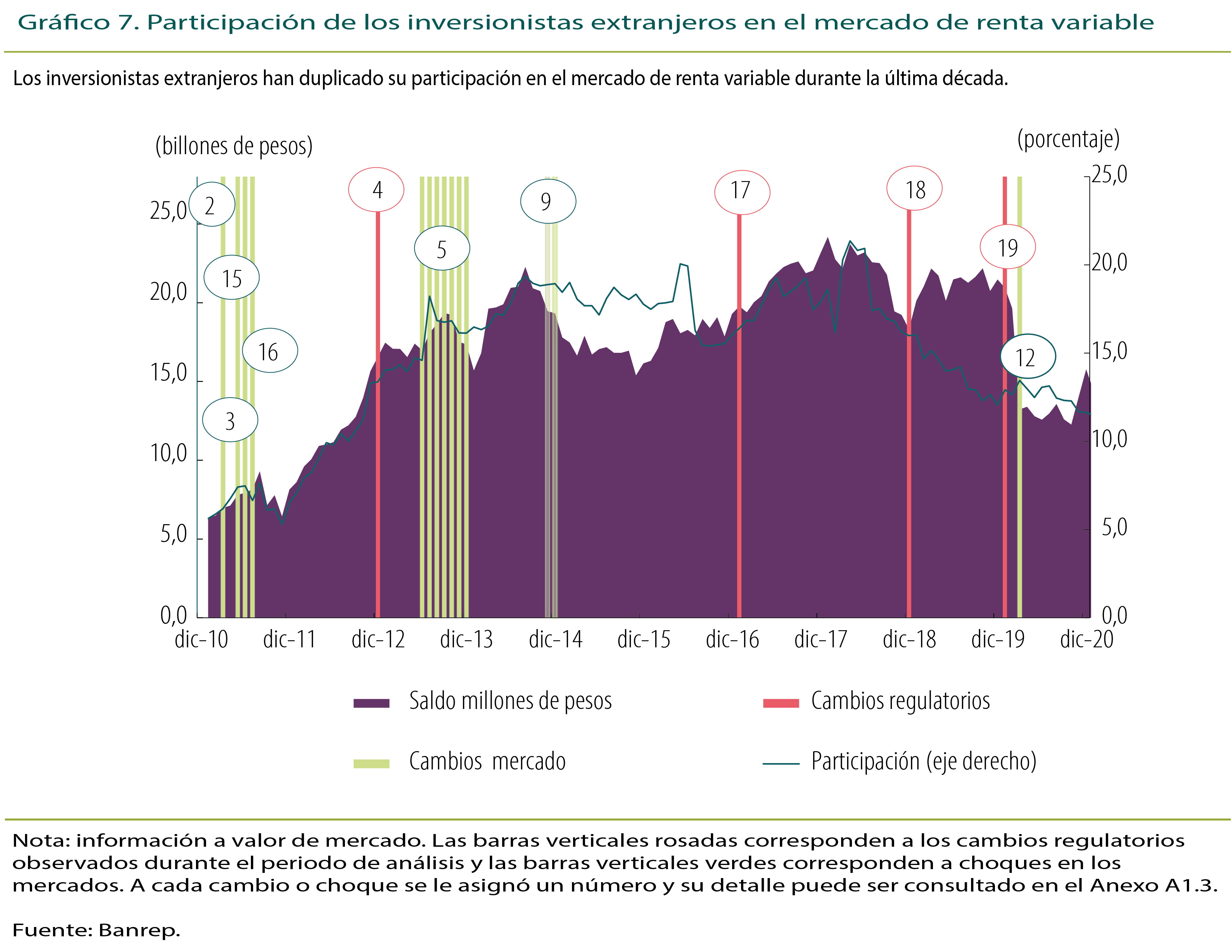

Los inversionistas extranjeros han duplicado su participación en el mercado de renta variable durante la última década (Gráfico 7). En particular, el aumento se afianzó entre 2012 y el primer semestre de 2013, luego de la modificación del Régimen General de Inversiones de Capital del Exterior en Colombia y de Capital Colombiano en el Exterior (Anexo A1.3, cambio 1) y en un contexto de mayor apertura del mercado después de: 1) la consolidación del grado de inversión del país a partir de 2011 (Gráfico 7, líneas 2 y 3); 2) la entrada en funcionamiento del Mercado Integrado Latinoamericano (MILA)16, el cual permitió que inversionistas e intermediarios de Chile, Colombia y Perú17 puedan comprar y vender acciones de las tres plazas bursátiles a través de un intermediario local (Gráfico 7, línea 15), y 3) el lanzamiento del primer Exchange Traded Fund (ETF) (Icolcap) listado en la Bolsa de Valores de Colombia (BVC)18) (Gráfico 7, línea 16). Posteriormente, la reducción del impuesto de renta del 33 % al 14 % para los inversionistas de portafolio del exterior (Gráfico 7, línea 4) también pudo haber impulsado su participación en este mercado.

Adicionalmente, durante este periodo, el comportamiento pudo estar soportado en el ámbito internacional por un mayor apetito de los inversionistas por activos de economías emergentes, dado el entorno de bajas tasas de interés en países desarrollados, a raíz de la implementación de medidas de política monetaria expansivas, tras la crisis de 2008.

Posteriormente, entre finales de 2013 y hasta 2016 la participación de los inversionistas extranjeros en el mercado permaneció estable alrededor del 17 %, en un contexto en el que no se presentaron cambios regulatorios locales que tuvieran un impacto sobre los flujos. Lo anterior ocurrió en un escenario caracterizado por el aumento de los rendimientos de los treasuries y el fortalecimiento del dólar en el mundo, luego de que la Fed anunciara la reducción de su programa de compra de activos (taper tantrum) y el desplome del precio del petróleo de cerca de un 70 % entre junio de 2014 y enero de 201619 (Gráfico 7, líneas 5 y 9).

En la reforma tributaria de finales de 2016 se redujo del 7 % al 5 % la tarifa del impuesto sobre la renta aplicado a los dividendos o participaciones percibidas por entidades o personas naturales no residentes en Colombia, lo cual, junto con unos mayores niveles de precios del petróleo, incidieron en el aumento de la participación de estos agentes hasta abril de 2018, cuando alcanzó un máximo del 21,4 % (Gráfico 7, línea 17).

Sin embargo, a partir de este punto se ha visto un menor apetito por parte de estos inversionistas hacia acciones locales, lo cual se ha traducido en una disminución de su participación en aproximadamente un 10 %. Dicha reducción se dio luego de que: 1) en mayo de 2018 se iniciara el proceso de inclusión de las acciones de empresas chinas denominadas en yuanes, conocidas como "A-Shares" dentro del índice de emergentes MSCI EM20,, y que 2) en junio de 2018 el MSCI reclasificara a Arabia Saudita y Argentina como emergentes, lo cual llevaría a la inclusión de acciones de empresas de estos países en el índice MSCI EM entre mayo y agosto de 201921, lo que, a su vez, redujo la participación de Colombia. Adicionalmente, en las reformas tributarias aprobadas a finales de 2018 y finales de 2019 se incrementó el impuesto de renta aplicado a los dividendos del 5 % al 7,5 % y del 7,5 % al 10 %, respectivamente, lo cual, junto con la expansión del covid-19, pudo haber afectado el apetito de estos inversionistas (Gráfico 7, líneas 12, 18 y 19).

A diciembre de 2020, los inversionistas extranjeros tenían cerca del 12 % del saldo total del mercado accionario22 y, principalmente, tenían posiciones en algunas de las acciones con mayor ponderación dentro del índice Colcap, como ISA, Ecopetrol, PF-Bancolombia y Bancolombia23 (Gráfico 8). Además, se encuentra que la mayor parte de estos inversionistas corresponden a fondos de inversión (mutual funds) y bancos (foreign banks) (Gráfico 9).

1.3. Inversión de colombianos en el exterior

En cuanto a los flujos de inversión de portafolio de colombianos en el exterior24, en general se observa que desde 2003 los agentes locales públicos y privados presentan más egresos netos que ingresos netos de divisas por concepto de capital de portafolio25. Adicionalmente, los mayores inversionistas del sector privado son las administradoras de fondos de pensiones y cesantías (AFP), dado el tamaño de los recursos que tienen bajo administración y el acceso que tienen a mercados internacionales26.

A partir de 2007 aumenta el tamaño de los flujos de salida de inversión de portafolio de colombianos en el exterior, lo cual pudo estar soportado por la publicación a comentarios y eventual entrada en vigencia en el país del proyecto que buscaba: 1) incluir dentro de la lista de inversiones que pueden realizar los fondos de pensiones las acciones emitidas por entidades del exterior o certificados de depósitos negociables representativos de dichas acciones (ADR y GDR) y las participaciones en fondos de capital privado constituidos en el exterior, y 2) aumentar el límite a las inversiones de emisores del exterior que podían realizar los fondos de pensiones, el cual pasó del 20 % al 40 %27 (Gráfico 10, línea 20). Posteriormente, este límite se amplió hasta un 60 % en septiembre de 2010 (Gráfico 10, línea 21).

En marzo de 2011 comenzó a funcionar el esquema multifondos, el cual permite que los recursos de los aportantes a pensión y administrados por las AFP se manejen en portafolios con perfiles de riesgo diferentes, que se ajustan a las características del afiliado (conservador, moderado o mayor riesgo). Adicionalmente, dada esta división de portafolios, se establecieron unos límites particulares sobre las inversiones que puede tener cada multifondo en activos de emisores extranjeros, el cual se ubicó entre el 40 % y el 70 % del valor del fondo28 (antes era del 60 %) (Gráfico 10, línea 22).

En 2015, tras la caída del precio del petróleo, los flujos de portafolio de colombianos en el exterior presentaron un bajo dinamismo, en tanto se redujeron las salidas de portafolio en un 93 % con respecto al promedio desde 2010 (Gráfico 10, línea 9). Posteriormente, en 2016 se incrementó el límite a las inversiones en moneda extranjera que puede tener el fondo conservador sin cobertura cambiaria, que pasó del 10 % al 15 %, y se incluyó dentro del grupo de activos admisibles para los fondos de pensiones los fondos representativos de índices de commodities o divisas, incluidos los ETF, los hedge funds y otros fondos que inviertan en activos de naturaleza inmobiliaria (Gráfico 10, línea 23). Lo anterior pudo haber sido causa de las salidas de flujos de portafolio de colombianos observadas durante ese periodo. Finalmente, en junio de 2018 se estableció que los aportes pensionales de los afiliados que no hayan elegido un fondo específico se destinarán al fondo de mayor riesgo, a partir de marzo de 2019 (Gráfico 10, líneas 24 y 25).

1.4. Análisis de puntos de quiebre

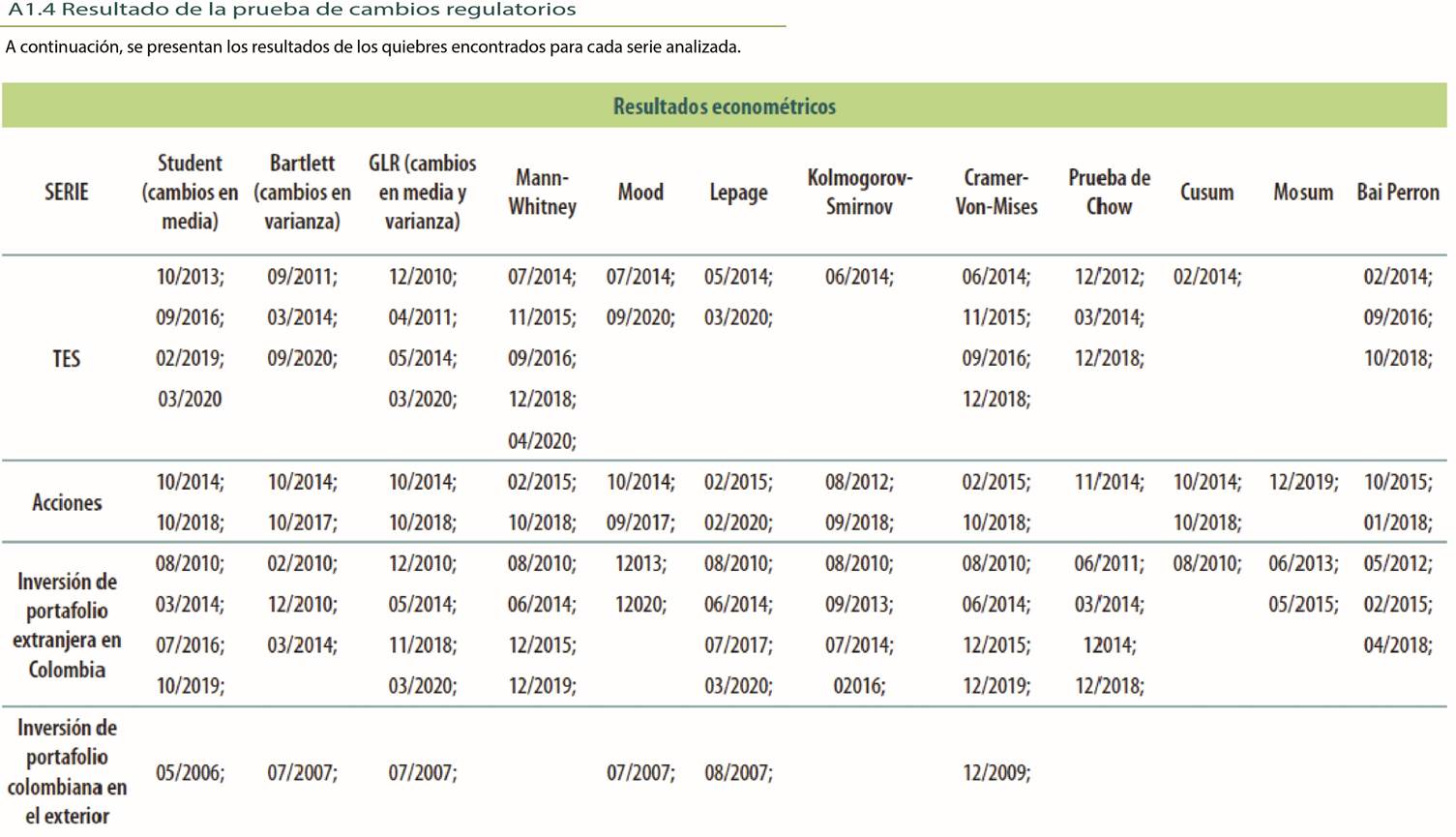

Con el fin de identificar si los cambios regulatorios y los choques de mercado mencionados han tenido un impacto significativo en la dinámica de los flujos de capital en el periodo estudiado, en la siguiente sección se presenta un análisis de puntos de quiebre. De esta manera se busca identificar si los cambios en la distribución estadística de las series de flujos de inversión coinciden con los cambios regulatorios o de mercado descritos.

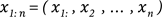

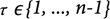

Así, un punto de quiebre ocurre en una secuencia de datos  cuando existe un periodo

cuando existe un periodo  tal que las propiedades estadísticas de

tal que las propiedades estadísticas de  y

y  son diferentes de alguna manera (para múltiples puntos de quiebre existe

son diferentes de alguna manera (para múltiples puntos de quiebre existe  ). Para identificar los puntos de quiebre se usaron métodos paramétricos (test de T-Student, test Bartlett, GLR y test de Chow; Hawkins et al., 2003; Hawkins y Zamba, 2005); métodos no paramétricos (test de Mann-Whitney, Mood, Lepage, Kolmogorov-Smirnov y Cramer-von-Mises; Hawkins y Deng, 2010; Ross et al., 2013; Ross y Adams, 2012) y test tradicionales para la detección de cambios estructurales (test de Chow, test de Cusum, test de Mosum y Test de Bai-Perron; Chow, 1960; Ploberger y Kramer, 1992; Hornik y Kuan, 1995; Bai y Perron, 2003). Luego de aplicar las diferentes pruebas, en los siguientes gráficos se presentan los resultados obtenidos con el test paramétrico GLR (Hawkins y Zamba, 2005) a razón de que fue el test en donde los puntos encontrados coincidieron con la mayoría de los puntos de quiebre identificados con las diferentes metodologías (lo cual da evidencia de la robustez del ejercicio seleccionado), la mayoría de sus puntos de quiebre coincidieron con los cambios estructurales identificados y es una metodología que permite determinar los quiebres estructurales tanto en media y varianza. Los resultados se encuentran en el Anexo A1.4.

). Para identificar los puntos de quiebre se usaron métodos paramétricos (test de T-Student, test Bartlett, GLR y test de Chow; Hawkins et al., 2003; Hawkins y Zamba, 2005); métodos no paramétricos (test de Mann-Whitney, Mood, Lepage, Kolmogorov-Smirnov y Cramer-von-Mises; Hawkins y Deng, 2010; Ross et al., 2013; Ross y Adams, 2012) y test tradicionales para la detección de cambios estructurales (test de Chow, test de Cusum, test de Mosum y Test de Bai-Perron; Chow, 1960; Ploberger y Kramer, 1992; Hornik y Kuan, 1995; Bai y Perron, 2003). Luego de aplicar las diferentes pruebas, en los siguientes gráficos se presentan los resultados obtenidos con el test paramétrico GLR (Hawkins y Zamba, 2005) a razón de que fue el test en donde los puntos encontrados coincidieron con la mayoría de los puntos de quiebre identificados con las diferentes metodologías (lo cual da evidencia de la robustez del ejercicio seleccionado), la mayoría de sus puntos de quiebre coincidieron con los cambios estructurales identificados y es una metodología que permite determinar los quiebres estructurales tanto en media y varianza. Los resultados se encuentran en el Anexo A1.4.

En el Gráfico 11 se presentan los resultados del análisis de puntos de quiebre para la serie de flujos mensuales de inversión en deuda pública, donde se encontraron tres puntos de quiebre identificados con la metodología GLR, los cuales coinciden con los siguientes cambios regulatorios y de mercado: 1) la modificación del Régimen General de Inversiones de Capital del Exterior en Colombia y de Capital Colombiano en el Exterior en diciembre de 2010 (Gráfico 1 y Gráfico 11, línea 1); 2) el anuncio y posterior aplicación del aumento de la participación de Colombia en tres de los principales índices de deuda emergente de JP Morgan en 2014 (Gráfico 1 y Gráfico 11, línea 8), y 3) la crisis económica causada por la pandemia del covid-19 (Gráfico 1 y Gráfico 11, línea 12). Además, los puntos de quiebre identificados que coincidieron más para todas las pruebas se ubicaron en el primer trimestre de 2014: acorde con el anuncio y posterior aplicación del aumento de la participación de Colombia en tres de los principales índices de deuda emergente de JP Morgan en 2014; el cuarto trimestre de 2016: entrada de un importante inversionista extranjero a Colombia, y el cuarto trimestre de 2018: se observó la reducción del impuesto de retención en la fuente para los inversionistas extranjeros en TES del 14 % al 5 % aprobada en la reforma tributaria de diciembre del 2018.

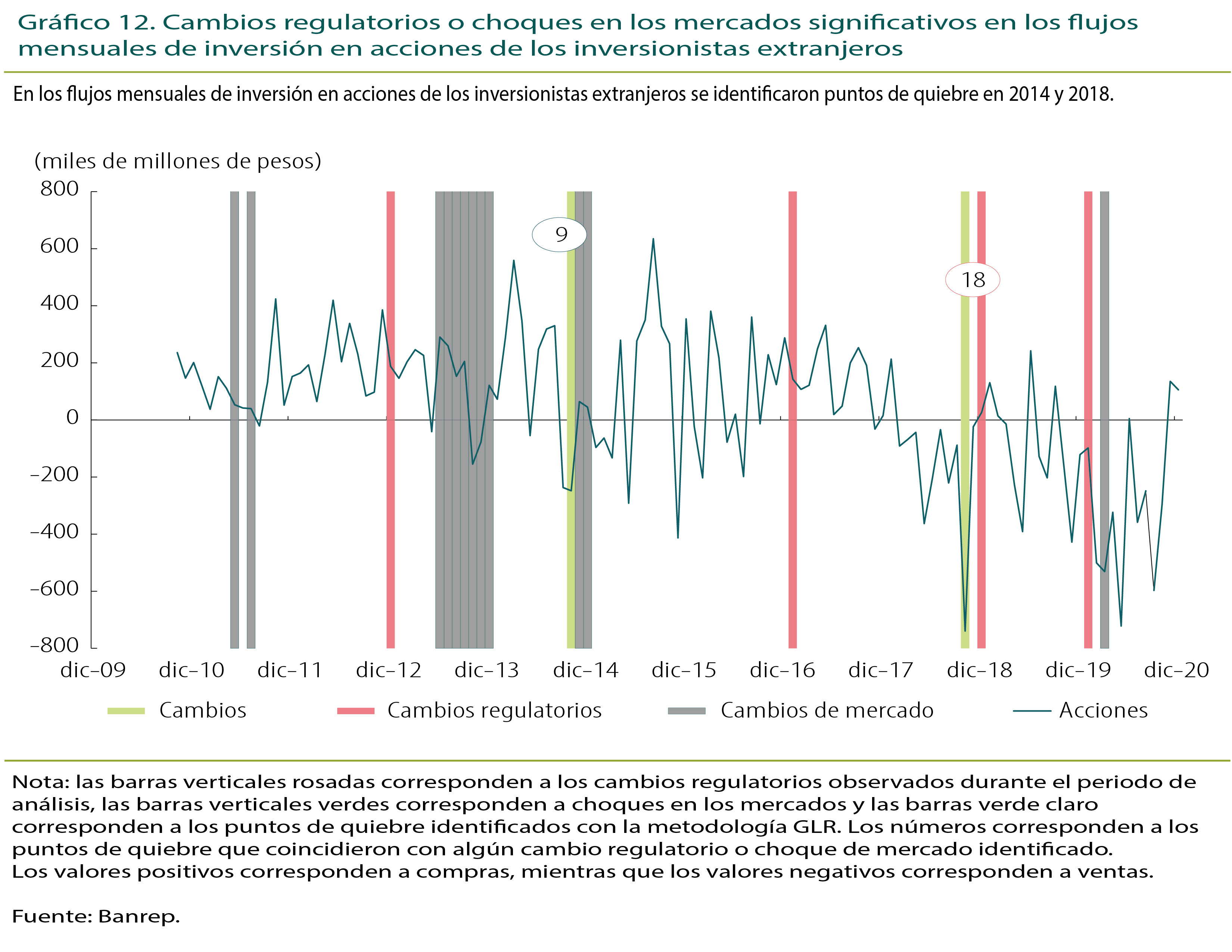

De manera similar, en el Gráfico 12 se presentan los puntos de quiebre para la serie de flujos de inversión de extranjeros en el mercado accionario local. Los puntos identificados con la metodología GLR coinciden con los siguientes cambios regulatorios o choques de mercado: 1) el desplome del precio del petróleo de finales de 2014 (Gráfico 7 y Gráfico 12, línea 9); y 2) la reforma tributaria de finales de 2018, la cual aumentó del 5 % al 7,5 % la tarifa del impuesto sobre la renta aplicado a los dividendos (Gráfico 7 y Gráfico 12, línea 18). Además, los puntos de quiebre identificados que más coincidieron para todas las pruebas se ubicaron en el cuarto trimestre de 2014 y el cuarto trimestre de 2018, de acuerdo con los resultados obtenidos por el test GLR.

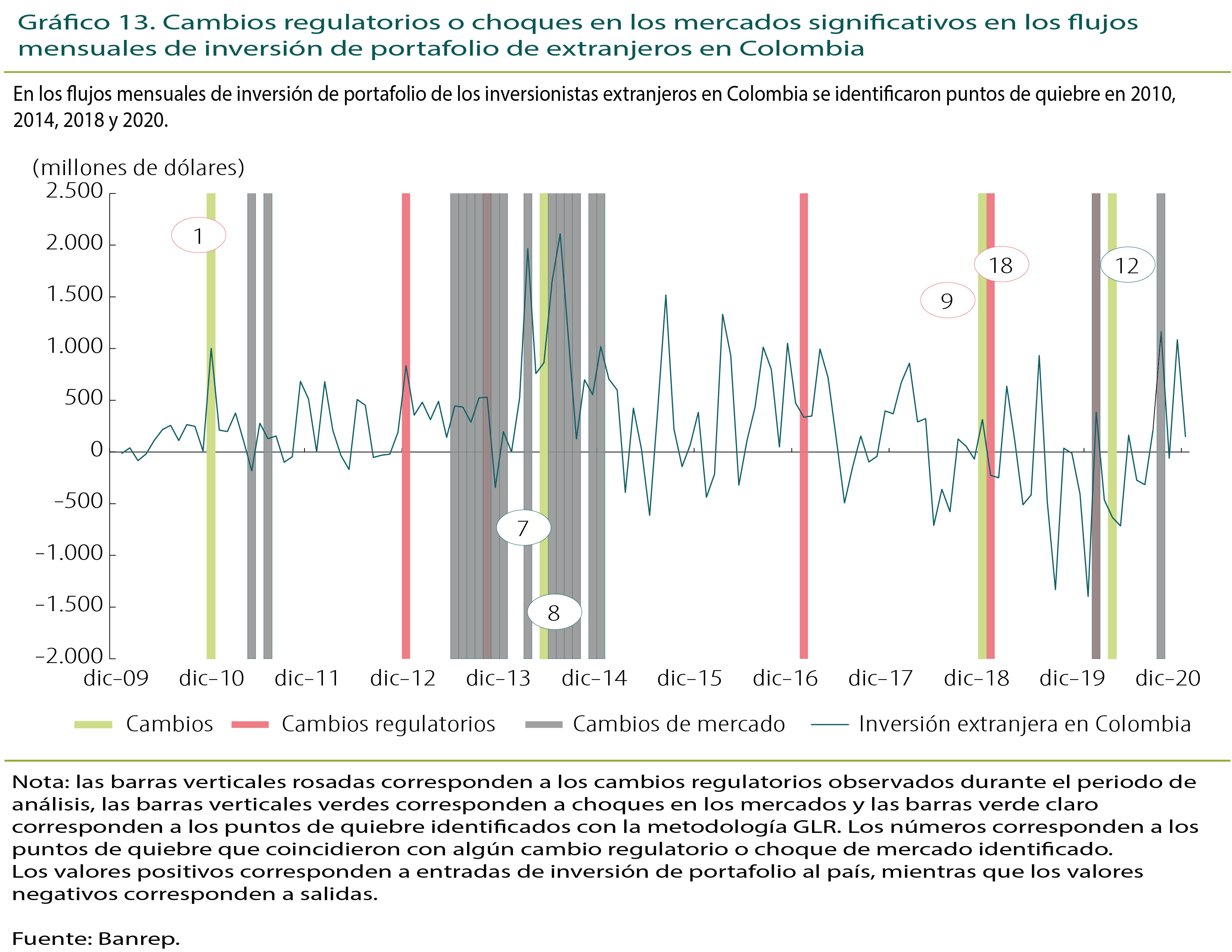

Dado que el flujo en inversión extranjera de portafolio hacia Colombia se explica en su mayoría por los flujos de deuda pública local y flujos del mercado accionario, los puntos de quiebre encontrados con la metodología GLR en la serie de inversión extranjera en Colombia coincidieron con la mayoría de los puntos de quiebre identificados en los resultados anteriores29.. Así, en el Gráfico 13 se presentan los cuatro puntos de quiebre identificados, los cuales coinciden con: 1) la modificación del Régimen General de Inversiones de Capital del Exterior en Colombia y de Capital Colombiano en el Exterior en diciembre de 2010 (Gráfico 13, línea 1); 2) el anuncio y posterior aplicación del aumento de la participación de Colombia en tres de los principales índices de deuda emergente de JP Morgan en 2014 (Gráfico 13, línea 7 y 8); 3) la reducción del impuesto de retención en la fuente para los inversionistas extranjeros en TES del 14 % al 5 % aprobada en la reforma tributaria de diciembre del 2018 (Gráfico 13, línea 9); 4) el aumento del 5 % al 7,5 % de la tarifa del impuesto sobre la renta correspondiente a dividendos o participaciones, percibidos por sociedades u otras entidades extranjeras sin domicilio principal en el país aprobado en la reforma tributaria de diciembre de 2018 (Gráfico 13, línea 18), y 5) la crisis económica causada por la pandemia del covid-19 (Gráfico 13, línea 12). Los puntos de quiebre identificados que más coincidieron para todas las pruebas son acordes con los resultados obtenidos por el test GLR, a excepción del punto de quiebre identificado en el cuarto trimestre de 2018.

En el Gráfico 14 se presenta el resultado de los puntos de quiebre identificados con la metodología GLR en la serie de flujos de inversión de colombianos en el exterior. Se identificó un punto de quiebre cuando se dio a conocer un posible aumento de los límites de inversión en el exterior de los fondos de pensiones (Gráfico 14, línea 20), el cual fue el que más coincidió para todas las pruebas realizadas.

2. Efectos de la política monetaria sobre los flujos de capital en economías emergentes: un metaanálisis

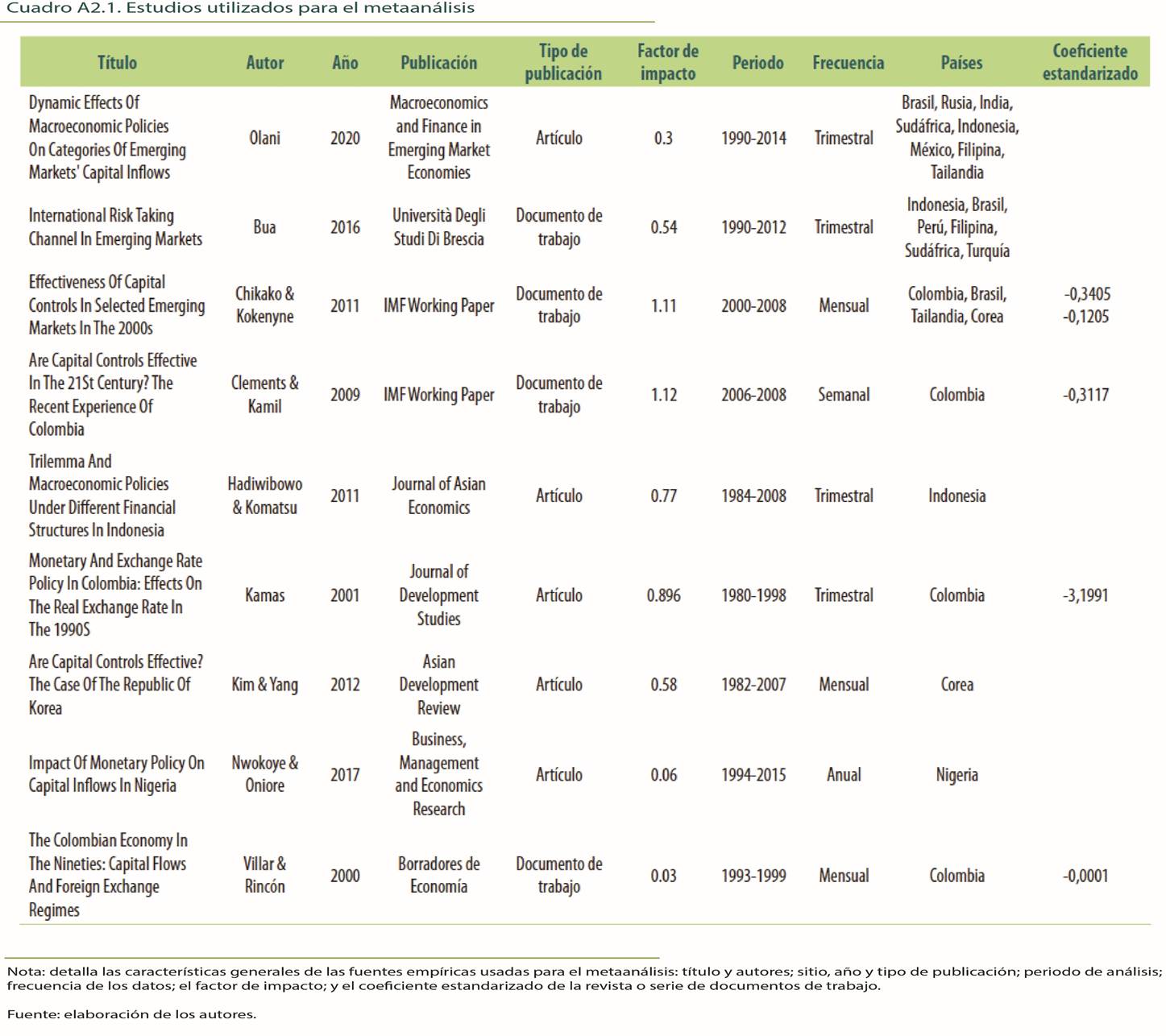

Esta sección realiza una revisión de la literatura asociada con los efectos de la política monetaria sobre los flujos de capital en economías emergentes. La sección se basa en el trabajo de Villamizar et al. (2022) que incluye un conjunto más grande de países (emergentes y desarrollados) y que desarrolla algunos ejercicios técnicos de robustez y de sesgo de publicación.

En términos agregados, los resultados indican que los flujos de capital exhiben mayor sensibilidad cuando se presentan choques en la tasa de política interna, pues no se encuentra evidencia significativa ante choques en la tasa externa. Posibles explicaciones incluyen, por un lado, que la búsqueda de retornos por parte de inversionistas pueda estar siendo compensada por el riesgo que conlleva la inversión en un país y periodo determinado. Otra posibilidad subyace en la reacción de las economías emergentes ante cambios en la tasa de la Reserva Federal, la cual se caracteriza por movimientos de igual o mayor magnitud, los cuales contrarrestan el efecto de cambios en la tasa de política externa (Kalemli-Özcan, 2019). Sin embargo, notamos que, al descomponer el efecto en diferentes tipos de variables, como tipo de inversión, niveles de apertura financiera, primas de riesgo y otras variables macrofinancieras, el impacto de los choques de la tasa externa recupera su significación estadística.

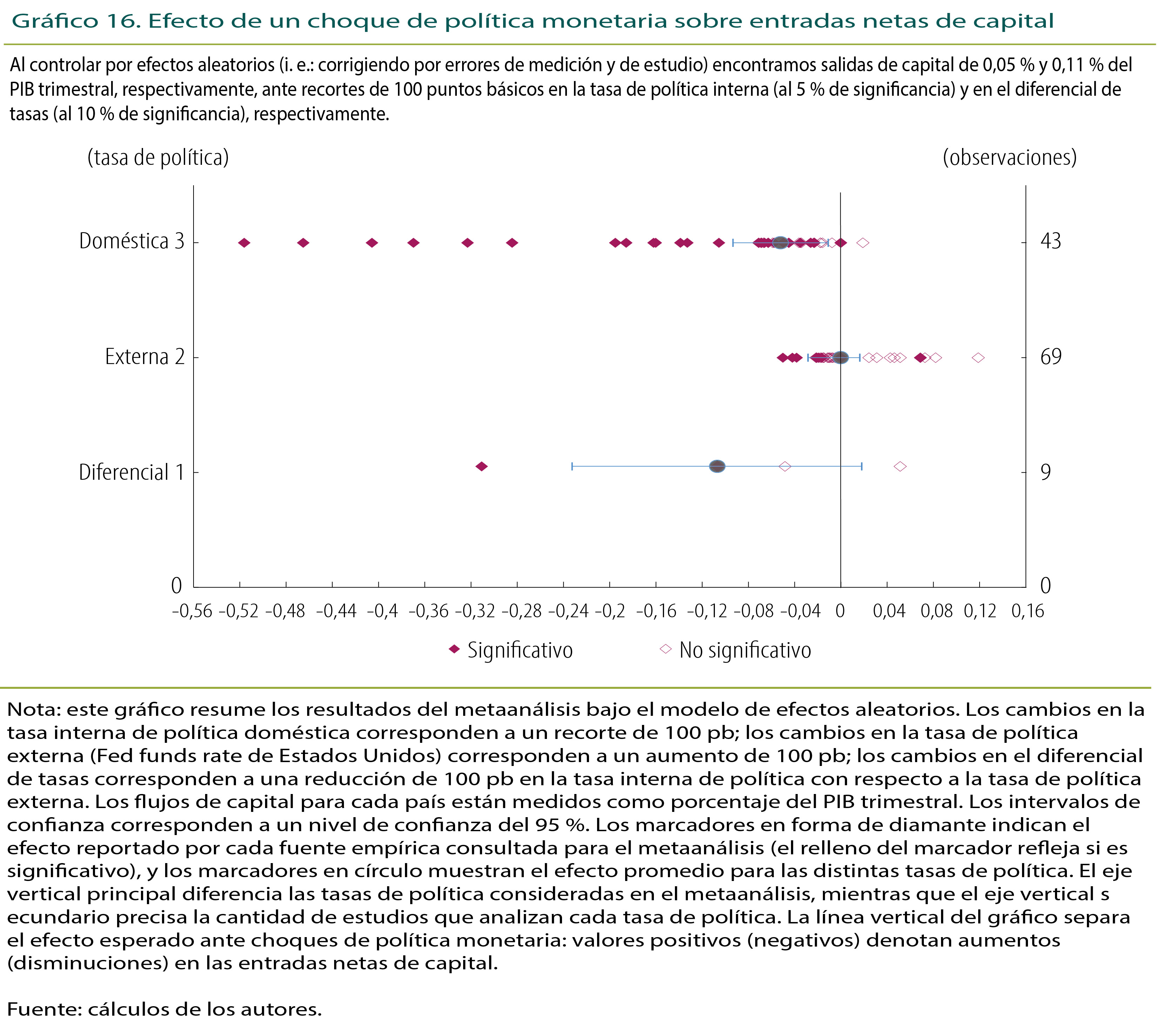

En general, al controlar por efectos aleatorios (k: corrigiendo por errores de medición y de estudio) encontramos salidas de capital del 0,05 % y 0,11 % del PIB trimestral, respectivamente, ante recortes de 100 pb en la tasa de política interna y en el diferencial de tasas, respectivamente. Adicionalmente, encontramos que el efecto es mayor entre economías con un alto grado de apertura financiera y cuando la desviación de la paridad de tasas de interés es menor. Finalmente, las características macroeconómicas también inciden sobre el efecto de la política monetaria: el efecto es mayor (en valor absoluto) para economías de ingreso medio alto, con una prima de riesgo comparativamente baja y con menor incidencia de crisis bancarias sistémicas.

2.1. Falta de consenso en la literatura

Los estudios que examinan los determinantes de los flujos de capital exhiben heterogeneidades que dificultan la evaluación del efecto causal de la política monetaria. Entre los factores que sustentan esta discrepancia se encuentran: 1) diferencias en la medición de las variables de interés, 2) restricciones sobre la validez externa de los resultados y 3) divergencias en la metodología empleada.

Con respecto a la primera, los cambios de la política monetaria no siempre se aproximan mediante variaciones en las tasas de política. Por ejemplo, algunos estudios recurren al uso de políticas no convencionales por parte de las autoridades monetarias30.. Por otra parte, las tasas internas pueden transmitir información acerca de las condiciones macroeconómicas locales, mientras que las tasas externas pueden incidir sobre la dinámica de los flujos a través de la percepción de riesgo global (Culha, 2006; Kim, 2014). Si se analiza el diferencial de tasas, resulta difícil identificar la tasa (interna o externa) que lidera el impulso. Adicionalmente, los flujos de capital incluyen diversos componentes, a saber: inversión extranjera directa, inversión de portafolio (bonos y acciones), otras inversiones y cambios en las reservas, los cuales pueden variar en su respuesta a choques monetarios (Koepke, 2019).

En relación con la segunda, algunos de los hallazgos se encuentran condicionados por aspectos específicos que limitan la comparación de resultados. Entre estos están la implementación de medidas dirigidas a frenar la volatilidad en el flujo de capitales, como lo son las intervenciones cambiarias o el control de capitales, así como periodos concretos, incluyendo episodios de crisis económica31.. En la literatura hay muy pocos estudios que analizan choques homogéneos. Uno de estos trabajos (Olani, 2020) utiliza un choque de una desviación estándar en la tasa de interés interna para examinar el efecto sobre las inversiones de portafolio en ocho economías emergentes, y encuentra una disminución de entradas en cinco casos; un aumento en dos, y un efecto nulo en el restante.

Finalmente, existen divergencias metodológicas expresadas a través de diferencias en la frecuencia de los datos, el número de observaciones, la estimación y magnitud de los choques monetarios, las unidades de medición (niveles o porcentaje), las técnicas de estimación y la inclusión de controles.

Buscando solventar esta problemática, la presente sección realiza un metaanálisis: técnica que facilita la identificación de un efecto causal alrededor del cual no necesariamente existe un acuerdo generalizado. En este contexto, ello implica una revisión sistemática de la literatura relacionada con los efectos de la política monetaria sobre los flujos de capital con el objetivo de consolidar, a través de una métrica estandarizada, los resultados provenientes de múltiples fuentes empíricas. En total, se reportan 121 observaciones provenientes de nueve fuentes empíricas distintas, las cuales incluyen información para trece economías emergentes entre la década de los ochenta y finales de la década anterior.

El ejercicio se concentra en economías emergentes, decisión motivada por el comportamiento distintivo, tanto de los flujos como de sus repercusiones macroeconómicas, en estos mercados (Obstfeld, 2012; Koepke, 2019). Esta separación permite sopesar atributos específicos que inciden sobre la dinámica de los flujos de capital, como el régimen de tasa de cambio y el grado de penetración financiera, entre otros, además de generar conclusiones que favorecen la contextualización con respecto a una economía como la colombiana.

2.2. Metodología

El metaanálisis inicia con la conformación de una base de datos que agrupa las distintas observaciones empíricas documentadas por la literatura. Para ello se realizó una búsqueda de documentos de trabajo y de artículos publicados en revistas especializadas que contuvieran, en cualquier orden, una combinación de términos, en su título o resumen. El primer conjunto de términos incluye: capital flows, capital inflows y capital outflows, y el segundo conjunto: monetary policy, policy rate y policy shock. Este proceso, conocido como web scraping, fue ejecutado en el portal bibliográfico de Ideas de RePEc (Research Papers in Economics), mediante un algoritmo computacional, elección sustentada en el alcance y la especialización de esta base de datos32.

La última búsqueda se realizó en enero de 2021 y arrojó 1.208 elementos. Estos fueron examinados individualmente para eliminar: estudios en idiomas distintos a inglés o español; versiones anteriores a la publicación final en revistas especializadas o al último documento de trabajo; trabajos sin evaluaciones empíricas; estudios donde los flujos de capital estuviesen expresados en moneda distinta al dólar estadounidense (USD); aquellos que no estimaran el efecto de la política monetaria; estudios con datos de panel, y aquellos que no incluyan economías emergentes33. La aplicación de estos criterios redujo la muestra a nueve fuentes empíricas distintas, de las cuales reportamos 121 observaciones que varían en función del tipo de flujo de capital y la tasa de política, entre otros34.

El Cuadro A2.1 del Anexo 2 detalla las características generales de las fuentes empíricas usadas para el metaanálisis: título y autores; sitio, año y tipo de publicación; periodo de análisis, y frecuencia de los datos. Adicionalmente, se incluye el factor de impacto de la revista o serie de documentos de trabajo, información que permite ponderar cada observación por la influencia del sitio de publicación sobre el área académica35.. Conjuntamente, los estudios abarcan el periodo 1980-2015 y examinan trece economías emergentes: Brasil, Colombia, India, Indonesia, Corea, México, Nigeria, Perú, Filipinas, Rusia, Sudáfrica, Tailandia y Turquía. Entre estas, sobresale una representación notable de Colombia, que es analizada en cinco estudios. Finalmente, añadimos una columna en dicho cuadro que muestra los coeficientes estandarizados promedio de los estudios sobre Colombia o que incluyen a Colombia en su muestra, para poder comparar los resultados globales con los locales.

Las principales variables del metaanálisis fueron normalizadas a una escala común que facilita la interpretación de los resultados36. Puntualmente, todos los cambios en la tasa de política denotan un choque negativo (positivo) de 100 puntos básicos (pb) en la tasa interna (externa, la cual hace referencia a la tasa de interés de EE. UU.). El diferencial de tasas se calculó restando la tasa de política externa de la tasa de política interna, de tal manera que cambios en esta variable reflejan un recorte de 100 pb en el diferencial (i - i*)37. Los flujos de capital corresponden a entradas netas totales (de portafolio, inversión extranjera directa, u otras) y expresados como porcentaje del PIB trimestral, que constituye la frecuencia predominante en la literatura38..

En el metaanálisis se consideran dos tipos de heterogeneidades: la variación individual y la variación entre estudios, lo que se traduce en estimaciones bajo dos supuestos sobre la distribución de los efectos. El primero, de efectos fijos, supone que estos se distribuyen alrededor de un parámetro global y que las desviaciones individuales con respecto a este surgen debido a errores de medición. El segundo, de efectos aleatorios, supone que las desviaciones no solo emergen a partir de errores de medición, sino que existen distintos parámetros alrededor de los cuales se agrupan ciertos estudios, aumentando así la confiabilidad del ejercicio (Sánchez-Meca y Marín-Martínez, 2010).

Anticipando posibles variaciones en los resultados, determinadas por factores específicos de cada país, incluimos estimaciones para diversos subgrupos. Estas contemplan aspectos relacionados con el trilema de la política monetaria: la imposibilidad de alcanzar simultáneamente libre movilidad de capitales, autonomía en la política monetaria y control sobre la tasa de cambio. El análisis de estas medidas es importante porque la movilidad de capitales se encuentra determinada (entre otros factores) por el grado de independencia monetaria y de flexibilidad cambiaria. Puntualmente, en economías con mayor "flotación", los movimientos en la tasa de cambio reflejan ajustes locales frente a choques externos (e. g.: choques en la tasa de política interna vis-a-vis la externa). Además, las desviaciones de la paridad de tasas de interés reflejan mayores riesgos (i. e.: riesgo país y/o cambiario) para los inversionistas, impactando (y posiblemente reubicando) los flujos de capital.

Haciendo énfasis en un caso aplicado para Colombia, en el Gráfico 15 incluimos los datos según los índices del trilema de Aizenman et al. (2008) para Colombia, de 1990 a 2020. El eje horizontal corresponde al índice de estabilidad cambiaria y el eje vertical al índice de autonomía monetaria, ambos con un rango entre 0 y 1. Notamos que el trilema nunca ha sido vinculante para el caso colombiano, ya que en ningún caso se llega cerca al vértice superior derecho, con coordenadas de (1,1), donde se sacrificaría gran parte de la apertura financiera por tener simultáneamente un control sobre las tasas de cambio y de política monetaria.

Adicionalmente, incluimos atributos macroeconómicos locales (pull factors) que la literatura ha identificado como determinantes de los flujos de capital, entre los cuales se encuentran el grado de profundidad financiera, ingreso nacional, incidencia de crisis financieras y prima de riesgo soberano (5-year credit default swap)39.).

2.3. Estadísticas descriptivas

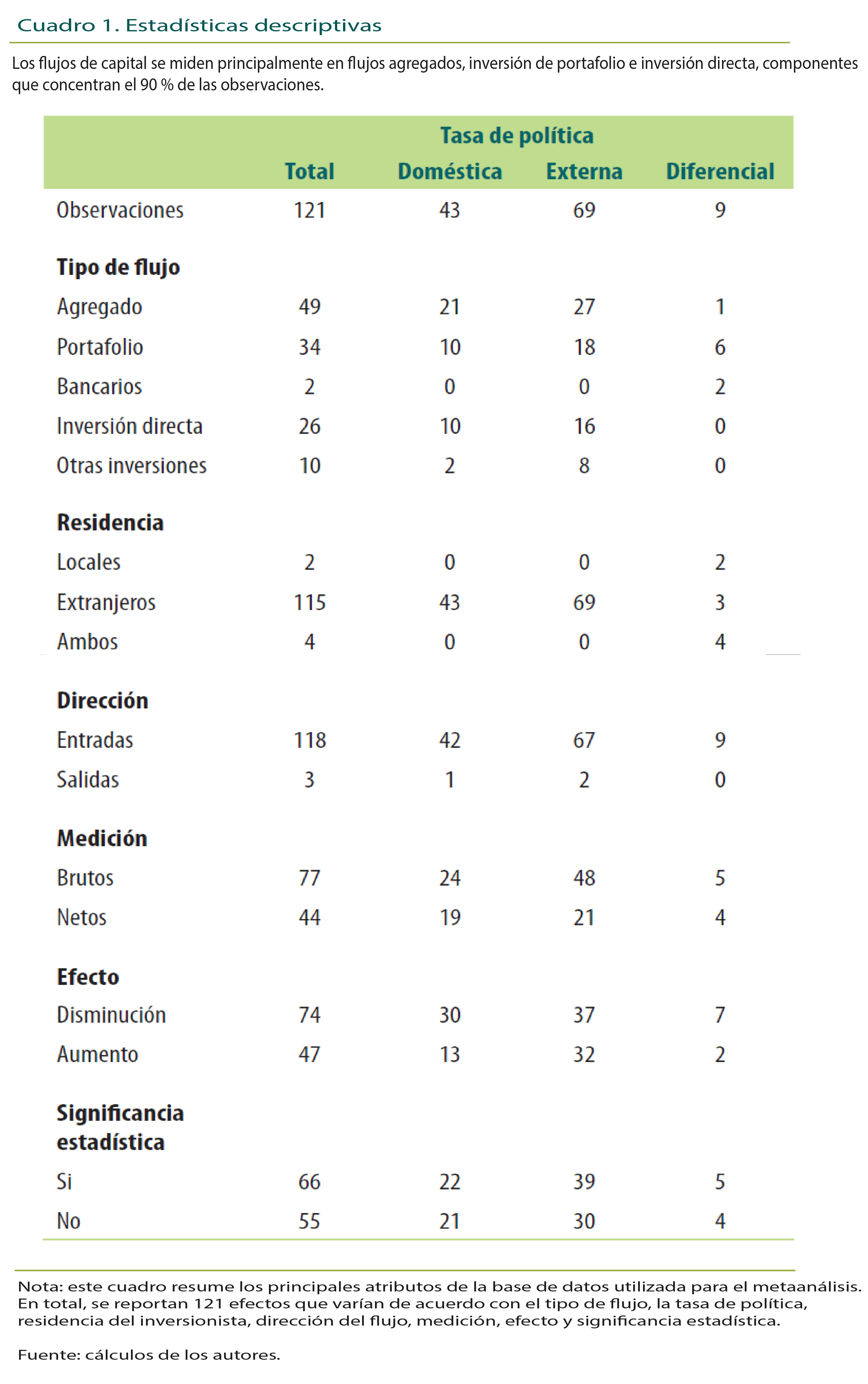

El Cuadro 1 muestra los principales atributos de la base de datos según el tipo de tasa de política. Los flujos de capital se miden principalmente en flujos agregados, inversión de portafolio e inversión directa, componentes que concentran el 90 % de las observaciones. Casi todos los flujos corresponden a inversiones por parte de extranjeros (gross inflows), contabilizadas como entradas de capital. El 57 % (69/121) de los choques en la tasa de política recaen sobre la tasa externa, 36 % (43/121) sobre la tasa interna y 7 % (9/121) sobre el diferencial de tasas.

En especial, se aprecia que el 61 % (74/121) de las observaciones reporta una disminución en los flujos de capital. Este resultado exhibe mayor robustez entre estudios que analizan choques sobre la tasa interna (30/43) y el diferencial de tasas (7/9). En cuanto a la relevancia estadística, el 54 % (66/121) documenta un efecto estadísticamente significativo, influencia que no muestra variaciones importantes entre los distintos tipos de tasa de política.

2.4. Resultados

El Gráfico 16 resume los resultados del metaanálisis bajo el modelo de efectos aleatorios, especificación sugerida por la literatura, pues corrige errores de medición y propios de cada estudio. No obstante, los resultados para los demás modelos se muestran en el Cuadro A2.2 del Anexo 2 Los marcadores en forma de diamante indican el efecto reportado por cada fuente empírica consultada para el metaanálisis (el relleno del marcador refleja si es significativo); y los marcadores en círculo muestran el efecto promedio para las distintas tasas de política. El eje vertical principal diferencia las tasas de política consideradas en el metaanálisis, mientras que el eje vertical secundario precisa la cantidad de estudios que analizan cada tasa de política. La línea vertical del gráfico separa el efecto esperado ante choques de política monetaria: valores positivos (negativos) denotan aumentos (disminuciones) en las entradas netas de capital. Cabe mencionar que la carencia de significancia estadística en algunos rubros del Gráfico 16 solo indica que no se encontró evidencia de un efecto causal agregado (i. e.: no implica que en el nivel individual no exista un efecto estadísticamente significativo).

De acuerdo con los resultados, un aumento de 100 pb en la tasa de política externa no pareciera ejercer un efecto estadísticamente significativo sobre las entradas netas de capital en economías emergentes. En principio, este resultado iría en contra del grueso de la literatura que identifica el papel de la política de la Fed como uno de los principales determinantes de los flujos de capital hacia economías emergentes (Milesi-Ferreti y Tille, 2011; Rey, 2013). Sin embargo, y como se evidencia en el Cuadro A2.2 del Anexo 2, el efecto resulta significativo para "otras inversiones", para niveles altos de "apertura financiera", para algunas medidas del trilema monetario y para niveles bajos de prima de riesgo de la economía emergente. Es decir, la búsqueda de retornos por parte de inversionistas puede estar siendo compensada por el riesgo que conlleva la inversión en un país y periodo determinado.

Por otra parte, el efecto es estadísticamente relevante cuando se analizan choques sobre la tasa de política interna (al 5 % de significancia) y el diferencial de tasas (al 10 % de significancia): en promedio un recorte de 100 pb en la tasa interna (diferencial de tasas) disminuye las entradas netas de portafolio en una cantidad equivalente a 0,05 % (0,11 %) del PIB trimestral.

La contracción esperada en las entradas de capital ante choques negativos en la tasa de política interna se ajusta a las predicciones del canal de tasas de interés. Bajo este enfoque, y manteniendo constante tanto el riesgo global como el local, el choque negativo en la política monetaria local -análogo a un aumento en la tasa de política externa- disminuye el rendimiento relativo de las inversiones en economías emergentes, así como las oportunidades de arbitraje para los inversionistas extranjeros, proporcionando el retiro de posiciones en estos mercados (Fratzscher, 2012; Broner et al., 2013; Ananchotikul y Zhang, 2014; Koepke, 2014; Nier et al. 2014; Bruno y Shin, 2015).

Estos resultados varían sustancialmente al condicionar la muestra con base en atributos relacionados con el trilema de la política monetaria -apertura financiera, independencia monetaria y desviaciones de la paridad de interés cubierta40-- y características macroeconómicas. En este ámbito (véase Cuadro A2.2 del Anexo 2) encontramos que el efecto es mayor entre economías con un alto grado de apertura financiera: ante una expansión monetaria interna (de -100 pb), la reducción en las entradas netas de portafolio es del 0,13 % del PIB trimestral y estadísticamente significativa a cualquier nivel de confianza, mientras que en economías con un bajo grado de apertura financiera, el efecto es del 0,02 % sin relevancia estadística. Un resultado similar emerge al analizar desviaciones de la paridad de interés cubierta: encontramos efectos más pronunciados (13,5 veces más grande en valor absoluto) cuando la desviación de la paridad es menor.

Las características macroeconómicas también inciden sobre el efecto de la política monetaria. En promedio, ante una expansión monetaria interna (de -100 pb), la reducción en las entradas netas de portafolio entre países de ingreso medio alto alcanza un 0,16 % del PIB trimestral, comparado con un efecto no significativo para países de ingreso medio bajo. Finalmente, se puede observar que, en general, el efecto es estadísticamente relevante entre países con una prima de riesgo comparativamente baja y con menor incidencia de crisis bancarias sistémicas.

Con respecto a la respuesta de los flujos de portafolio en el caso colombiano, se pueden observar los coeficientes estandarizados en la columna del extremo derecho del Cuadro A2.1 (Anexo 2). Estos coeficientes provienen de cuatro de los nueve estudios utilizados en el metaanálisis, elaborados sobre Colombia o que incluyen a Colombia en su muestra. Dichos coeficientes muestran que los resultados para Colombia son similares a los obtenidos para el conjunto de economías emergentes, para las cuales se encontraron salidas de capital del 0,05 % y 0,11 % del PIB trimestral, respectivamente, ante recortes de 100 pb en la tasa de política interna y en el diferencial de tasas, respectivamente. Lo anterior indica que Colombia se ubica en el conjunto de países con una apertura financiera superior a la media, para los cuales un relajamiento de la postura monetaria induce una salida importante de capitales de portafolio41.

Los resultados obtenidos para gran parte de las economías emergentes, incluida la colombiana, sugieren que la sensibilidad de los flujos de portafolio ante choques de política monetaria (interna o externa) se encuentra determinada por el canal de portafolio y las medidas del trilema de la política monetaria. Respecto al primer factor, se espera que recortes en la tasa de política interna desincentiven las entradas de capital debido a la contracción del retorno asociado con las inversiones de portafolio. En relación con el segundo, riesgos específicos a cada país y/o de tipo cambiario pueden llevar a que los inversionistas reubiquen sus portafolios en lugares más seguros. La combinación de estos aspectos podría explicar la ausencia de un efecto estadísticamente significativo de choques en la tasa de política externa (en el nivel agregado) sobre los flujos de portafolio.

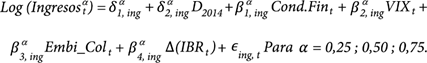

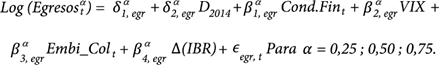

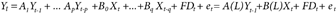

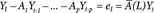

3. Determinantes de los flujos de portafolio según instrumento

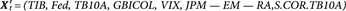

Como se anotó en la introducción, el marco analítico para el estudio de los determinantes de los flujos de portafolio se basa en la literatura del modelo de portafolio y de los factores externos (push) y específicos del país (pull) (Sarno et al., 2016). Dentro de estos determinantes, las tasas de interés tanto interna como externas son de particular importancia, dado que las autoridades monetarias podrían afectar los movimientos sobre dichos flujos, en lo que se conoce como el canal de la toma de riesgos de la política monetaria (Bruno y Shin, 2015; Chari et al., 2021; Ciminelli et al., 2022).

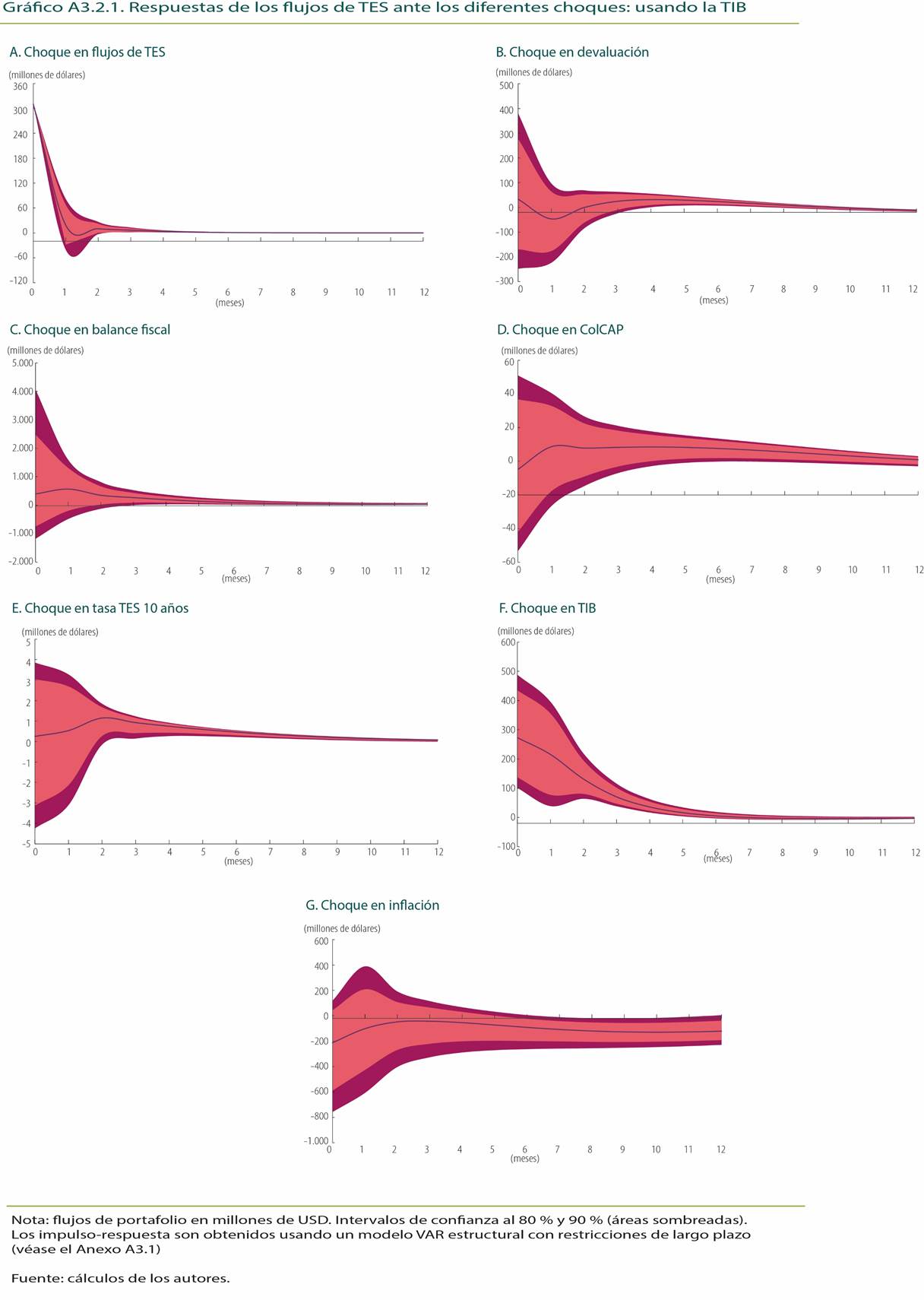

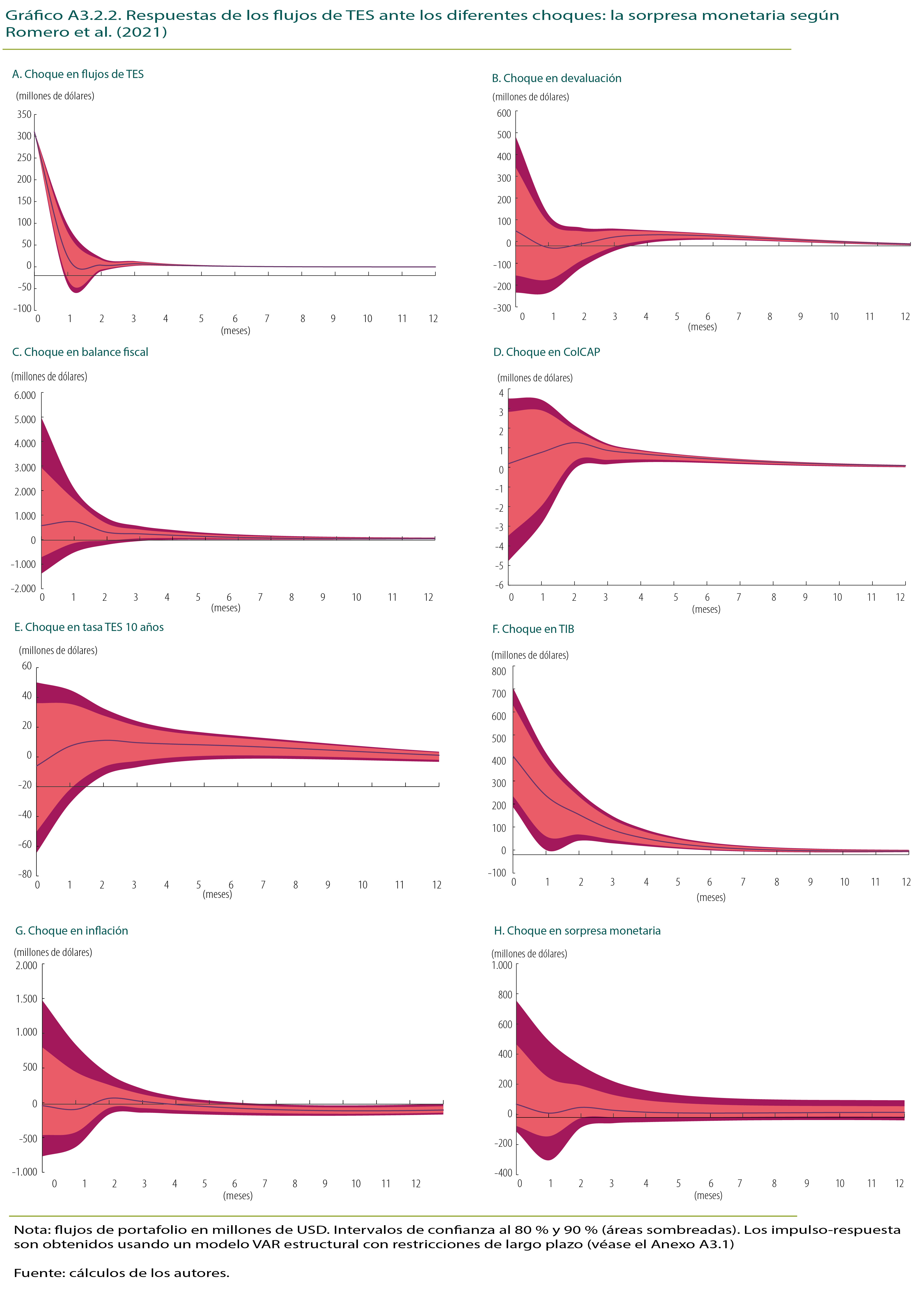

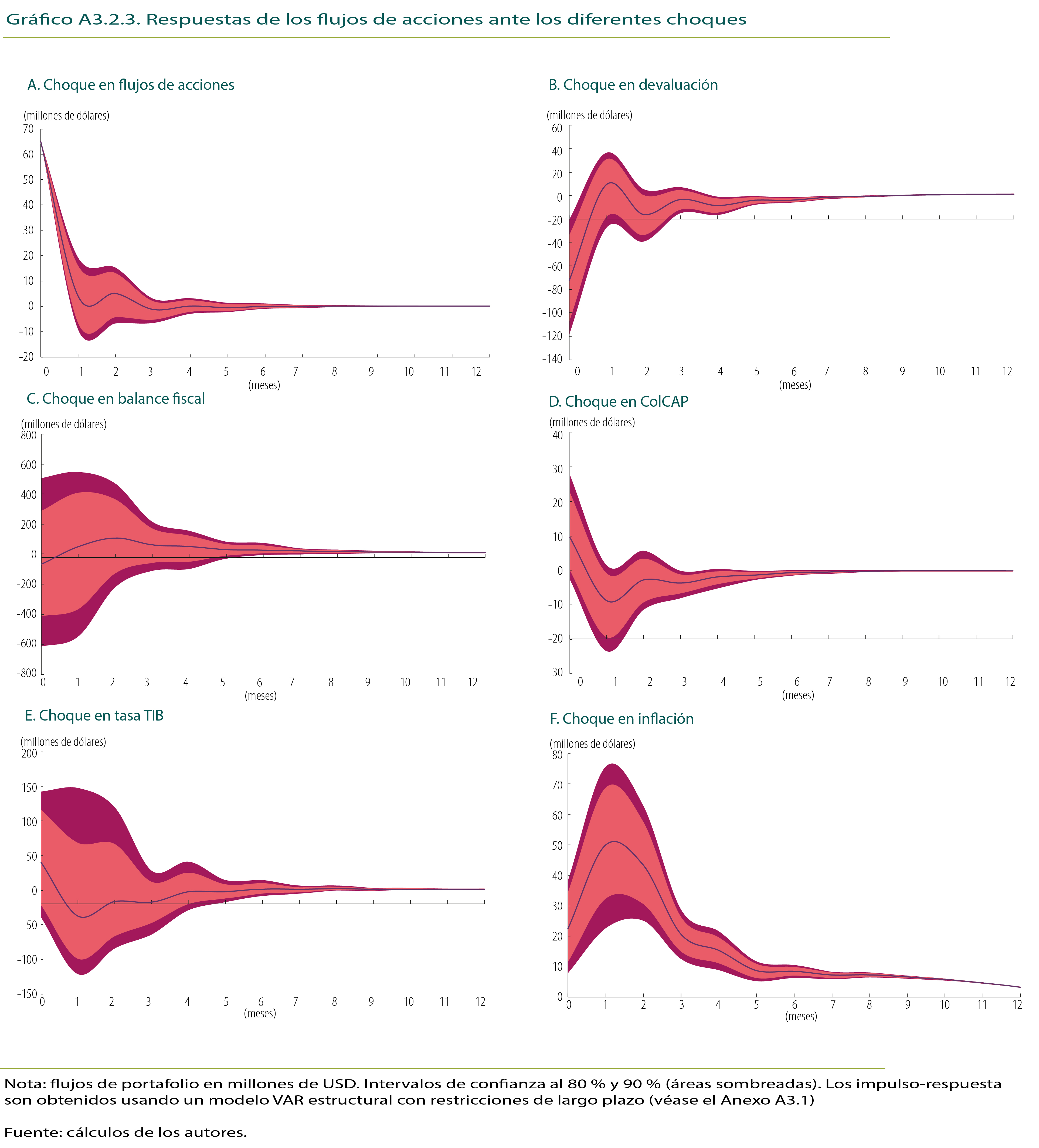

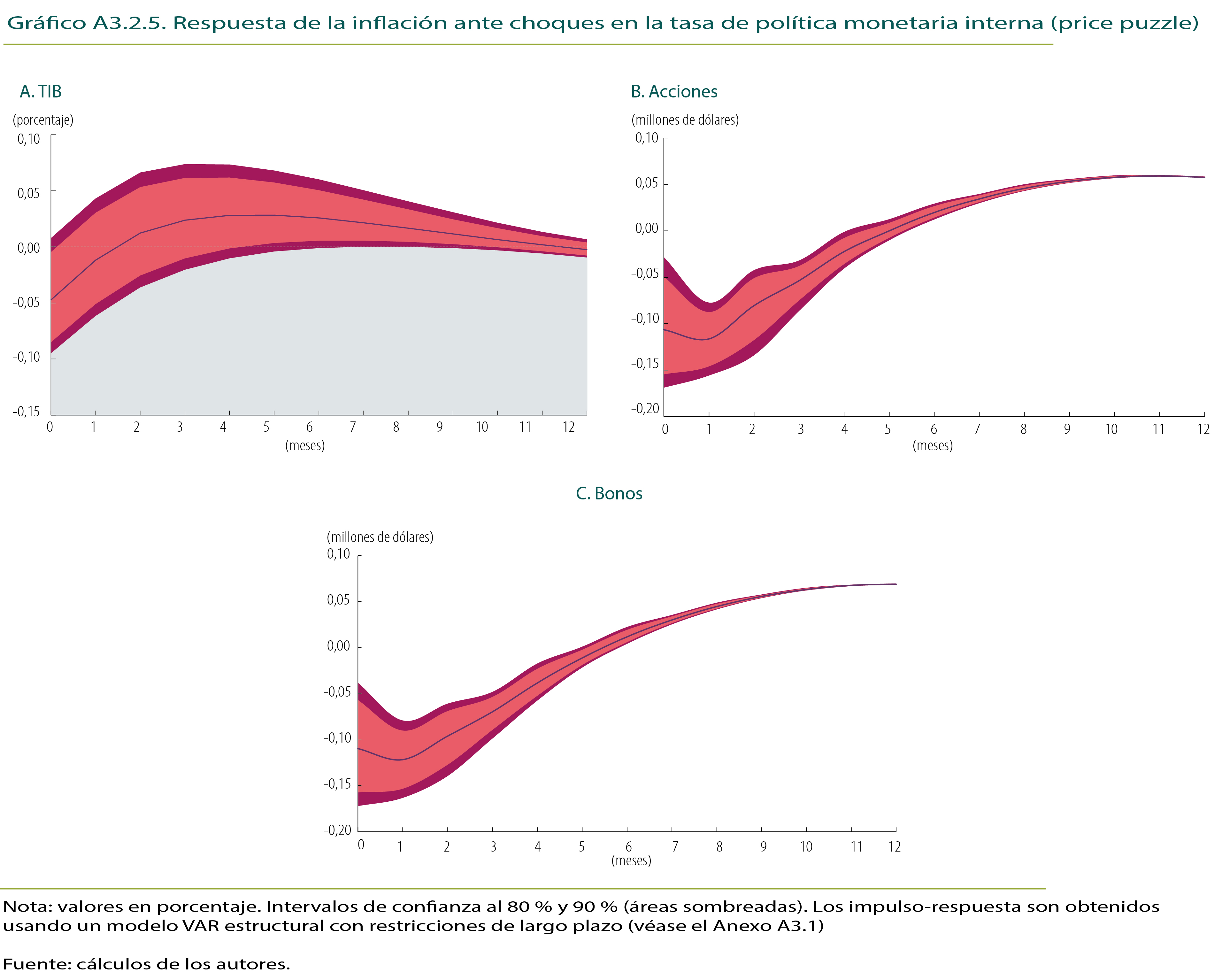

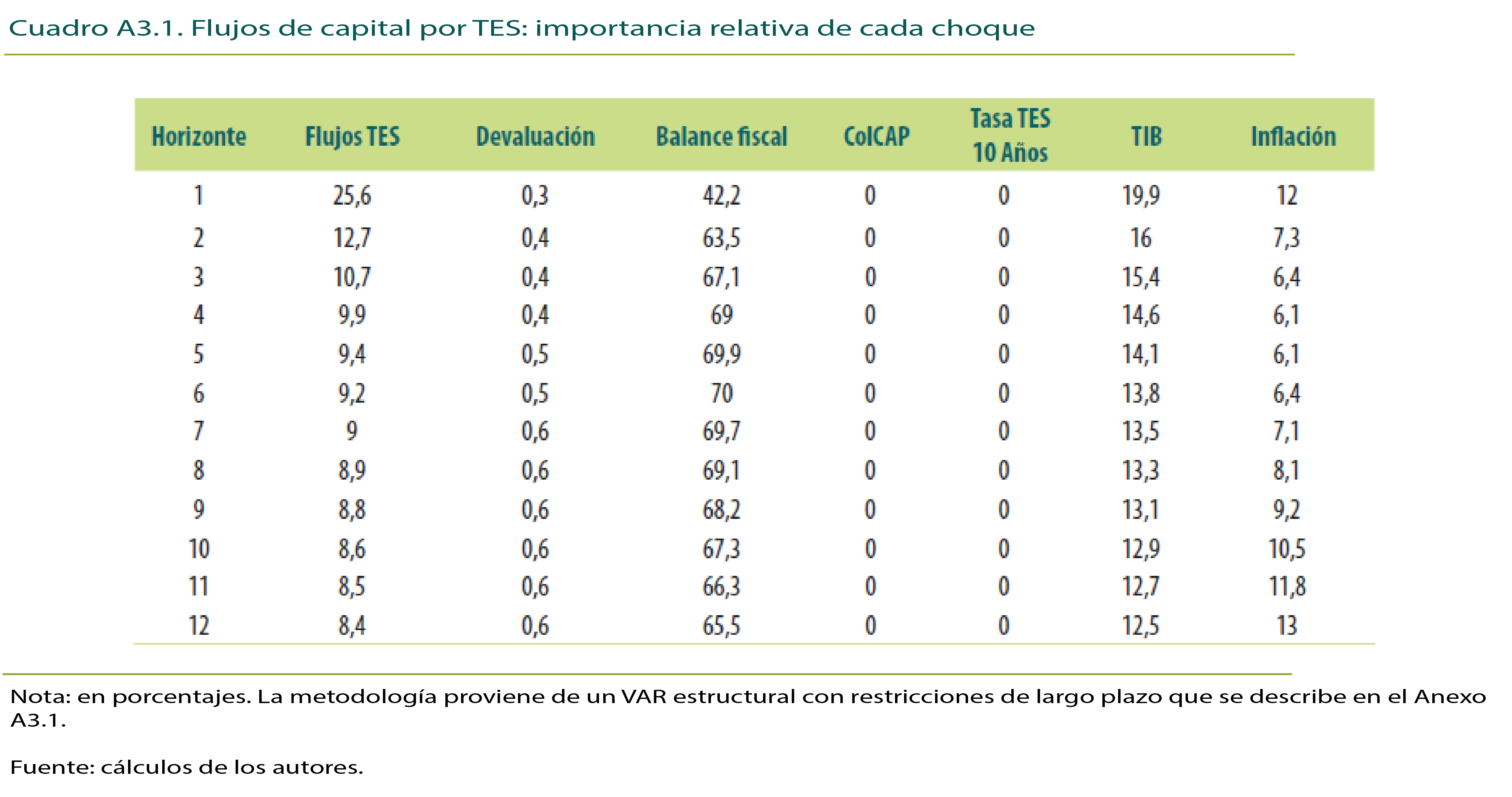

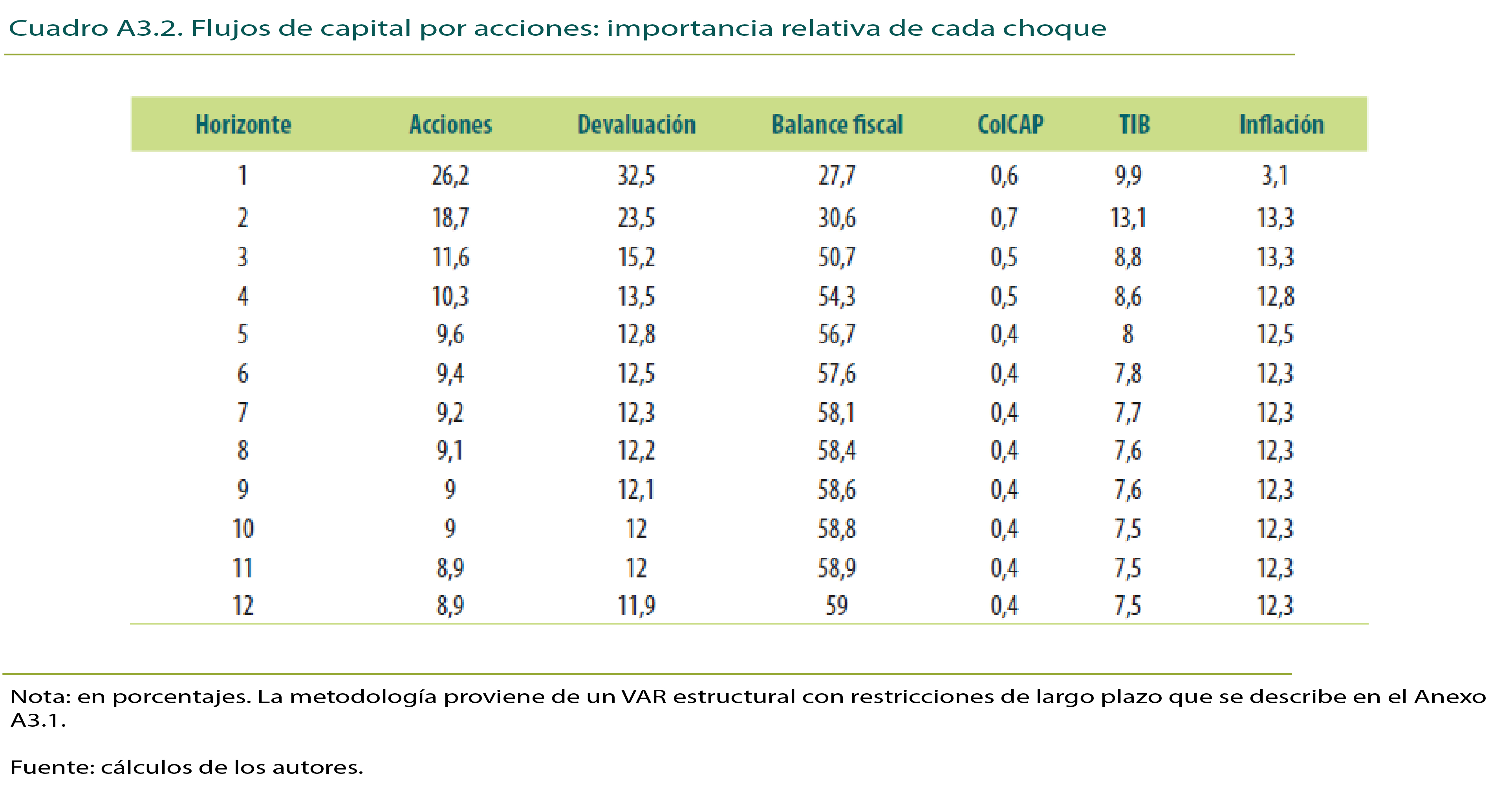

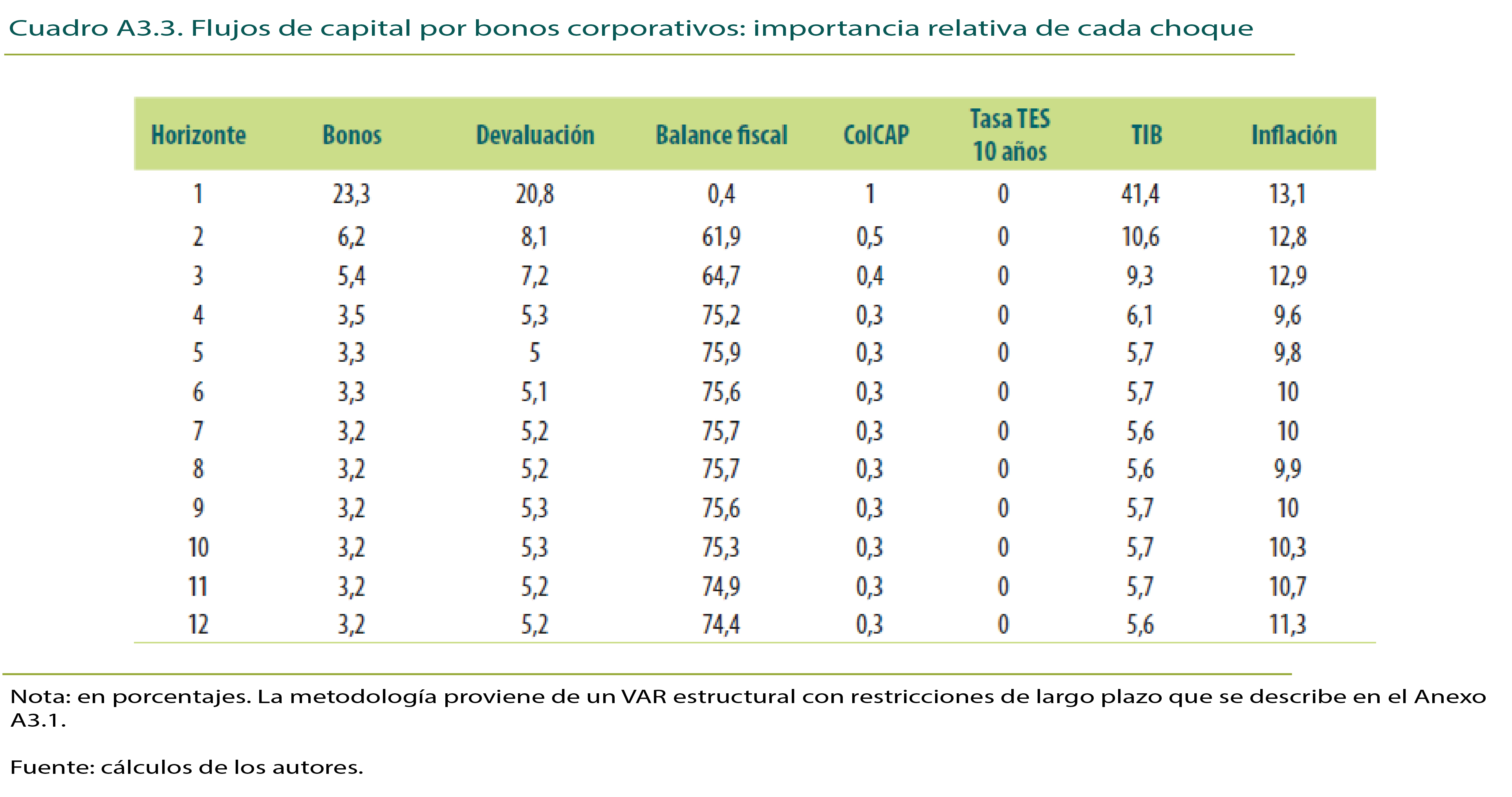

En esta sección presentamos los resultados de un ejercicio que busca responder la siguiente pregunta: ¿Cuál es la magnitud del impacto de los choques de política monetaria sobre los flujos de portafolio según el tipo de instrumento, una vez se controla por otros determinantes? Para este ejercicio se emplean estadísticas de la balanza de pagos, las cuales incorporan tanto los flujos de divisas registrados en la balanza cambiaria como los movimientos de portafolio que realizan los inversionistas no residentes en moneda local como resultado de las reinversiones de utilidades y de capital que, al no implicar movimientos de divisas, están excluidos de la balanza cambiaria. Esto significa que los movimientos de portafolio que se utilizan en las estimaciones de esta sección comprenden tanto los flujos nuevos de portafolio como las decisiones de reinversión de los no residentes, las cuales afectan la demanda por instrumentos en moneda local. Este último aspecto permite estudiar directamente el canal de la toma de riesgos de la política monetaria42.. Esta sección sigue el enfoque de López et al. (2022), que consiste en un modelo SVAR-X con determinantes alternativos y restricciones de largo plazo que incorporan la tasa de interés interna y la inflación como variables endógenas, y que resuelve el prize puzzle de la tasa de interés43..

A diferencia de otras secciones de este documento y de buena parte de la literatura internacional, en donde se estudian los flujos brutos de portafolio, aquí nos enfocamos en los flujos netos de los no residentes y distinguimos por instrumento. En particular, analizamos información mensual sobre los flujos netos de portafolio de los no residentes diferenciando por instrumentos de renta fija (títulos del gobierno colombiano, TES, y otros bonos corporativos) y de renta variable (acciones) durante el periodo 2011-2020.

Por tanto, en esta sección nos centramos en estudiar los efectos de choques de política monetaria interna y de Estados Unidos sobre la dinámica de los flujos de portafolio de los no residentes, los cuales tienden a responder a las predicciones del canal de la toma de riesgos de la política monetaria (Chari et al., 2021; Ciminelli et al., 2022). Este canal sugiere que un aumento en la tasa de política de Estados Unidos disminuye el rendimiento relativo de las inversiones en economías emergentes, así como las oportunidades de arbitraje para los inversionistas extranjeros, incentivando la salida de posiciones en estos mercados (Fratzscher, 2012; Broner et al., 2013; Ananchotikul y Zhang, 2014; Koepke, 2014; Nier et al., 2014; Bruno y Shin, 2015).

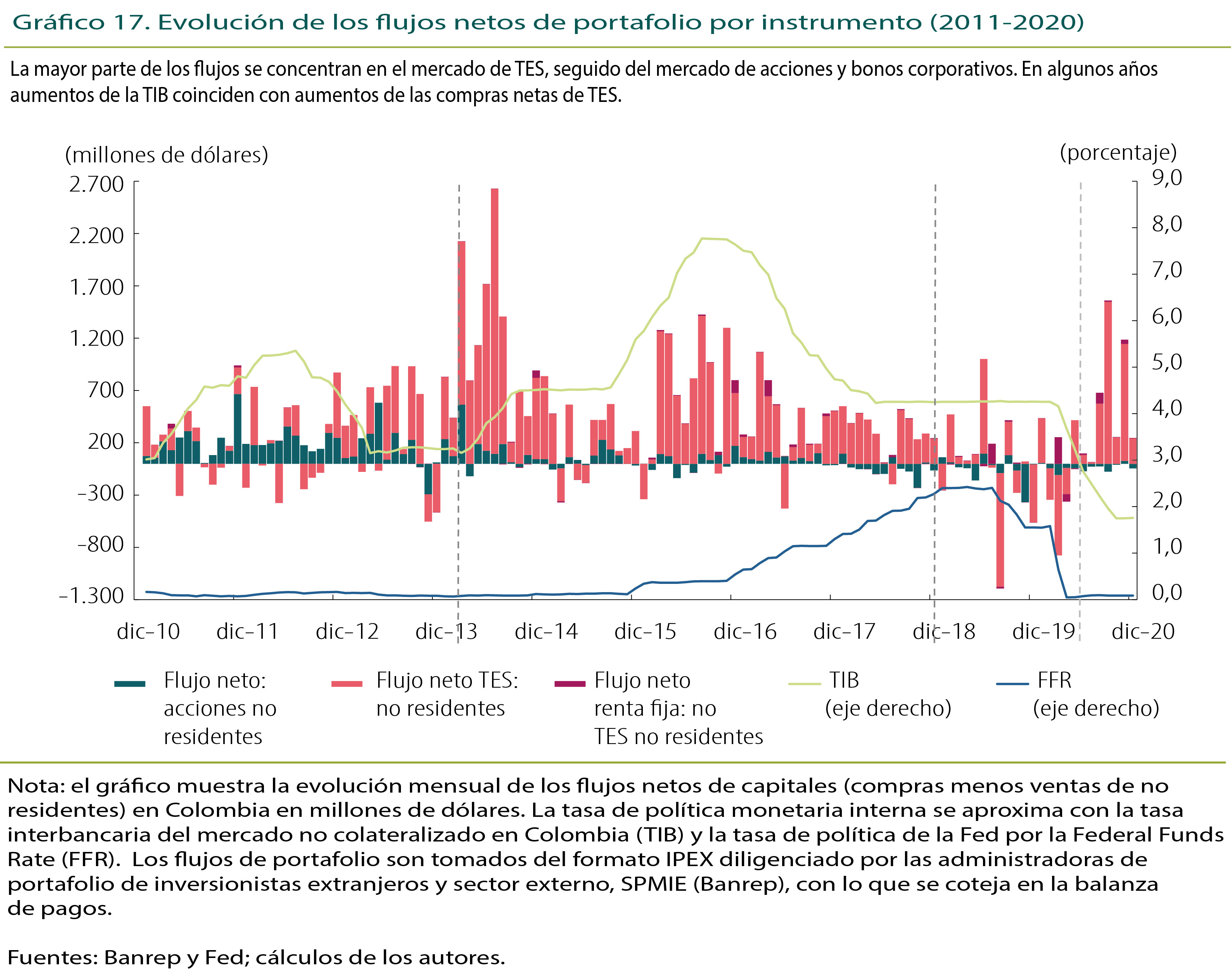

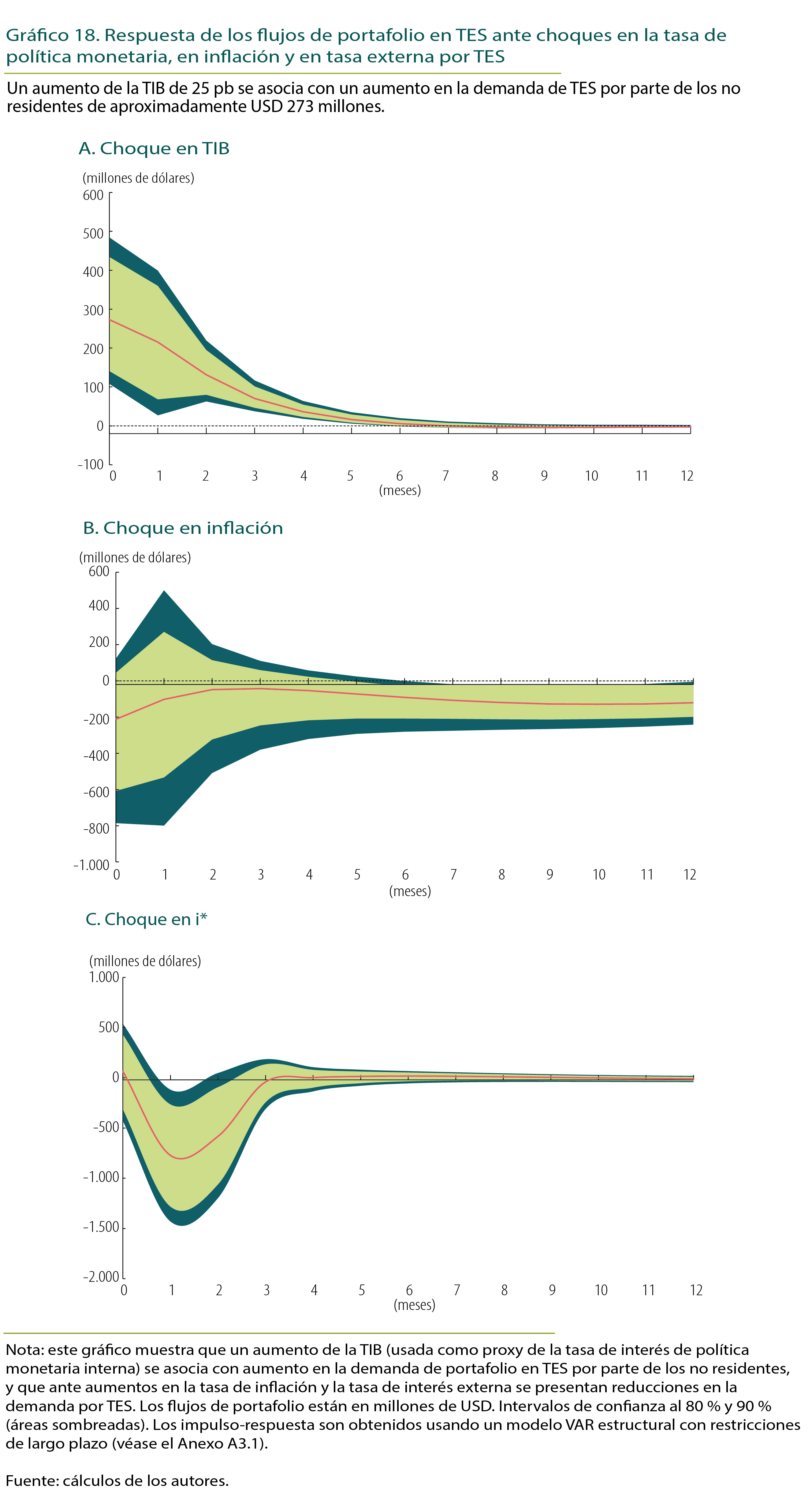

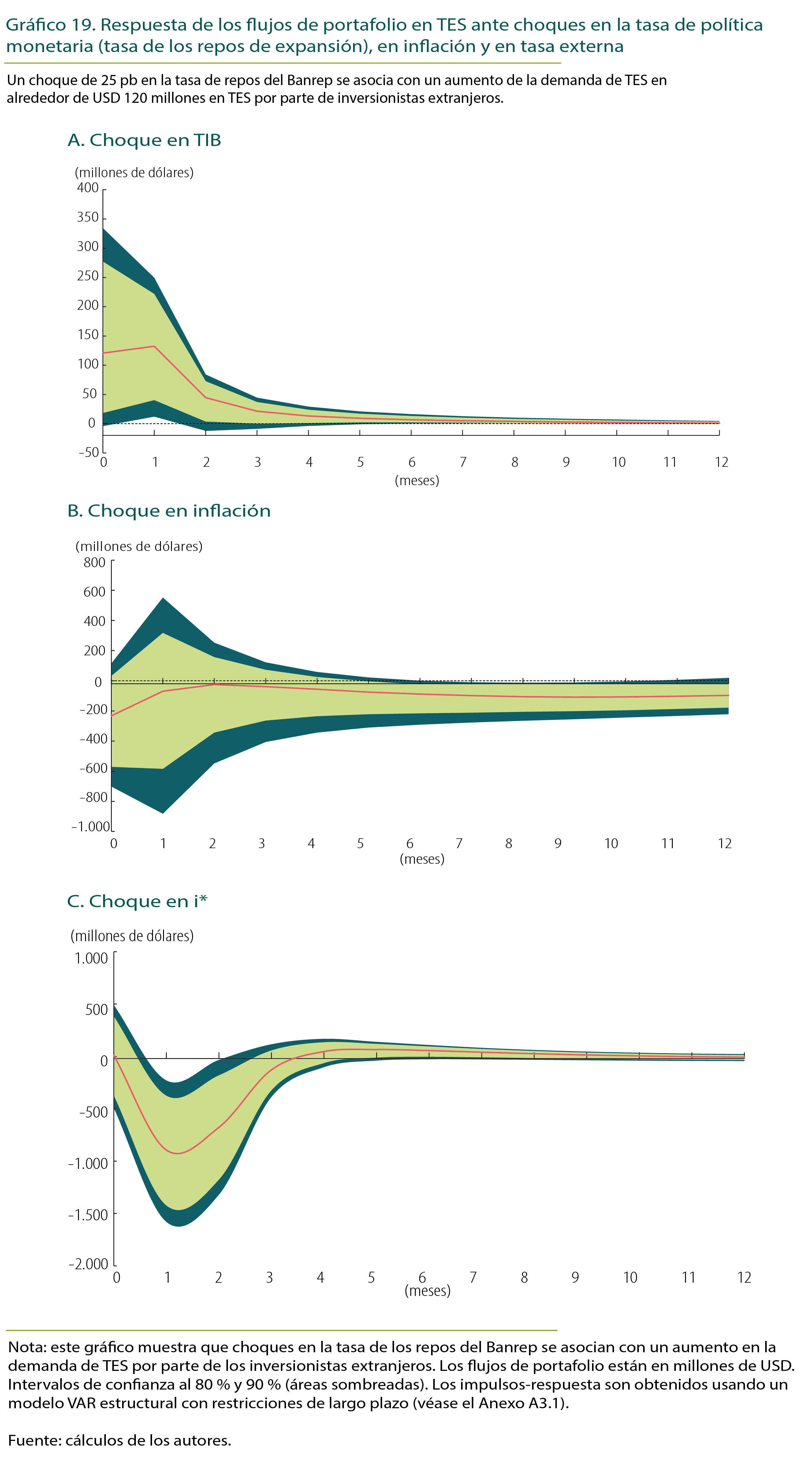

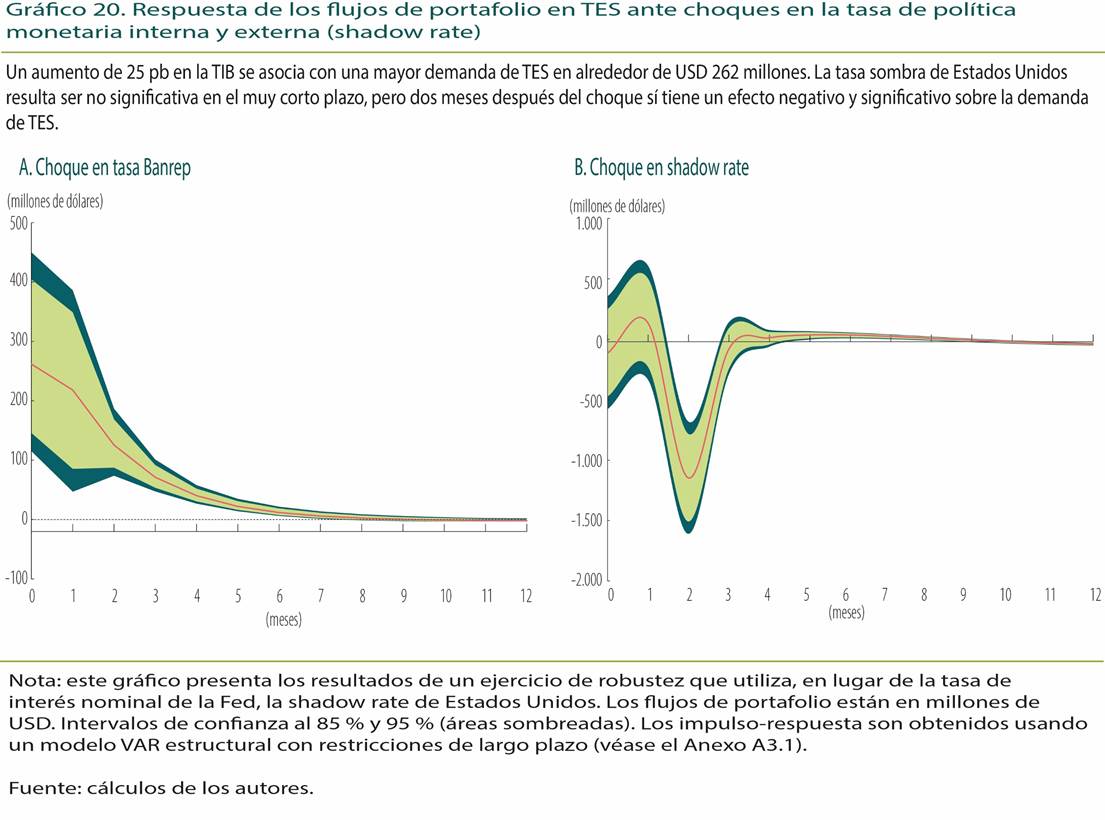

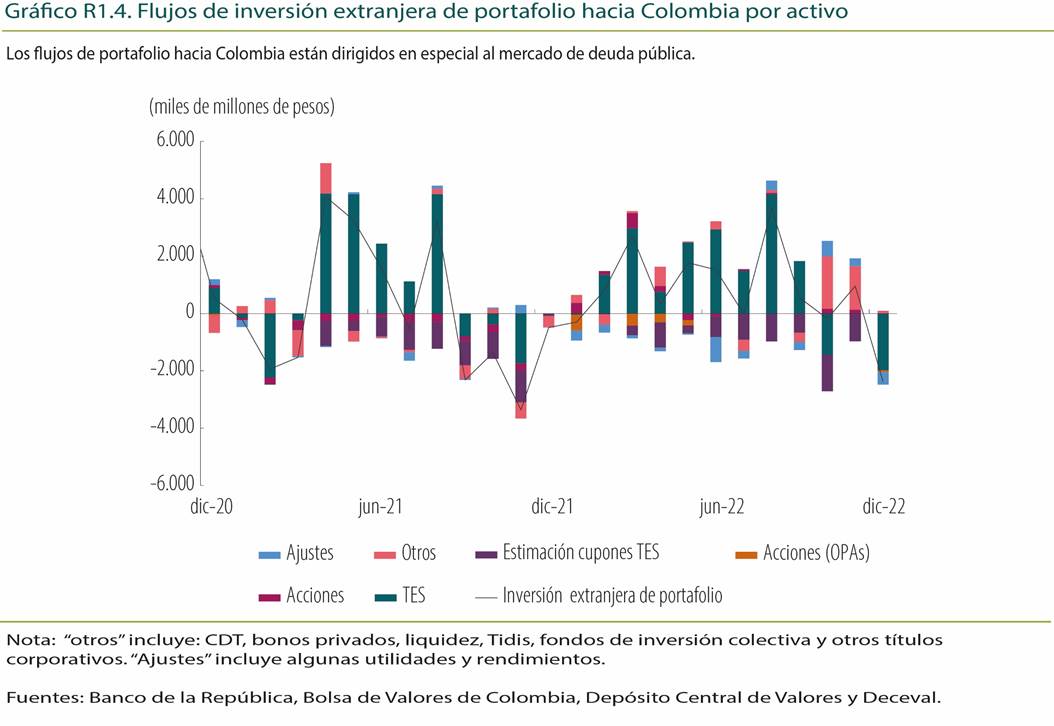

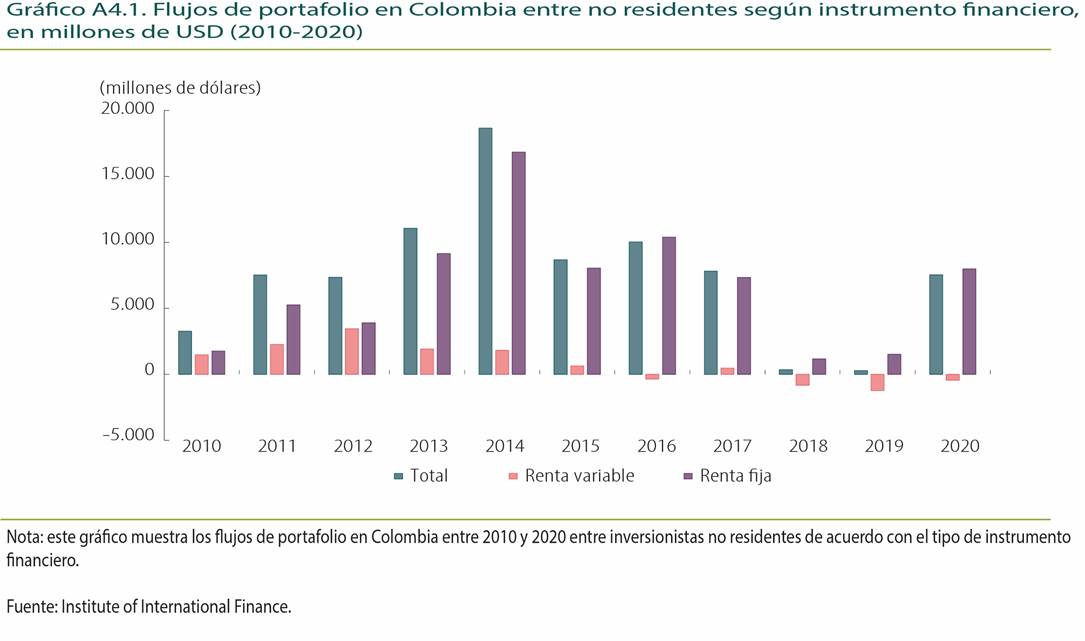

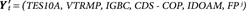

La evolución mensual en millones de dólares de los flujos netos de portafolio de no residentes en instrumentos emitidos en Colombia se presenta en el Gráfico 17. Se observa que la mayor parte de los flujos se concentran en el mercado de TES, seguido del mercado de acciones y bonos corporativos44.. En promedio, durante el periodo de estudio los flujos netos en TES representaron el 70,3 %, los de acciones el 26,8 % y los de bonos corporativos el 2,9 % del total de los flujos netos de no residentes. Se observa que en algunos años aumentos de la tasa de interés de política interna (i. e.: TIB) coinciden con aumentos de las compras netas de TES, y que en algunos años aumentos en la tasa de política de la Fed (i. e.: FFR) coinciden con reducciones en las compras netas de portafolio, acorde con las predicciones del canal de las tasas de interés. Como se evidenció en la sección 1, los cambios en las condiciones locales y globales de los mercados también ejercen influencia sobre el comportamiento de los flujos de portafolio de los no residentes. En el gráfico se observa el incremento significativo en las compras de TES durante el segundo trimestre de 2014, lo que obedeció al aumento en las ponderaciones de los títulos de Colombia dentro de los índices GBI de J.P. Morgan, aspecto analizado con detalle en la sección 1. Asimismo, se observa que en algunos periodos (i. e.: segundo semestre de 2018) se presenta una recomposición de los flujos que puede obedecer al tipo de inversionista o a las condiciones de los mercados. Por último, puede notarse la fuerte salida de capitales asociada con la pandemia del covid-19, la cual alcanzó niveles de -USD 768 USD millones en marzo de 2020, seguida de una recuperación rápida, que ocurrió aún en un periodo en el cual la tasa de interés de política interna caía de manera importante.

3.1. Identificación y estrategia empírica

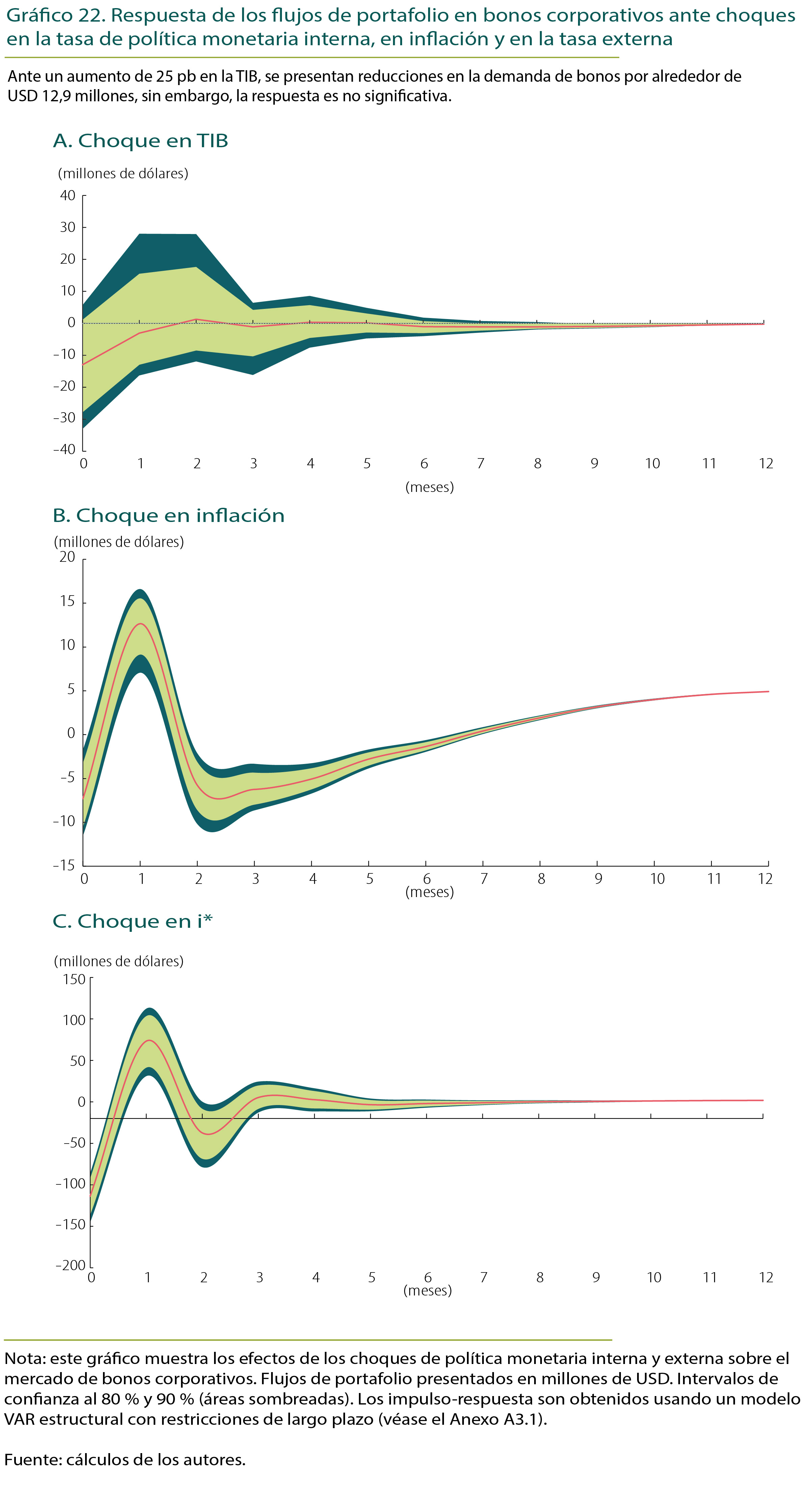

Para la identificación utilizamos como medida de la tasa de interés de política interna la tasa de interés interbancaria (TIB) y como tasa de interés internacional (i*) la tasa de referencia de la Fed. En segundo lugar, se considera que Colombia es una economía pequeña y abierta, por lo cual no tiene influencia sobre la tasa de interés de la Fed, aunque esta última sí afecta los flujos de portafolio hacia Colombia. Según el canal de la toma de riesgos de la política monetaria, la respuesta esperada del comportamiento de los flujos ante choques de política monetaria interna sugieren que cuando se presenta un aumento en la TIB se esperaría una entrada neta de flujos de portafolio en el mercado de TES por parte de los no residentes y también en el mercado de bonos corporativos, ya que estos resultan más atractivos en relación con los bonos internacionales (Fratzscher, 2012; Broner et al., 2013; Ananchotikul y Zhang, 2014; Koepke, 2014; Nier et al. 2014; Bruno y Shin, 2015).

En cuanto al mercado accionario, es posible que se presente un efecto de compensación entre los bonos de renta fija y las acciones, como lo resalta Kim (2014) para el caso de Corea. En particular, se espera que el incremento en la tasa de interés interna conduzca a una caída de los precios de las acciones (ya que se espera que el producto se desacelere hacia el futuro) y, por tanto, se presenten salidas netas en el mercado de acciones por parte de los no residentes45.. Con respecto a la tasa de interés de la Fed, se espera que cuando esta aumente, se presente un efecto sustitución entre bonos internos por internacionales (i. e.: Treasuries); es decir, se esperarían salidas netas del mercado de bonos por parte de los no residentes (Milesi-Ferreti y Tille, 2011; Rey, 2013). Paralelamente, un aumento de la tasa de interés externa se asociaría con una entrada de flujos de portafolio en acciones de Colombia por parte de los no residentes, ya que se esperaría una caída del precio de las acciones en las economías avanzadas, en particular, de Estados Unidos (Kim, 2014; Culha, 2006).