Este trabajo discute las implicaciones del Ciclo Financiero Global (CFG) en las economías emergentes. Encontramos tres principales resultados. Primero, usando microdatos de préstamos interbancarios y corporativos entre 2004 y 2019, identificamos que las contracciones del CFG se asocian con reducciones en la oferta de crédito externo hacia los bancos y las firmas en Colombia, pero también sobre el crédito corporativo local. Encontramos además que, la incidencia del CFG en la intermediación financiera se reduce de manera importante en presencia de controles temporales a las entradas de capital. Segundo, identificamos que el CFG incide en el comportamiento de la inversión extranjera de portafolio en Colombia y que los anuncios de política monetaria no convencional de la Reserva Federal entre 2010 y 2018 acentuaron sus efectos sobre los flujos de portafolio. Tercero, empleando un panel VAR con una muestra de 24 economías emergentes con datos para 2004-2019, identificamos que el CFG afecta la dinámica de los flujos de portafolio y crédito internacional. Los países con mayor uso de políticas macroprudenciales y aquellos que tienen un régimen cambiario flexible exhiben una menor influencia del CFG sobre la dinámica de los flujos de capital y una respuesta de política monetaria menos procíclica.

Lo más reciente

Un grupo de 7 investigadores, principalmente del Banco de la República, desarrollaron un nuevo ensayo sobre política económica, analizado en este capítulo de Charlas Banrep. El coordinador de este trabajo, Miguel Sarmiento, describe el Ciclo Financiero Global (CFG), su medición y sus efectos sobre los flujos de capital de portafolio y sobre el acceso a crédito externo de los bancos y las firmas en Colombia. También analiza cómo responde la política monetaria ante cambios del CFG.

Resumen

Enfoque

El Ciclo Financiero Global (CFG) es un movimiento común de variables financieras, el cual se transmite hacia las economías emergentes a través de diversos canales. Durante periodos de expansión del CFG, las economías emergentes tienden a exhibir una mayor entrada de capitales, un aumento del precio de los activos y mejores condiciones de acceso al crédito externo (i.e., bajas tasas de interés y mayor oferta de crédito externo). Por su parte, la contracción del CFG se traduce en salidas súbitas de capital, menores precios de los activos y encarecimiento del crédito externo. Esto puede afectar la transmisión de la política monetaria y la estabilidad financiera en las economías emergentes, efecto que se acentúa con los cambios en la postura de la política monetaria de las economías centrales. Para contener lo anterior, las autoridades económicas emplean, principalmente, políticas macroprudenciales y medidas de manejo de capitales.

Este documento realiza una revisión de la literatura sobre el CFG, explica su medición, los canales de transmisión hacia las economías emergentes y sus implicaciones de política. Se estima el factor común del precio de los activos, una de las principales medidas del CFG, usando información diaria para 57 países durante el periodo 1991-2021. Se estudian los efectos del CFG sobre la intermediación financiera y los flujos de crédito externo en Colombia, utilizando diferentes enfoques metodológicos y haciendo uso extensivo de microdatos para el periodo 2004-2019. Igualmente, se analiza el efecto del CFG y de los anuncios de la política monetaria no convencional de la Fed sobre la inversión extranjera de portafolio en Colombia entre 2010 y 2018. Por último, se utiliza un modelo estructural (VAR) para una muestra de 24 economías emergentes con datos del periodo 2004-2019 para identificar la influencia del CFG sobre los flujos de portafolio y el crédito internacional, así como las diferencias asociadas al uso de políticas macroprudenciales y del régimen de tasa de cambio.

Contribución

Este trabajo extiende la literatura sobre la transmisión del CFG hacia economías emergentes. Se aporta evidencia sobre la influencia del CFG en la intermediación financiera y el papel de los bancos globales. Se muestran los efectos del uso de controles de capital sobre la transmisión del CFG hacia la oferta de crédito local y se proporcionan resultados acerca de los efectos del CFG en el comportamiento de los flujos de portafolio en Colombia y la influencia de las medidas de política no convencional de la Reserva Federal. Se muestra la importancia de la flotación cambiaria, la política monetaria contracíclica y la política macroprudencial como herramientas de política para enfrentar los efectos adversos del CFG en las economías emergentes.

En periodos de expansión del Ciclo Financiero Global, las economías emergentes exhiben una mayor entrada de capitales, un aumento en el precio de los activos y mejor acceso al crédito externo.

Resultados

Este trabajo contiene tres resultados principales. Primero, se encontró que el CFG tiene una influencia importante sobre la intermediación financiera en Colombia. En particular, una contracción del CFG se asocia con reducciones en la oferta de crédito externo hacia los bancos y las firmas en Colombia. Estos efectos se acentúan con el grado de exposición de las firmas y los bancos locales frente a los bancos globales. Asimismo, identificamos que la incidencia del CFG en la intermediación financiera se reduce ante la implementación de controles temporales a los flujos de capitales. Segundo, se identificó que el CFG afecta el comportamiento de la inversión extranjera de portafolio en Colombia y que los anuncios de política monetaria no convencional de la Reserva Federal acentúan este efecto. Tercero, identificamos que el CFG afecta la dinámica de los flujos de portafolio y de crédito internacional en economías emergentes. Se muestra que los países con mayor uso de políticas macroprudenciales y aquellos con un régimen cambiario flexible experimentan una menor influencia del CFG sobre la dinámica de los flujos de capital y una respuesta de política monetaria menos procíclica.

Introducción

El ciclo financiero global (CFG) sugiere que existe un comovimiento entre los flujos de capital, los precios de los activos y el crecimiento del crédito, el cual responde al comportamiento de indicadores de riesgo global (i. e.: VIX) y que se acentúa con los cambios en la postura de la política monetaria de las economías centrales1. La presencia del CFG hace que las condiciones monetarias de las economías centrales sean transmitidas a otros países sin importar el régimen de tasa de cambio, lo que, según algunos autores (véase, por ejemplo: Rey, 2016), convierte el clásico trilema de la política monetaria en un dilema2. En el caso de los flujos de capital, se ha observado que las entradas y salidas masivas de capitales responden en mayor medida a factores de riesgo global (capturados por los cambios en el VIX) y en menor grado a factores locales (Forbes y Warnock, 2012; Di Giovanni et al., 2021). Asimismo, se ha observado que los cambios en la postura de la política monetaria en los centros financieros, incluyendo los anuncios relacionados con la política monetaria no convencional (en especial en los Estados Unidos) acentúan el CFG (Bekaert et al., 2013; Miranda-Agrippino y Rey, 2020) y, por ende, sus efectos sobre los flujos de capital y de crédito global (Fratzscher et al., 2018; Temesvary et al., 2018).

Los efectos del CFG sobre las economías emergentes cobraron mayor importancia después del prolongado relajamiento de la política monetaria en los Estados Unidos y Europa-con posterioridad a la crisis financiera global de 2008-2009-, que incentivó una búsqueda de retornos de los inversionistas e intermediarios financieros desde las economías avanzadas hacia las economías emergentes, con repercusiones en sus ciclos de crédito (Baskaya et al., 2017). Posteriormente, los anuncios sobre la normalización de la política monetaria en los Estados Unidos durante 2013 (i. e.: taper tantrum) conllevaron a una salida de capitales de las economías emergentes, lo que condujo a fuertes depreciaciones de la tasa de cambio, aumento de los márgenes de deuda soberana (spreads) y reducción del crédito local, entre otros aspectos (Eichengreen y Gupta, 2015; Bouwman et al., 2015; Aizenman et al., 2016; Avdjiev y Takáts, 2019; Acharya y Vij, 2021; Chari et al., 2021; Sarmiento, 2022). Estos efectos también se han visto recientemente con la normalización de la política monetaria de los Estados Unidos y la zona del euro, luego de la abundante liquidez otorgada por los bancos centrales para atender el choque derivado de la pandemia desatada por el covid-19 y las subsecuentes presiones inflacionarias (Banco Mundial, 2021; FMI, 2022; Occhino, 2020).

La dinámica del CFG tiene implicaciones no solo para la conducción de la política monetaria, sino también sobre la estabilidad del sistema financiero (Cetorelli y Goldberg, 2012; Bruno y Shin, 2015; Passari y Rey, 2015; Kalemi-Ozcan, 2019). Por ello la respuesta de política para mitigar los efectos del CFG se centra en el uso de medidas macroprudenciales (MMP), controles ocasionales sobre los flujos de capital y flexibilidad cambiaria. Entre las MMP están los límites al apalancamiento de las firmas en moneda extranjera, provisiones de préstamos contracíclicas, encajes en moneda extranjera, límites a la exposición cambiaria y controles ocasionales a los flujos de capital, entre otras. Estas medidas se han implementado en varios países emergentes con el fin de limitar los efectos de las salidas y entradas masivas de flujos de capital, controlar el excesivo crecimiento del crédito y reducir la exposición del sistema financiero (Ostry et al., 2012; Lambert et al., 2013; Beirne y Friedrich, 2017; Buch y Goldberg, 2017; Magud et al., 2018; Korinek, 2018; Erten, Korinek y Ocampo, 2021; Epure et al., 2021). En el caso de Colombia, se han empleado medidas tanto permanentes como transitorias para controlar el crecimiento excesivo de la cartera, el endeudamiento externo de las firmas financieras y no financieras y los flujos de capital, especialmente en periodos de fuertes entradas de capital (Vargas et al., 2017; Dias et al., 2020; Gómez et al., 2020; Lemus et al., 2022; Fabiani et al., 2022). Sin embargo, la evidencia sobre los canales de transmisión del CFG en las economías emergentes y su influencia sobre los flujos de capital, la intermediación financiera y las respuestas de política es aún escasa, razón por la cual su estudio ha ganado mucha atención entre académicos y hacedores de política.

Este trabajo estudia los efectos del CFG sobre las economías emergentes, haciendo especial énfasis en el caso colombiano. La pregunta central del estudio es: ¿cuál ha sido el impacto del CFG sobre los flujos de crédito, la inversión extranjera de portafolio y la intermediación financiera en Colombia? Para responder esta pregunta, nos planteamos dos preguntas adicionales: 1) ¿Cuáles son los canales de transmisión del CFG hacia las economías emergentes?, y 2) ¿Qué medidas de política pueden emplearse para mitigar los efectos del CFG en una economía emergente?

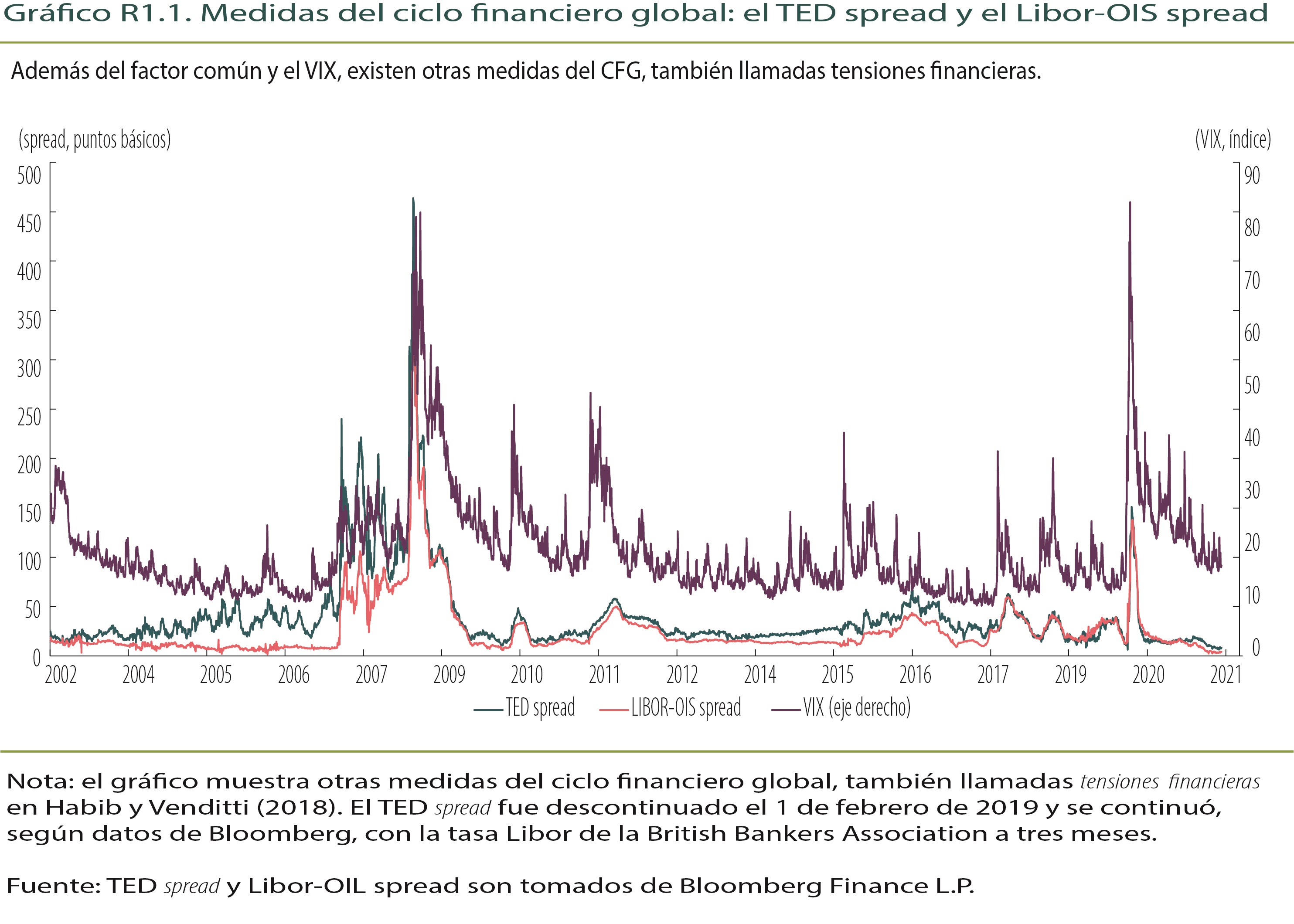

En el documento se estudian los efectos del CFG sobre el comportamiento de los flujos de crédito externo, inversión extranjera de portafolio e intermediación financiera, utilizando diferentes enfoques metodológicos y haciendo uso extensivo de microdatos. El documento se compone de cuatro secciones aparte de esta introducción. En la primera sección se estudian las medidas del CFG que van desde indicadores más comúnmente utilizados, como el VIX y sus componentes, la aversión al riesgo y la volatilidad física, hasta medidas más específicas, como un factor común del precio de activos, el TED-spread y el Libor-OIS spread. La principal medida que usamos es el factor común del precio de los activos, el cual se estima siguiendo el enfoque de Miranda-Agripino y Rey (2020) para un amplio grupo de países emergentes y desarrollados. Este indicador se emplea en todas las secciones como indicador central del CFG. En las demás secciones se emplean como medidas alternativas del CFG el VIX y la aversión al riesgo. Posteriormente, se analizan los principales canales de transmisión del CFG que señala la literatura. Por último, se revisan las implicaciones y efectos del CFG para la conducción de la política monetaria y la estabilidad financiera. La sección incluye un recuadro sobre los conceptos del trilema monetario y el trilema financiero, y otro sobre los canales de transmisión del CFG. Asimismo, se discuten las medidas de política implementadas para atenuar sus efectos reales y financieros, las cuales se centran en medidas macroprudenciales.

En la segunda sección se estudian los efectos del CFG sobre el canal del crédito en Colombia utilizando microdatos para el periodo 2004-2019. La información incluye operaciones de crédito transfronterizo entre la banca local y la banca internacional, así como operaciones de crédito externo entre las firmas y la banca internacional, y operaciones de crédito entre la banca local y el sector real. Usando topología de redes, se calculan medidas de la red de endeudamiento global y local que permiten identificar la conectividad entre la banca colombiana, el sector real y la banca internacional. Luego, se emplean modelos de datos de panel con efectos fijos para analizar la influencia del CFG sobre la conectividad y la oferta de crédito entre los bancos internacionales, los bancos locales y el sector real. Esta sección brinda evidencia sobre los efectos del CFG en la intermediación financiera. Se encontró que una contracción del CFG (i. e.: caída del factor común, aumento en el VIX o de la aversión al riesgo) reduce la conectividad y la oferta de crédito en las redes de endeudamiento global y local en Colombia. Lo anterior sugiere que el CFG se transmite a las condiciones financieras locales. Los bancos locales que pertenecen a un grupo bancario resisten mejor los choques del CFG. Por su parte, las firmas que dependen más del crédito proveniente de bancos globales tienden a ser más racionadas en el crédito ante choques adversos en el CFG. Asimismo, las firmas que dependen más de bancos con mayor exposición en mercados externos se asocian con una menor oferta de crédito ante choques negativos del CFG. Los resultados son robustos al emplear medidas alternativas del CFG. Se encontró que el CFG tiene una influencia importante sobre la intermediación financiera en Colombia, la cual se reduce en presencia de controles temporales a los flujos de capital.

En la tercera sección se estudia el efecto del CFG y de los anuncios de la política monetaria no convencional de los Estados Unidos sobre la inversión extranjera neta de portafolio, usando microdatos de las posiciones de los extranjeros en instrumentos de deuda pública, deuda privada y acciones en Colombia entre 2010 y 2018. Se analizan los anuncios relacionados con operaciones de expansión y contracción que afectaron la dinámica del CFG (i. e.: canal de la política monetaria de los Estados Unidos) y de los flujos de capital en las economías emergentes. Los resultados indican que el CFG tiene una influencia importante sobre los flujos de portafolio en Colombia y que los anuncios de política monetaria no convencional de la Reserva Federal acentúan los efectos del CFG sobre los flujos de portafolio.

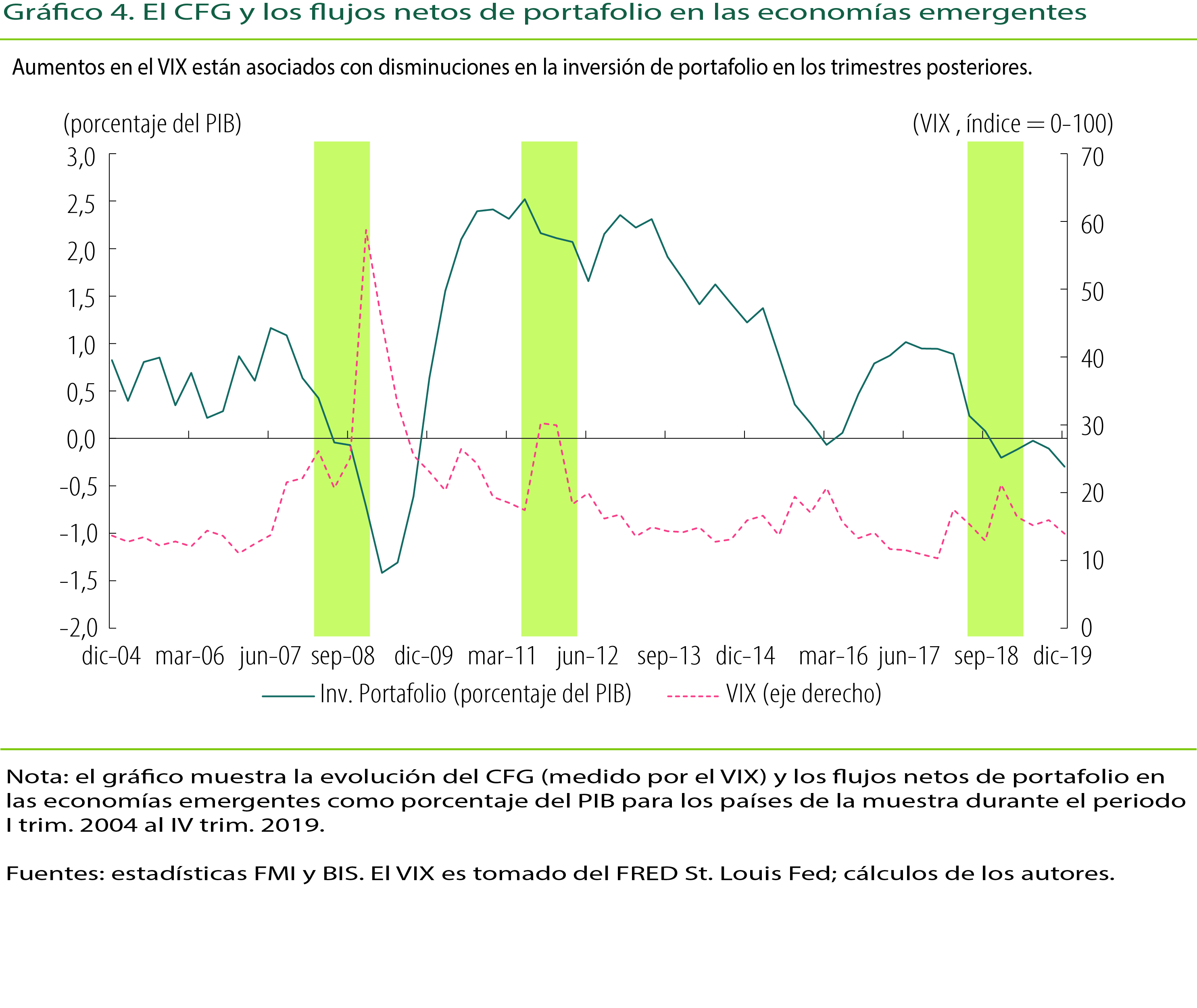

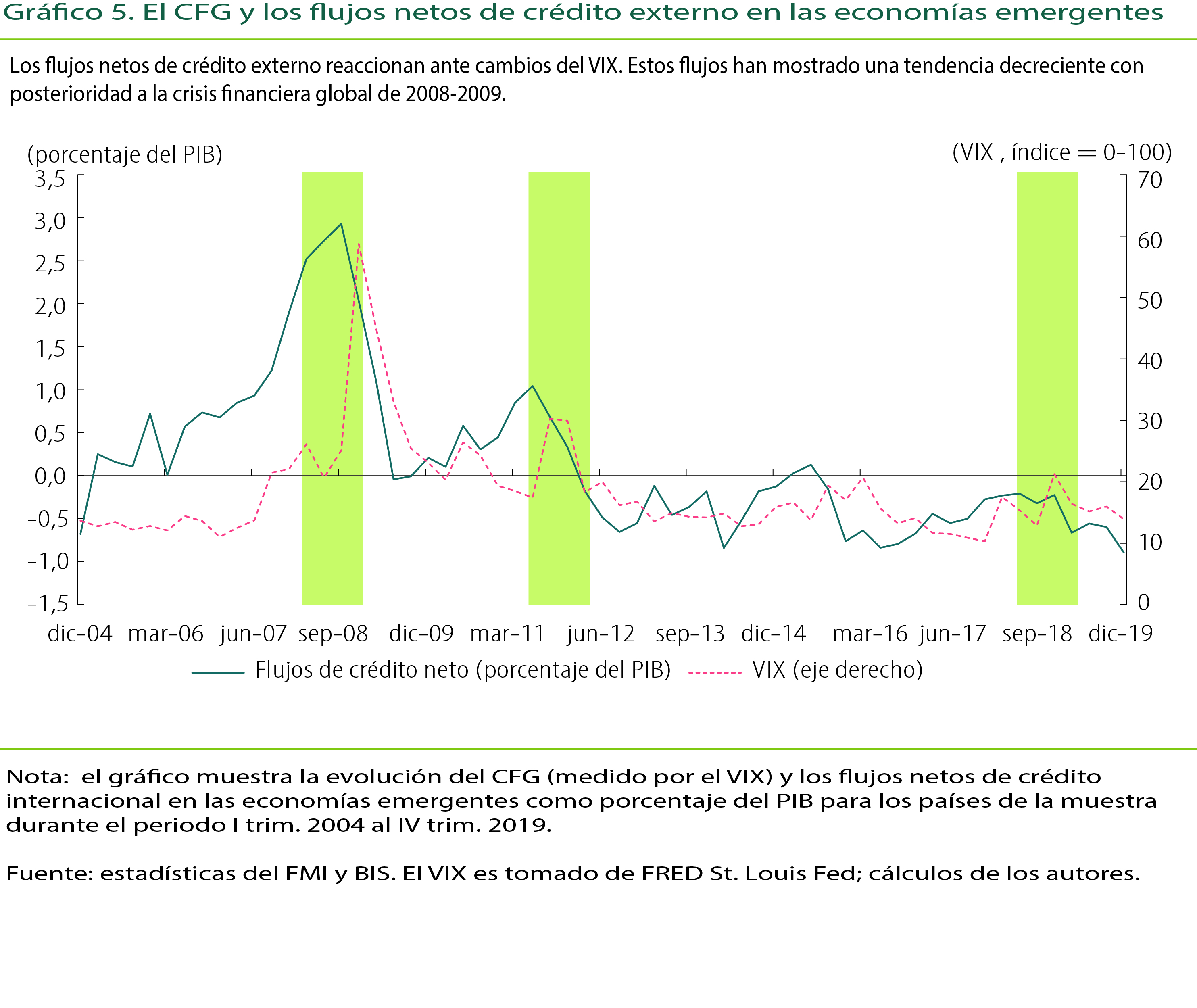

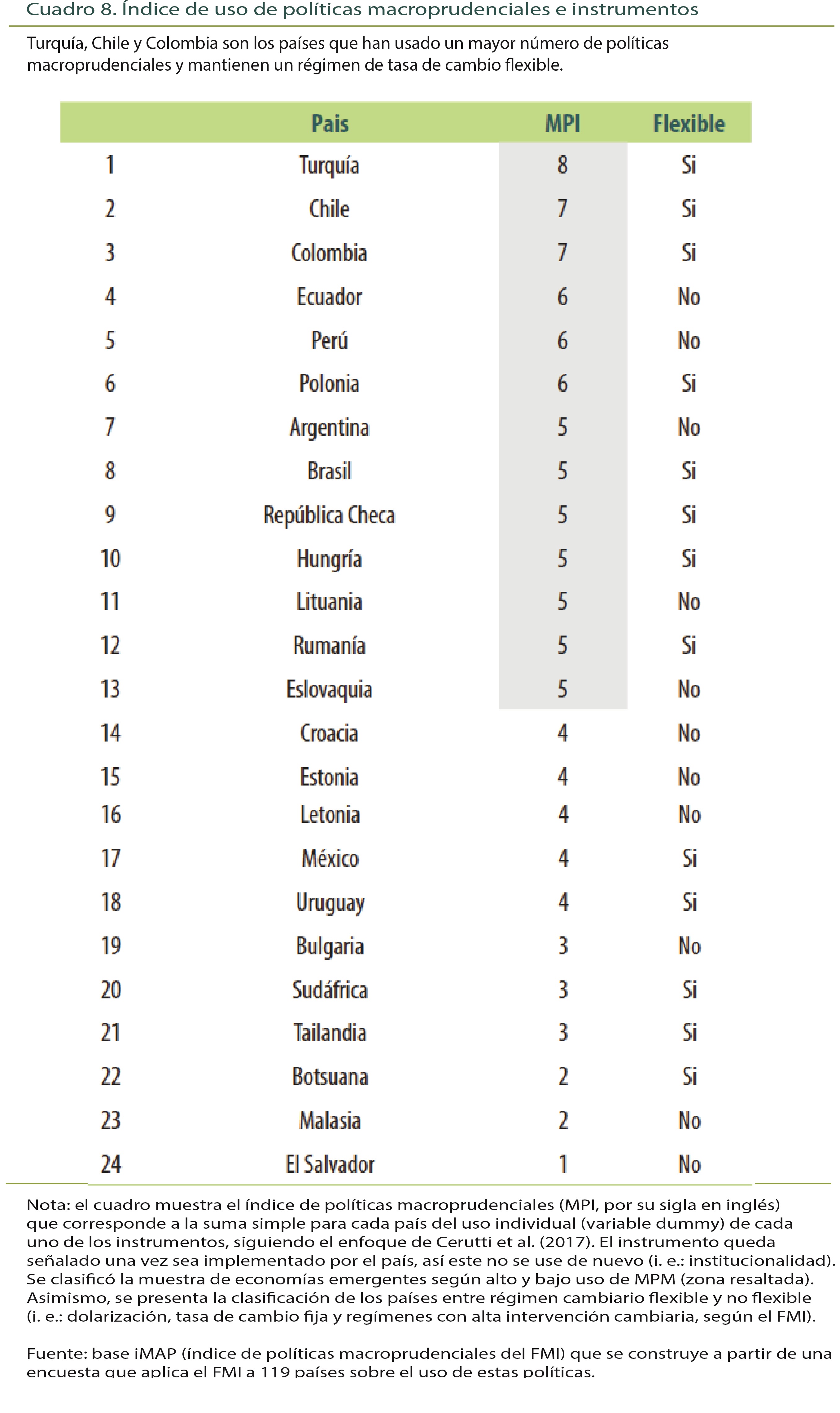

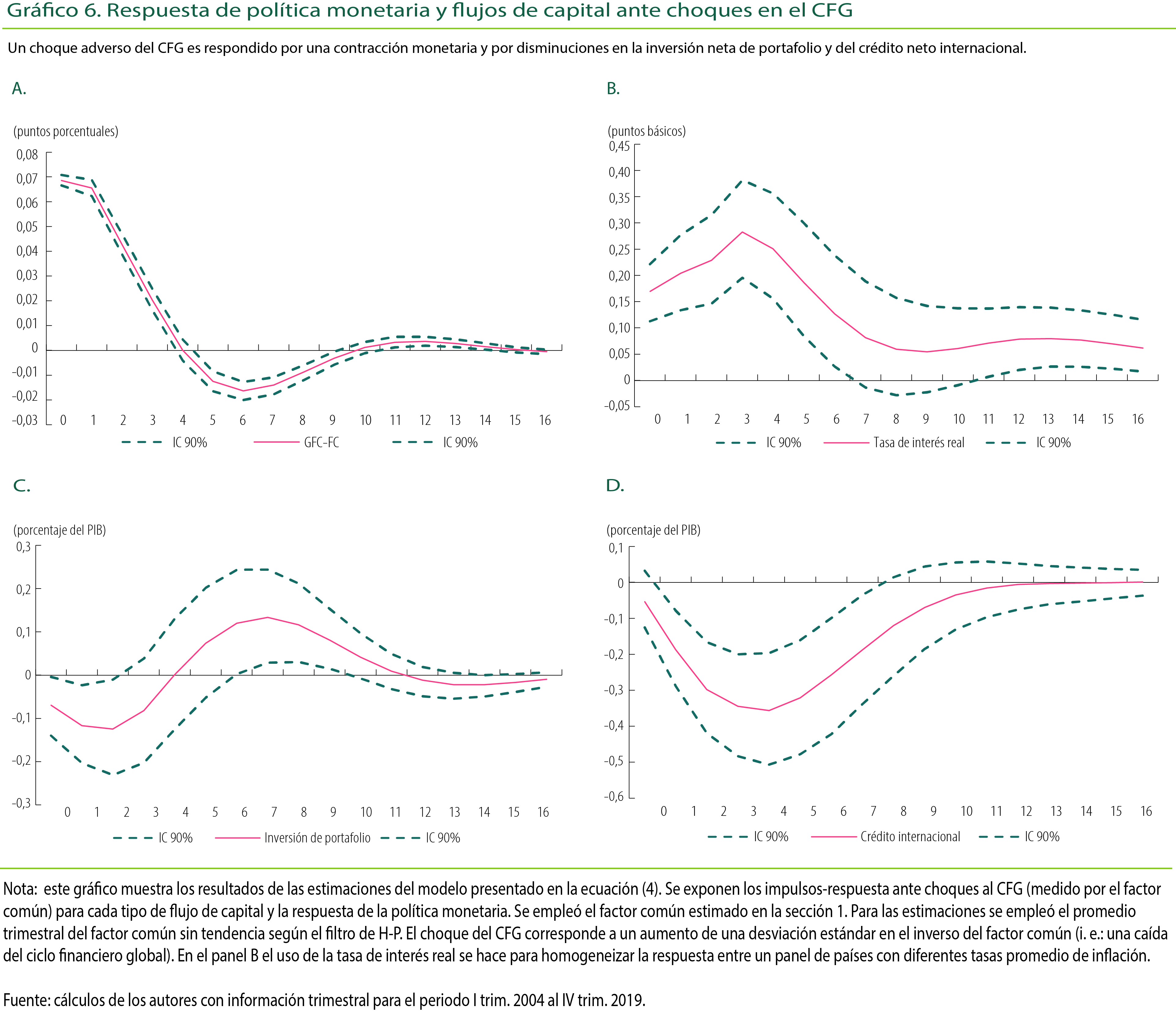

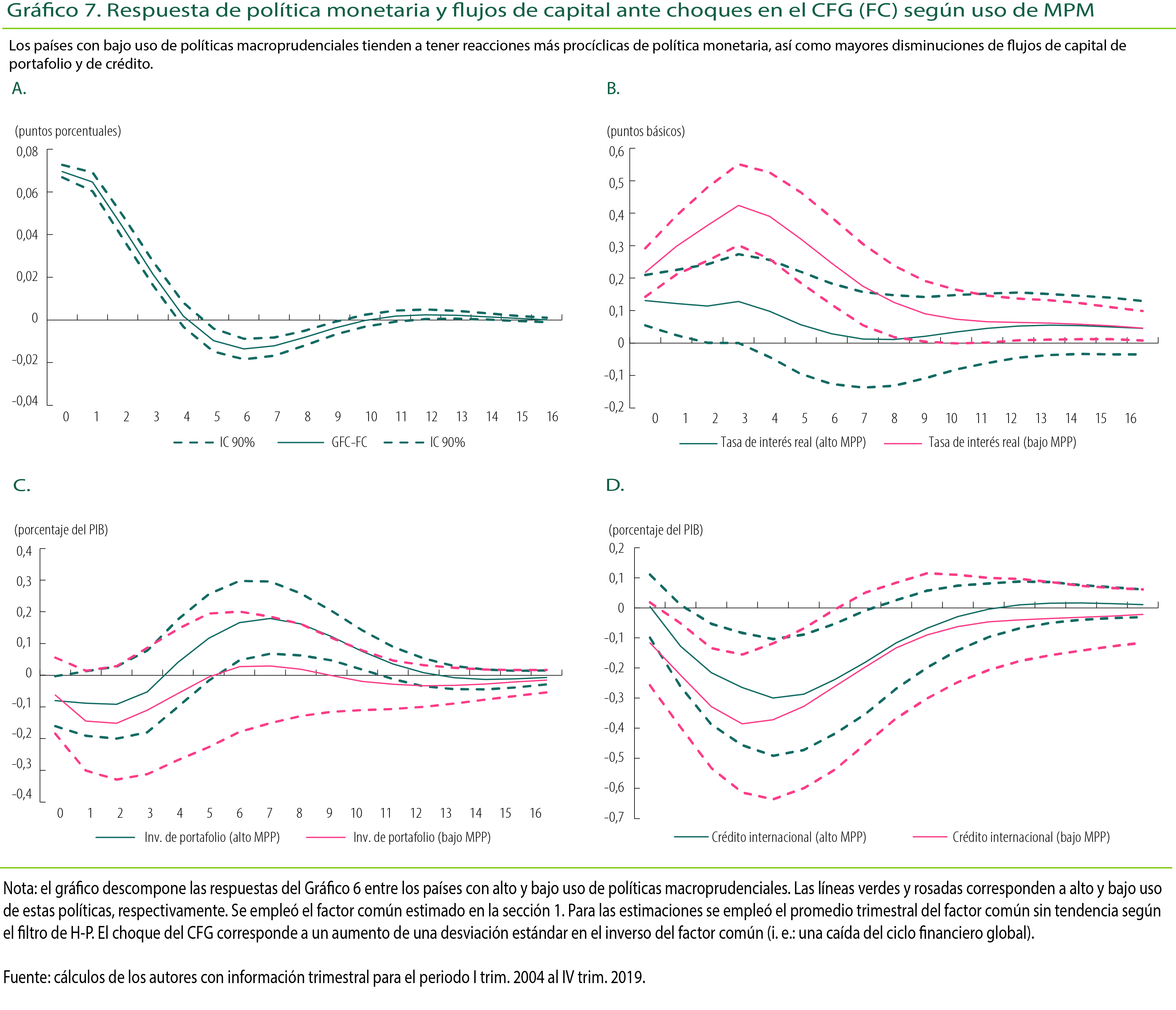

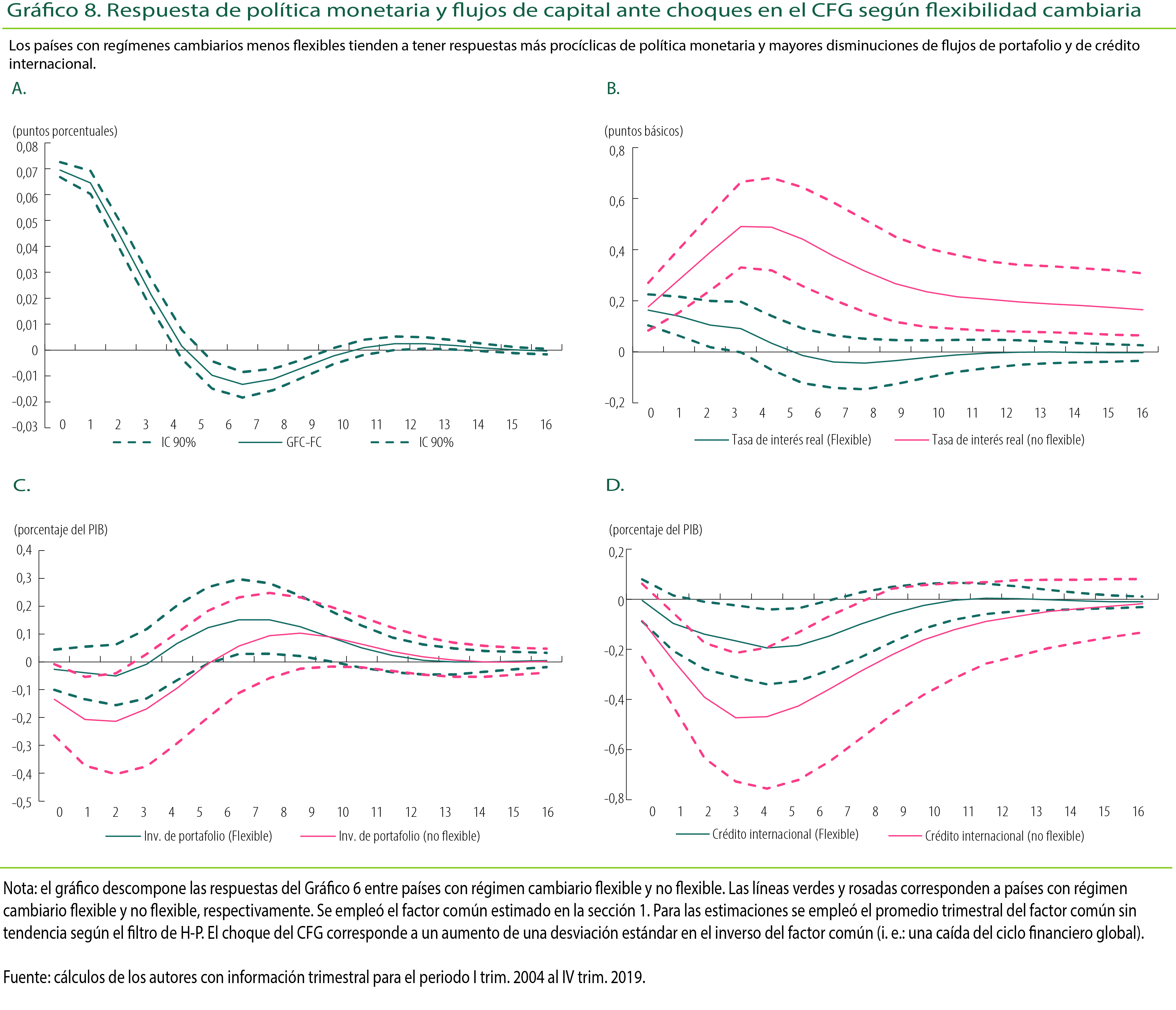

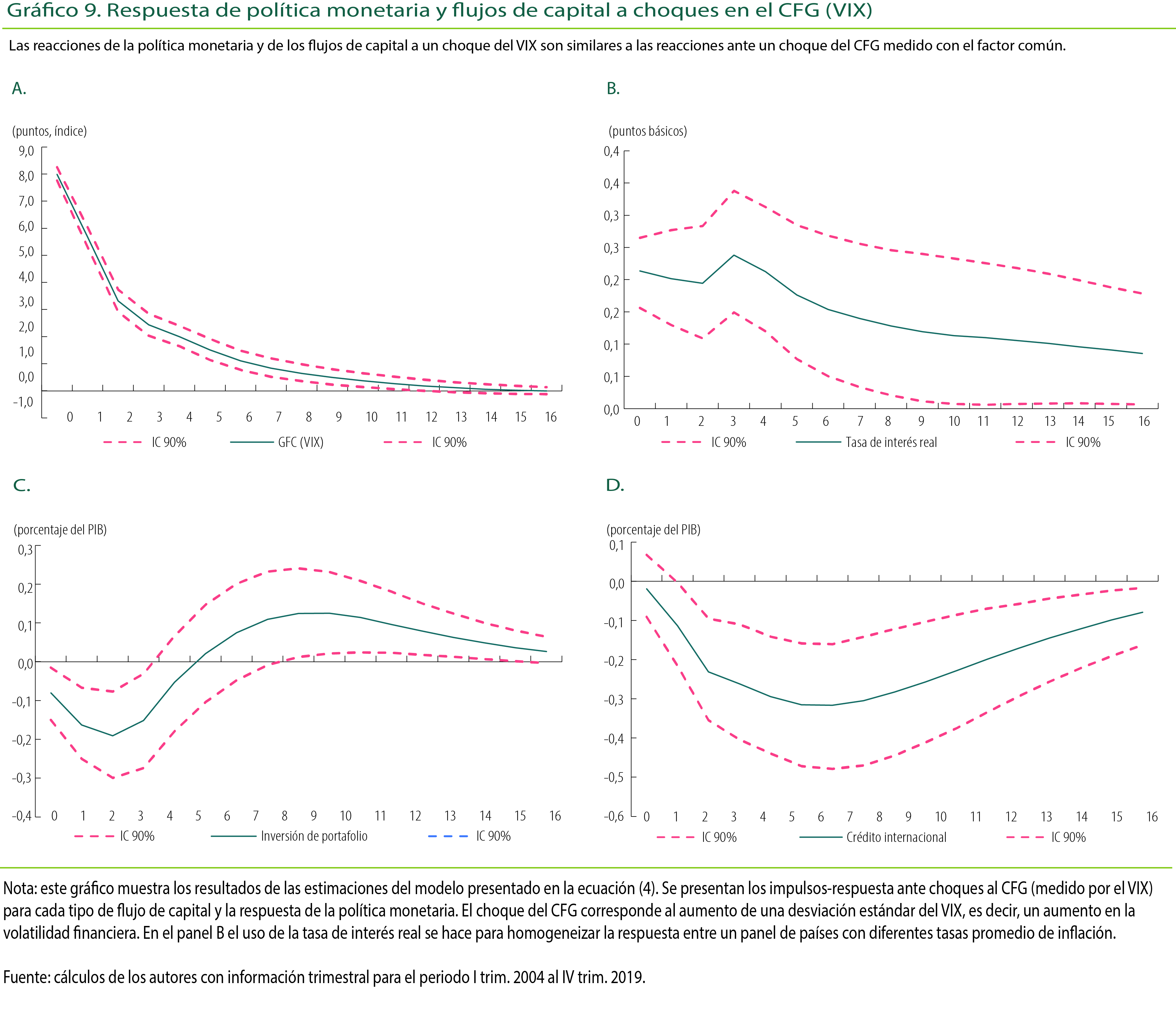

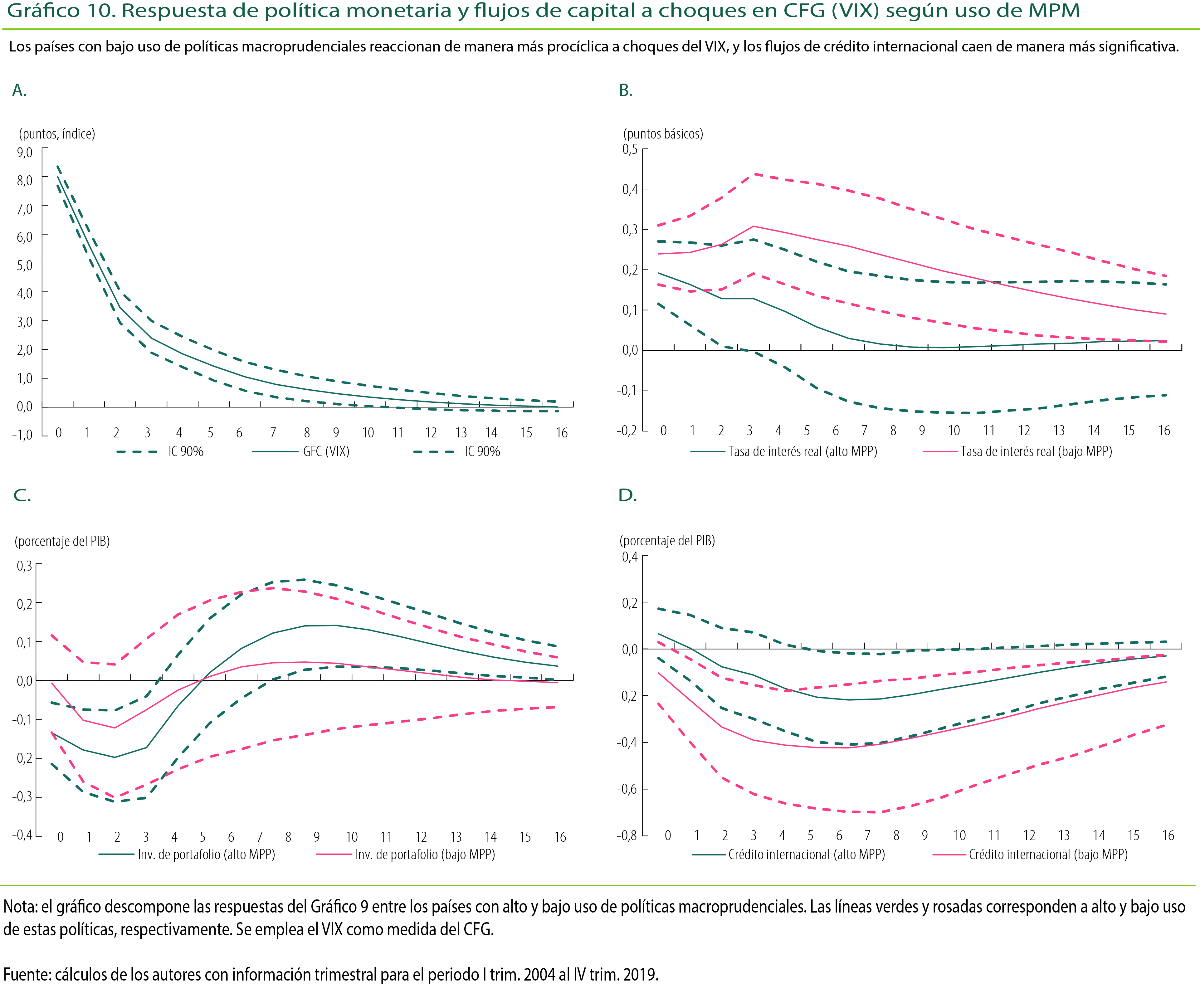

En la cuarta sección se estudia la influencia del CFG sobre los flujos de portafolio y crédito internacional para un grupo de 24 economías emergentes, incluida Colombia3. Se utiliza un modelo de panel VAR con datos trimestrales para el periodo 2004-2019. Este modelo permite analizar los efectos del CFG sobre los flujos de crédito y portafolio para una muestra amplia de economías emergentes, junto con su respuesta de la política monetaria, lo que permite estudiar el primer y segundo canal de transmisión del CFG. Asimismo, se distinguen los efectos del CFG para diferentes niveles de uso de políticas macroprudenciales con el fin de identificar si estas se asocian con una menor reacción de los flujos de capital al CFG. El análisis incluye una diferenciación de los países según el régimen cambiario (flexible vs. no flexible) para analizar la transmisión del CFG bajo la óptica del dilema. La sección también incluye un recuadro con las políticas macroprudenciales empleadas en Colombia, la ubicación del país en el índice de políticas macroprudenciales y una discusión sobre su potencial aporte en la mitigación del CFG. De esta forma, se provee evidencia sobre las diferentes medidas que pueden emplear las autoridades para contrarrestar los efectos del CFG en las economías emergentes. Los resultados indican que el CFG afecta la dinámica de los flujos de capital (portafolio y crédito internacional) en las economías emergentes. Se muestra que aquellos países con mayor uso de políticas macroprudenciales exhiben un menor impacto del CFG sobre la dinámica de los flujos de crédito internacional, junto con una respuesta de política monetaria menos procíclica. Por su parte, los países que operan bajo régimen cambiario flexible exhiben una menor influencia del CFG y una respuesta de política monetaria menos procíclica, aunque el efecto es menor frente al observado en países con mayor uso de políticas macroprudenciales.

El trabajo hace varios aportes a la literatura que estudia los efectos del CFG en economías emergentes. La primera contribución consiste en definir el concepto del CFG y analizar las medidas empleadas para su estudio. La segunda es analizar sus canales de transmisión hacia las economías emergentes, haciendo especial énfasis en los efectos del CFG sobre la conducción de la política monetaria y la estabilidad financiera. Asimismo, se discuten las medidas de política implementadas para atenuar sus efectos reales y financieros.

Desde el punto de vista empírico, el trabajo hace varias contribuciones. En cuanto al canal del crédito, la sección 2 explora el papel de la conectividad entre la banca local y extranjera, y sus cambios sobre la oferta de crédito asociados con el CFG. Se utiliza el enfoque de topología de redes para identificar el canal del crédito y su relación con el CFG, método que no había sido empleado para estudiar el canal del crédito en Colombia. El trabajo brinda evidencia con microdatos sobre los efectos del CFG en economías emergentes mediante las operaciones de crédito transfronterizo interbancario (banco-banco) y corporativo (banco-firma) (Avdjiev y Takás, 2019). Se analizan, además, los efectos del CFG sobre la intermediación financiera y se provee evidencia sobre los canales de transmisión y el papel de los controles de capital en su mitigación.

En el caso del canal de portafolio, la sección 3 ofrece evidencia sobre el efecto del CFG y de los anuncios de la política monetaria no convencional de la Reserva Federal en la composición del portafolio de acciones e instrumentos de deuda pública y privada de los inversionistas extranjeros en Colombia. Se muestra que los anuncios de política no convencional afectan los flujos de portafolio y, además, acentúan los efectos del CFG sobre estos flujos. De esta forma, el trabajo extiende la evidencia reciente sobre el efecto de los anuncios de política monetaria no convencional de la Reserva Federal sobre los flujos de portafolio a las economías emergentes (Habib et al., 2018; Acharya y Vij, 2021; Chari et al., 2021).

Por último, la sección 4 estudia la influencia del CFG sobre la inversión neta de portafolio y los flujos de crédito internacional para una muestra amplia de economías emergentes, que incluye Colombia. Siguiendo el enfoque de Ocampo y Ojeda-Joya (2022), se emplea un modelo de panel VAR que permite identificar simultáneamente los efectos de un choque al CFG, junto con la respuesta de la política monetaria y de los flujos de capital. Se analiza la respuesta de política monetaria en el grupo de países bajo estudio, y se compara su efecto según el uso de las medidas macroprudenciales. Este es el primer trabajo que estudia cómo la respuesta de política monetaria cambia dependiendo del uso de medidas macroprudenciales ante choques en el CFG. El trabajo contribuye a los estudios recientes sobre el uso de medidas macroprudenciales para atenuar los efectos del CFG. Asimismo, extiende la literatura que analiza la respuesta de política en economías emergentes ante choques externos (Kaminsky et al., 2005; Végh et al., 2017). El trabajo también compara la respuesta de política frente al CFG según el régimen cambiario, aspecto que permite explorar la hipótesis del dilema (Rey, 2016) y sus implicaciones en las economías emergentes.

En resumen, la evidencia aportada en este documento sugiere que el CFG afecta la dinámica de los flujos de capital en las economías emergentes. En el caso de Colombia, se observó que el CFG afecta la dinámica de la inversión extranjera de portafolio, los flujos de crédito internacional y el crédito local, lo cual tiene implicaciones sobre la intermediación financiera. Se encontró que medidas como los controles de capital reducen de manera importante la transmisión del CFG en la intermediación financiera. Se muestra que los anuncios de política monetaria no convencional de la Reserva Federal afectan los flujos de portafolio y acentúan los efectos del CFG sobre estos flujos. Se identificó que en las economías emergentes la respuesta de política monetaria ante choques del CFG tiende a ser procíclica y, por ende, puede acentuar sus efectos en dicha economía. No obstante, se observó también que los países emergentes han empleado con mayor frecuencia medidas macroprudenciales para atenuar los efectos del CFG y se evidenció que estas medidas tienden a reducir significativamente la respuesta procíclica de la política monetaria. De igual manera, se encontró que la flotación cambiaria contribuye a mitigar los efectos del CFG sobre los flujos de capital. Estas medidas e instrumentos deben ser parte de las herramientas de política de los bancos centrales en las economías emergentes.

1. El ciclo financiero global: definición, medición e implicaciones de política

El CFG es el movimiento simultáneo de un conjunto de variables en varios mercados financieros y países, con consecuencias sobre el riesgo sistémico, la actividad y la política económica. Sus efectos pueden mitigarse por medio de medidas macroprudenciales, en especial las asociadas a operaciones en moneda extranjera. Esta sección provee el marco teórico para estudiar el CFG y sus efectos sobre las economías emergentes. La sección busca responder tres preguntas: 1) ¿Qué es el CFG y cómo se mide?; 2) ¿Cuáles son los canales de transmisión del CFG?; 3) ¿Cuáles son las medidas de política que se pueden utilizar para mitigar los efectos del CFG?

1.1. ¿Qué es el ciclo financiero global?

El CFG es un movimiento simultáneo de un conjunto de variables financieras en distintos países y mercados financieros, con implicaciones sobre el riesgo sistémico, la actividad económica y las políticas monetaria y macroprudencial. El ciclo se transmite entre países y mercados financieros por medio de variables como el crédito, las primas de riesgo, los flujos de capital brutos y netos, el precio de las acciones y la finca raíz, y la pendiente de la curva de rendimiento. Desde las primeras menciones del término por Rey (2013), el CFG ha estado asociado con dos importantes implicaciones de política: por un lado, la llamada "hipótesis del dilema", y por el otro, el origen del CFG global ha sido atribuido a la política monetaria "en las economías centrales", concretamente en los Estados Unidos.

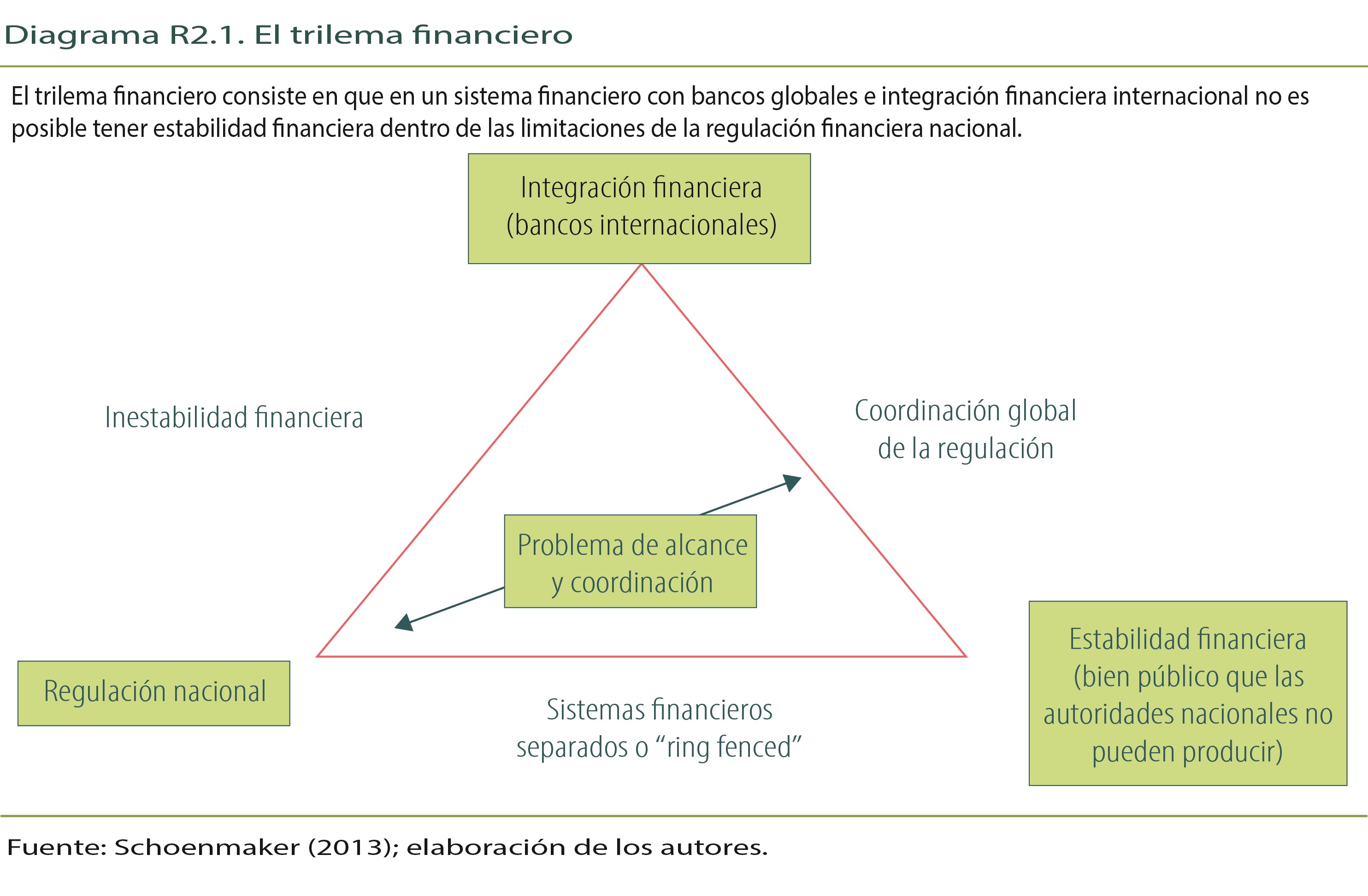

Con respecto a la hipótesis del dilema, según Rey (2013 y 2020), la transmisión de las condiciones financieras globales a las locales se observa tanto en regímenes de tasa de cambio flotante como fija. De aquí que Rey (2013) cuestione si la autonomía monetaria ofrece algún beneficio cuando hay movilidad de capital. Más aún, Rey (2015) postula que la autonomía monetaria no es reconciliable con la movilidad internacional del capital; en concreto: autonomía y movilidad serían un "dúo irreconciliable". En otras palabras, el CFG plantearía un dilema entre la autonomía monetaria y la movilidad internacional del capital. El Recuadro 2 discute los conceptos de trilema monetario y trilema financiero que sustentan la relación entre la movilidad internacional de capitales, el régimen cambiario y la autonomía monetaria.

En cuanto al origen del CFG en la política monetaria de los Estados Unidos, esta conexión ha sido postulada por una serie de artículos dentro de los que se encuentran Rey (2016) y Miranda-Agrippino y Rey (2020), entre otros. Sobre esta conexión las autoras desarrollan sus postulados a partir de los trabajos de Bekaert, Hoveova y Lo Duca (2013) y Bekaert y Horeova (2014), los cuales abordan el tema por medio de la metodología VAR, y encuentran una respuesta significativa de variables asociadas con el CFG a choques en la tasa de interés de los Estados Unidos.

Dada la naturaleza de la definición del CFG, es decir, el movimiento conjunto de una serie de variables financieras, Rey (2016) y Miranda-Agrippino y Rey (2020) estimaron el CFG por medio de un factor común. Seguidamente, destacaron la correlación, inversa, del factor común con el VIX, indicador ampliamente utilizado como aproximación al riesgo y su aversión. Con el objeto de emplear el factor común en estimaciones con datos en frecuencia diaria, en esta sección estimamos un factor común propio4. Con este objetivo usamos el precio de las acciones en un número de países que son tanto grandes como representativos de cada región. De esta forma, el factor común estimado es una medida del ciclo que es global. Por simplicidad no incluimos otros precios utilizados en Rey (2016) y Miranda-Agrippino y Rey (2020), como el de los productos básicos o subíndices de los índices accionarios.

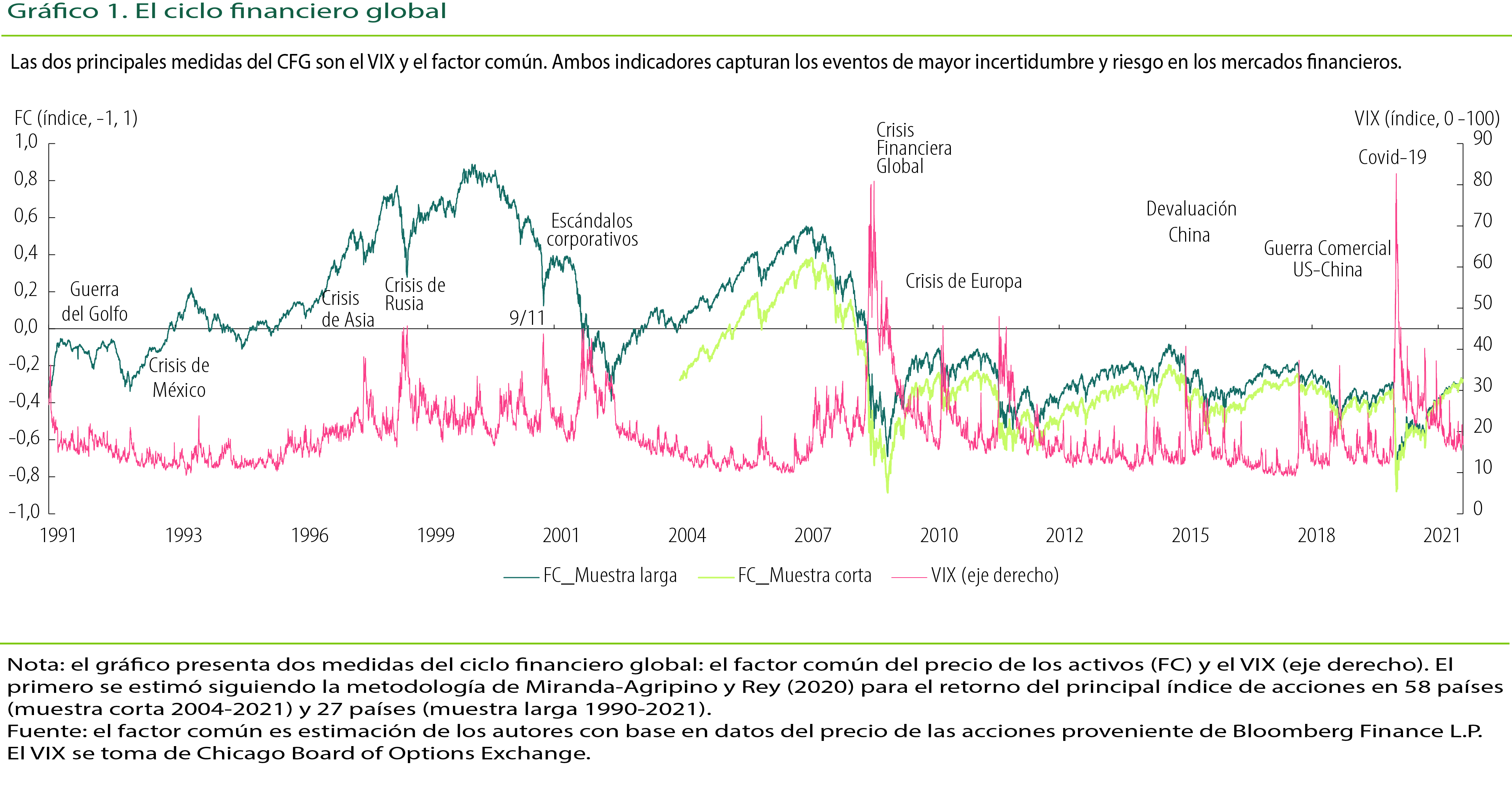

El factor común se estimó para 58 países, 36 avanzados y 22 emergentes, para el período 2004-20215. El primer factor común del retorno de las acciones explicó el 76,9 % de la varianza de los datos. La medida del CFG se construyó por medio de la acumulación del factor común del retorno de las acciones. Como en el caso del factor común estimado por Miranda-Agrippino y Rey (2020), el estimado en esta sección, y que aparece en el Gráfico 1, señala varios eventos financieros sobresalientes en la economía global. Como se mencionó, el factor común estimado es de frecuencia diaria y, una vez expresado en frecuencia mensual, su correlación con el factor común de Miranda-Agrippino y Rey (2020) es de 0,8986. Con el objeto de obtener una medida del ciclo desde 1990, construimos un factor común para un menor número de países. La muestra incluye 27 economías: 18 avanzadas y 9 emergentes7. En esta muestra el primer factor común del retorno de las acciones explicó el 74,3 % de la varianza de los datos. Esta medida del CFG desde 1990 se muestra en el Gráfico 1. Una vez puesta en frecuencia mensual, el factor común tiene una correlación de 57,9 con el de Miranda-Agrippino y Rey (2020).

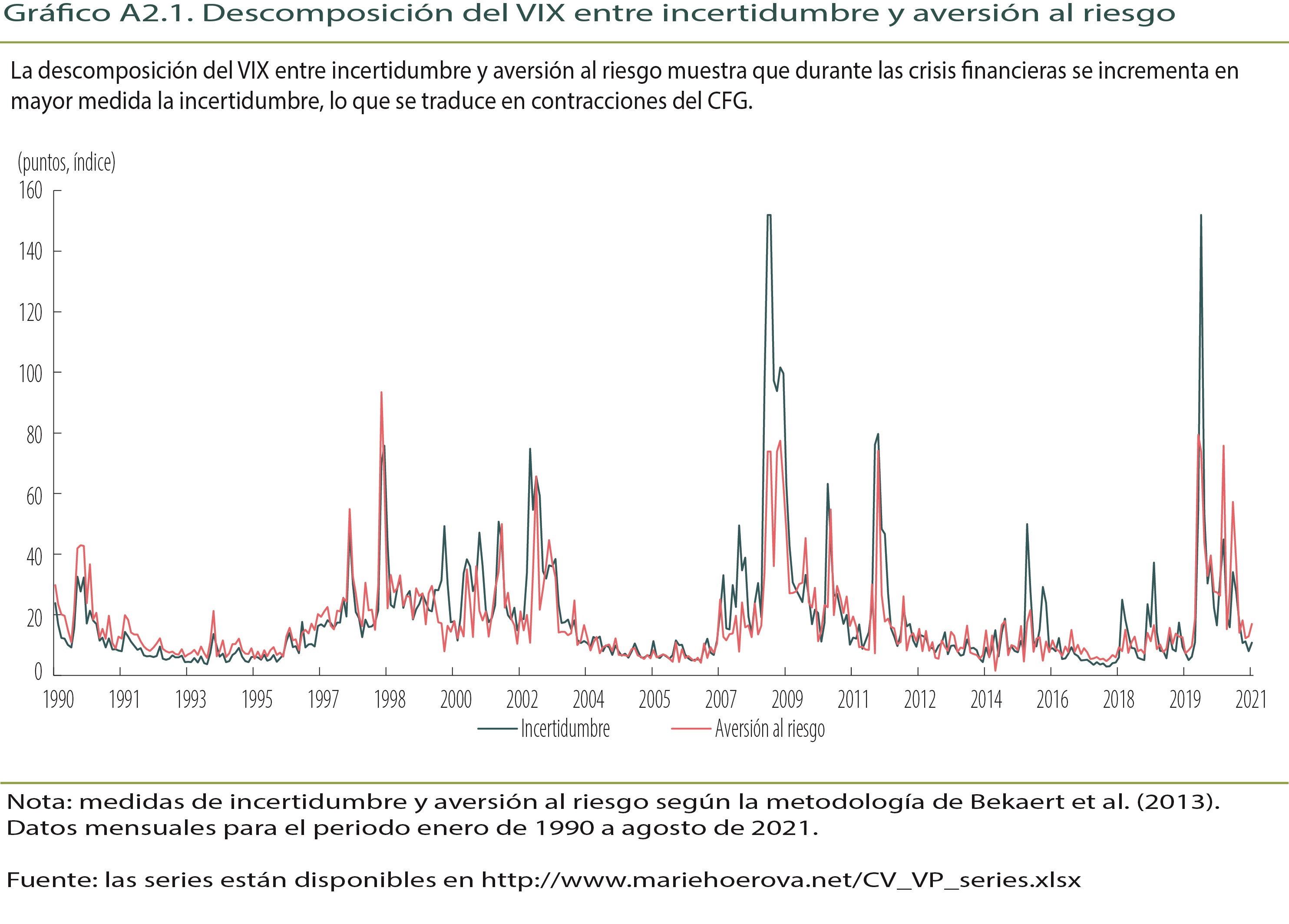

Además del factor común del precio de un conjunto de activos, un indicador ampliamente utilizado del CFG es el VIX. Este es una medida de la volatilidad del índice S&P implícita en contratos de derivados que, en esencia, actúan como un seguro contra movimientos en el S&P (Whaley, 2009). Antes del desarrollo de la literatura del CFG, la importancia del VIX para los flujos de capital había sido establecida en Forbes y Warnock (2012). Posteriormente, se hizo una descomposición del VIX entre incertidumbre (varianza condicional) y aversión al riesgo (prima por riesgo de la varianza) (Bekaert et al., 2013; Bekaert y Horeova, 2014). En otras palabras, el VIX está compuesto por un factor físico de incertidumbre más un factor psicológico de aversión al riesgo. Los trabajos de Bekaert y Horeova muestran un efecto significativo de la política monetaria de los Estados Unidos sobre la aversión al riesgo. El VIX y su relación con el factor común estimado se observa en el Gráfico 1. El Anexo 2 presenta la descomposición del VIX (al cuadrado) entre incertidumbre y aversión al riesgo.

Las medidas mencionadas del CFG son usadas a lo largo de esta edición de ESPE para estudiar el papel del CFG en los flujos de capital, la actividad económica y el crédito, así como la relación entre el CFG y las políticas monetaria y macroprudencial. El Recuadro 1 aborda otras medidas del CFG denominadas tensiones financieras (Habib y Venditti, 2018), a saber: el TED spread y el Libor-OIS spread8.

1.2. Los canales de transmisión del CFG

La literatura sobre el CFG ha considerado principalmente tres canales de transmisión. El primero es la transmisión del CFG a las condiciones financieras locales (CFL). Por lo general, las CFL se miden como un factor común de un conjunto de variables financieras locales, dentro de las cuales pueden incluirse la pendiente de la curva de rendimiento, las primas de riesgo y el crédito. Varios estudios muestran este canal de transmisión -por ejemplo, Obstfeld (2015) e IMF (2017)-. La transmisión se da desde las condiciones financieras globales (es decir, el CFG) hacia la parte larga de la curva de rendimiento. Como la política monetaria actúa sobre la parte corta de la curva de rendimiento, la transmisión por medio de este canal es independiente del régimen cambiario.

El segundo canal de transmisión es desde la política monetaria local a las CFL. La política monetaria es el control de la parte corta de la curva de rendimiento y desde allí a las tasas a todos los plazos. Aun así, el efecto del CFG sobre las CFL hace que el control de la política monetaria sobre la parte larga de la curva de rendimiento sea parcial, como lo muestran Obstfeld (2015) e IMF (2017). Este canal, sin embargo, pertenece a un punto de vista más ponderado sobre la transmisión del CGF (Obstfeld, 2015), pues en la versión de Rey (2016) la movilidad internacional del capital sería irreconciliable con la autonomía monetaria. Obstfeld (2015) muestra evidencia econométrica de la autonomía monetaria en la parte corta de la curva de rendimiento, excepto en el caso de los pegs, y de transmisión del CFG a la parte larga de la curva de rendimiento, sin importar el régimen cambiario. Entonces, aunque el CFG se transmite a la parte larga de la curva, la política monetaria es autónoma y tanto más autónoma cuanto más flexible es la tasa de cambio.

El tercer mecanismo de transmisión es desde la política monetaria de los Estados Unidos, o en el lenguaje de Miranda-Agrippino y Rey (2020), desde "economías centrales", hacia el CFG. La transmisión ocurre a través del apalancamiento de los bancos globales, y de ahí a los flujos de capital y al crédito (Rey, 2016). Este efecto también lo evidencian Bekaert y Horeova (2013). Por su parte, Cetorelli y Goldberg (2012) muestran la forma como opera esta transmisión, a saber: en el momento en el que las condiciones financieras de un país empeoran, los bancos globales traen liquidez de oficinas de otros países, transmitiendo así el choque internacionalmente.

Es importante tener en cuenta cuánto de la variabilidad del CFG es explicada por la política monetaria de los Estados Unidos, según la literatura correspondiente. Tres estudios han hecho esta medición. Bekaert Horeova y Lo Duca (2013) encuentran que la política monetaria de los Estados Unidos explica un 20 % de la varianza de la aversión al riesgo en un horizonte de dos y tres años. Por su parte, Rey (2016) encuentra que la política monetaria de los Estados Unidos explica entre un 4 % y 17 % de la varianza del VIX. Finalmente, Bruno y Shin (2015) encuentran que los choques a causa de la política monetaria de los Estados Unidos explican cerca del 30 % de la varianza del VIX a lo largo de más de diez trimestres. Estos estudios indican, indirectamente, que los choques distintos a la política monetaria, principalmente choques a la propia evolución de la volatilidad física y de la aversión al riesgo, explican al menos un 70 % de la varianza del CFG.

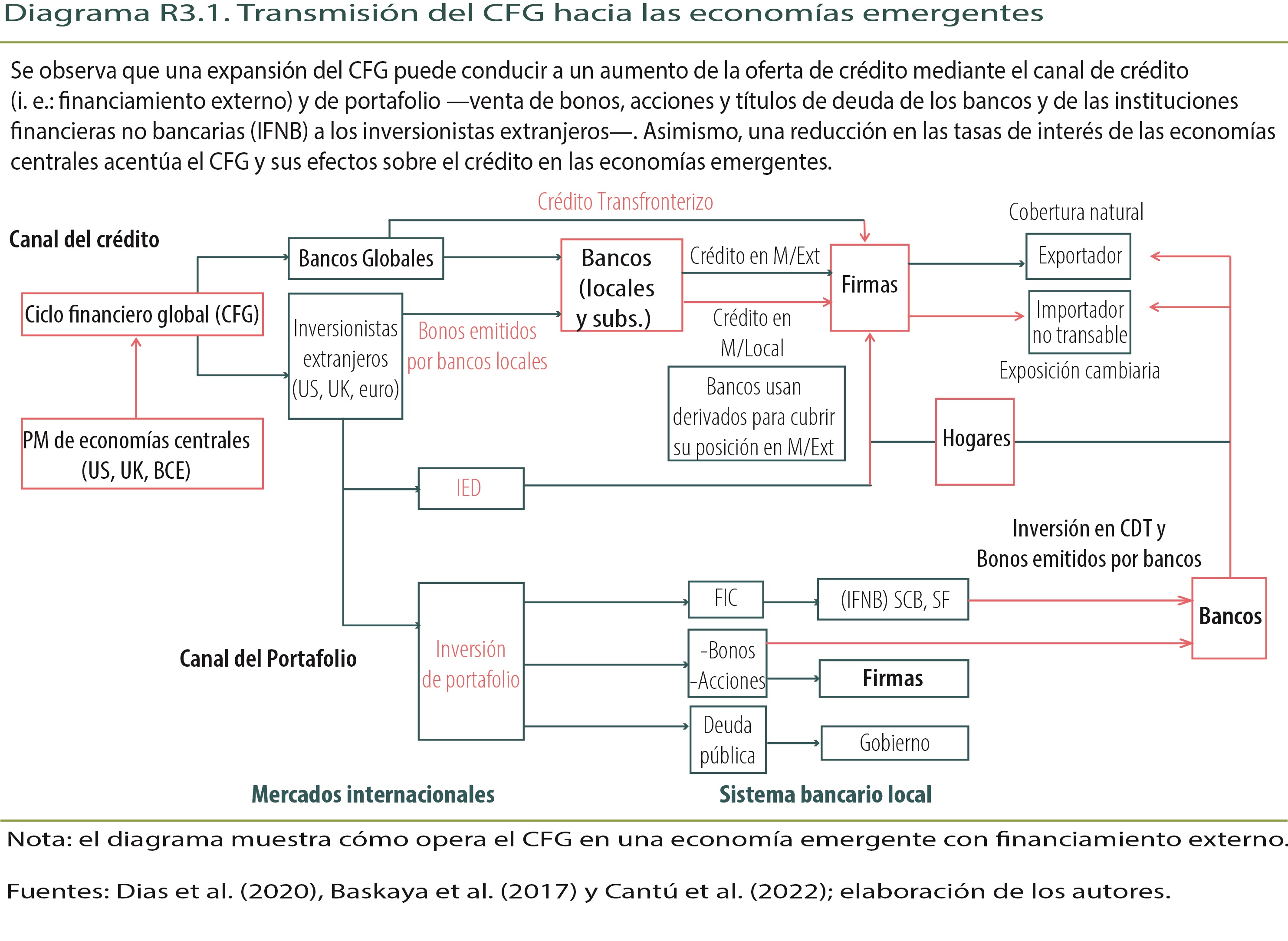

En este punto conviene relacionar la literatura sobre los mecanismos de transmisión del CFG con otra literatura, la de los factores push y pull que explican los movimientos de capital. La razón es que los flujos de capital son una variable importante dentro del conjunto de variables que conforman el CFG. La otra razón es que uno de los factores push son las tasas de interés externas, a las que, como acabamos de ver, se le atribuye una parte de la explicación del CFG. La revisión de literatura presentada en Koepke (2019) acerca de los determinantes de los flujos de capital muestra que aquella continúa clasificándolos entre factores push y pull o, en otras palabras, entre factores externos y locales9. Por ejemplo, Forbes y Warnock (2012) muestran que unos de los determinantes de los flujos de capital son las tasas de interés externas. Si bien estas han sido incluidas como factor push desde el estudio de Fernández-Arias (1996), más recientemente Koepke (2014) propuso que es principalmente la parte no esperada de los cambios en las tasas la que tiene consecuencias sobre los flujos de capital de portafolio y, en consecuencia, recomienda el remplazo de las tasas de política por las tasas forward. De todas formas, en Forbes y Warnock (2012) el principal determinante de los flujos de capital es el VIX; en otras palabras, el CFG. En el Recuadro 3 se presenta un diagrama que muestra cómo operan los canales de transmisión del CFG en las economías emergentes y su relación con los ciclos de crédito locales. Se profundiza en el canal del crédito, que opera a través de los bancos globales, y en el canal del portafolio.

1.3. El CFG y sus implicaciones de política

Como se señaló, desde las primeras menciones del término CFG por parte de Rey (2013), este ha estado asociado con dos importantes implicaciones de política: la hipótesis del dilema y la conexión con la política monetaria de los Estados Unidos. La primera consiste en que el CFG se transmite tanto a economías con tasa de cambio flotante como fija y, por tanto, el dilema de las autoridades sería permitir o no la movilidad internacional del capital. En efecto, para Rey (2013) los controles de capital no pueden descartarse, mientras que para instituciones de política como el FMI, el control al movimiento internacional de capital puede ser recomendable si está acompañado de un programa de ajuste macroeconómico, si las entradas de capital pueden crear riesgo sistémico o si las salidas son parte de una crisis económica (IMF, 2018)10.

No todos comparten la hipótesis del dilema (Obstfeld, 2015; Klein y Shambaugh, 2015). Obstfeld (2015) argumenta que la parte larga de la curva de rendimiento puede tener un componente de CFG, mientras que, si hay flotación, la parte corta es autónoma, y por ello asegura que no es conducente preguntar si el régimen monetario garantiza la autonomía monetaria, porque muestra evidencia econométrica de autonomía en la parte corta. Además, aclara que no se espera que la flotación amortigüe totalmente choques externos como el CFG. En la misma línea, Powell (2018) argumenta que el trilema no afirma que una tasa de cambio flexible aislará completamente a una economía de los choques externos (véase el Recuadro 2).

La otra implicación de política del CFG es su origen en la política monetaria de las "economías centrales", en concreto en los Estados Unidos. Por medio del CFG la política monetaria de los Estados Unidos afecta las condiciones financieras globalmente, sin importar el régimen cambiario de cada país. Esta hipótesis se explica por la importancia de los Estados Unidos en los mercados financieros globales, del dólar en la denominación de los instrumentos financieros y el papel de los bancos globales, conductos a través de los cuales el CFG y las tensiones de liquidez se transmiten mundialmente. La tasa de política de la Reserva Federal afecta el valor de los activos de los bancos globales, así como su apalancamiento y disposición a tomar riesgos. Powell (2018) argumenta que el efecto de la política monetaria de los Estados Unidos sobre el VIX es pequeño y que dicha economía también es receptora de condiciones financieras globales. Además, argumenta que la política monetaria estadounidense no es un determinante importante de los flujos de capital a las economías emergentes si es comparado con una variedad de otros factores, tanto push como pull. Por su parte, en el Banco Central Europeo, Ca'Zorzi et al. (2020) muestran que los spillovers financieros desde Europa hacia los Estados Unidos y las economías emergentes son tenues, y que aquellos originados en Europa, más que financieros, son comerciales.

Como el CFG ha estado relacionado con la hipótesis del dilema, tácitamente una implicación de política es si las autoridades deberían cerrar las economías al movimiento internacional del capital. Por ejemplo, el IMF (2018) no descarta el control a las entradas de capital cuando aquellas pueden ser el origen de una crisis, o a las salidas de capital en el caso de las crisis externas. Sobre la movilidad del capital y el crecimiento económico, la literatura subraya los beneficios indirectos de la movilidad, entre estos están el desarrollo del sector financiero, la diversificación del riesgo y la asignación del capital (Kose et al., 2009; Larrain y Stumpner, 2017). La movilidad ayuda al desarrollo del sector financiero porque aumenta la competencia (Barajas, Steiner y Salazar, 2000; Mishkin, 2005). Además, la literatura también muestra que el desarrollo del sector financiero promueve el crecimiento económico porque ayuda a que el capital se asigne a los usos más productivos (Beck et al., 2000), y por este medio, a que la economía opere a un nivel más eficiente.

1.3.1. ¿Debe la política monetaria contrarrestar el CFG?

Los estudios sobre la respuesta de la política monetaria al CFG, en caso de haberla, se relaciona por lo menos con tres vertientes de la literatura. La primera es la asociada con el CFG; la segunda es la literatura de leaning against the wind (LAW); la tercera es la literatura referente al miedo a flotar.

Sobre la literatura reciente del CFG, Kalemli-Ozcan (2019) muestra que una contracción monetaria en los Estados Unidos es acentuadamente contraccionista en las economías emergentes. La razón radica en que un aumento de tasas en los Estados Unidos tiende a incrementar las primas de riesgo, por lo que para defender la tasa de cambio los países emergentes hacen grandes ajustes de tasas por dos razones: el aumento de tasas en los Estados Unidos y el incremento del riesgo. Además, dicho autor muestra que las contracciones monetarias en los Estados Unidos bajan el crecimiento y aumentan la volatilidad en las economías emergentes debido a la flotación intervenida (managed floats) y al miedo a flotar. Finalmente, subraya que la flotación puede aliviar el aumento de la volatilidad real.

En cuanto a la literatura de LAW, esta política consiste en aumentar las tasas para prevenir grandes expansiones del crédito y futuras crisis financieras. Kockerols y Kok (2019) dividen la aproximación a LAW en dos etapas. La primera es antes de la crisis financiera global, cuando era aceptado que la política monetaria podría responder a las consecuencias del ciclo financiero sobre la actividad económica y la inflación. La segunda etapa es desde la crisis financiera global, cuando ha sido más aceptado que la forma de contener las consecuencias del ciclo financiero es con una política macroprudencial. Además, los autores muestran que la política macroprudencial puede aliviar la carga que la política de LAW representa para la política monetaria. Concluyen que la política monetaria no debería responder al ciclo financiero, no solo por el costo que esto conlleva para la actividad económica, sino porque el instrumento más indicado para enfrentar el ciclo financiero es la política macroprudencial.

Finalmente, en lo relacionado con la literatura del miedo a flotar, Calvo y Reinhart (2002) mostraron que en las economías emergentes las autoridades defienden la tasa de cambio con intervención en el mercado cambiario y aumentos en la tasa de interés. Dentro de las razones del miedo a flotar están la dolarización de los pasivos y el traspaso de la tasa de cambio a la inflación. En un trabajo que también puede enmarcarse en esta literatura, Vegh y Vulentin (2012) muestran que en las economías avanzadas la correlación entre la tasa de interés y el crecimiento económico es positiva; es decir, la política monetaria es contracíclica, mientras que en las economías emergentes la correlación hasta antes de 2000 es mayormente negativa; es decir, procíclica. No obstante, los autores muestran que, desde la flotación durante el cambio de siglo, la política monetaria de un importante grupo de economías emergentes se "ajustó" porque pasó de ser procíclica a contracíclica.

En resumen, desde el punto de vista normativo, la literatura subraya la importancia de la flotación de la tasa de cambio, de la política monetaria contracíclica y de la implementación de la política macroprudencial como instrumentos para enfrentar el CFG.

1.3.2. ¿Qué ha hecho la política para contrarrestar el CFG?

Para enfrentar el CFG las autoridades económicas han tomado medidas de varios tipos. Algunos estudios se han centrado en las medidas macroprudenciales (MPM, por su sigla en inglés), medidas de control de capital (CFM, por su sigla en inglés) y, dentro de las primeras, en aquellas que tienen que ver con las posiciones en moneda extranjera (que denotamos MPM/CFM, ya que son medidas macroprudenciales con un aspecto de controles de capital)11.

Las MPM/CFM son medidas de carácter más permanente, y tienen el objetivo de limitar el riesgo sistémico asociado con los flujos de capital. Buscan discriminar en contra de la denominación de pasivos y activos en moneda extranjera. Ejemplos de MPM/CFM son los límites a la posición de activos y pasivos en moneda extranjera y requisitos de reserva diferenciales sobre préstamos en moneda extranjera. De la misma manera, las MPM son medidas de carácter más permanente, y tienen el objetivo de limitar el riesgo sistémico. Ejemplos de estas son las relaciones prudenciales, como la relación entre la deuda y el valor del activo; entre la deuda y el ingreso; los requisitos de capital; los provisiones por impagos, y los límites al crecimiento del crédito o a su concentración (Jiménez et al., 2017). Las CFM, por otra parte, son medidas de carácter relativamente más transitorio que tienen por objetivo limitar los flujos de capital. Las CFM discriminan según la residencia del prestamista. Ejemplos de ellas son las restricciones al endeudamiento externo, como por ejemplo el requisito de aprobación, los límites al endeudamiento, o su prohibición.

La literatura muestra que las MPM/CFM disminuyen los flujos de capital, mejoran su composición, disminuyen el efecto del CFG sobre la actividad económica y aumentan la autonomía monetaria. Por ejemplo, Frost et al. (2020) muestran que las MPM/CFM reducen el volumen y la composición de los flujos de capital, mientras que las CFM no tienen efecto demostrable sobre dicho volumen y composición. Bergant et al. (2020) muestran que en las economías emergentes las MPM y MPM/CFM disminuyen el efecto del VIX sobre el crecimiento económico y, además, aumentan la autonomía de la política monetaria. En contraste, los autores muestran que las CFM no tienen ningún efecto en tal sentido. Das et al. (2022) muestran que en las economías emergentes las MPM/CFM y las CFM sobre las entradas de capital reducen la prima de riesgo de la paridad no cubierta de intereses (UIP, por su sigla en inglés). En contraste, muestran que las MPM y las CFM sobre las salidas de capital aumentan la prima de riesgo de la UIP. Los autores interpretan estos resultados como un costo reputacional de las CFM en la forma de un mayor costo del endeudamiento, ya que la presencia de CFM señala que podría haber mayores restricciones si la situación económica lo requiere.

Sumado a lo anterior, las MPM están sujetas a arbitraje internacional por parte de los bancos globales. Este representa un desafío para las autoridades monetarias que son de jurisdicción nacional. La solución de este desafío requiere de coordinación de las MPM en los niveles bilateral, regional y global. Según Obsfeld (2015), más que por la hipótesis del dilema, el CFG es relevante por el trilema financiero. El Recuadro 2 presenta el trilema financiero, que trata del desafío que representan las medidas MPM para autoridades que son nacionales en un sistema financiero con bancos que son globales.

La literatura concluye que las MPM/CFM son el instrumento adecuado para enfrentar el CFG. En contraste, según Ghosh et al. (2022), la práctica de la política económica muestra que las autoridades responden con un conjunto de políticas, a saber: tasa de interés, intervención en el mercado cambiario, MPM y CFM. Muestran que ciertas políticas son más utilizadas en ciertas coyunturas, por ejemplo: la intervención cambiaria y la reducción de tasas de interés durante la apreciación cambiaria; aumento de tasas de interés cuando aumenta la demanda y la inflación, y política macroprudencial y controles de capital cuando hay grandes entradas de capital.

En general, desde el punto de vista positivo, la literatura muestra que las economías responden con un conjunto de políticas, incluso aquellas que pueden ser contraproducentes desde el punto de vista del crecimiento económico y la volatilidad del producto, con pocos resultados en términos de defender la tasa de cambio o mantener los flujos de capital12. Las economías emergentes no solo muestran una gran sensibilidad a los cambios en las percepciones de riesgo, sino que además implementan políticas que pueden ser contraproducentes en términos de crecimiento. La "gradualidad" de la que hablan Vegh y Vuletin (2012) consiste en una política monetaria contracíclica que en sí misma es señal de un entorno institucional maduro.

2. La conectividad en la red global y local de crédito durante el ciclo financiero global

Esta sección responde dos preguntas:

¿Cómo afecta el CFG la conectividad entre la banca internacional, la banca local y el sector real en Colombia?

¿Cuál es la influencia del CFG sobre la oferta de crédito externo hacia la banca y el sector real en Colombia?

En esta sección se estudia la influencia del CFG sobre la red global de intermediación, la cual se compone de las operaciones de crédito externo entre la banca internacional con los bancos y las firmas que operan en Colombia, así como del crédito interno entre la banca local y las firmas. Para ello se emplea información de los préstamos transfronterizos entre los bancos extranjeros y la banca en Colombia, y sobre las operaciones de crédito externo de las firmas no financieras que operan en Colombia con la banca internacional. La red se complementa con información de los préstamos entre los bancos y las firmas que operan en el país. En particular, se utiliza información regulatoria del Banco de la República sobre créditos externos a firmas en Colombia, y de las líneas de crédito otorgadas por bancos extranjeros a bancos en Colombia. Los datos sobre el crédito local provienen de la información del registro de crédito de la Superintendencia Financiera de Colombia (SFC), que incluye el universo de los créditos de los bancos locales a las firmas. Esta información nos permite mapear toda la red de endeudamiento de la banca y del sector real del país con la banca internacional. La información comprende los saldos de las operaciones en frecuencia trimestral entre el primer trimestre de 2004 y el cuarto de 2019.

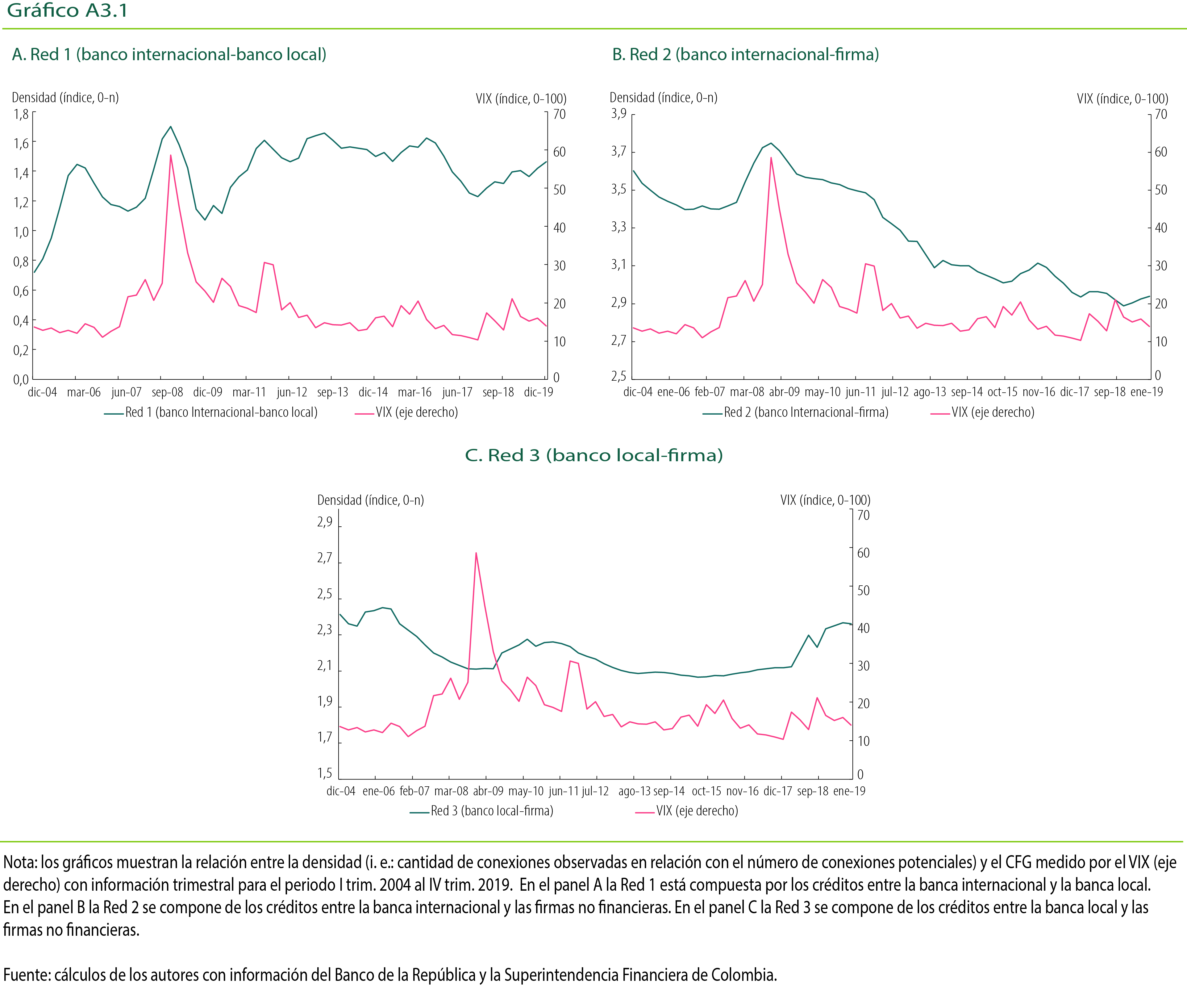

El análisis de la red global de intermediación se divide en dos partes. En la primera se calculan diferentes medidas de la red usando el enfoque de topología de redes. Usamos tres medidas: 1) el número de participantes en la red, 2) el valor de los flujos en la red, y 3) la densidad de la red, la cual se define como la cantidad de conexiones observadas en relación con el número de conexiones potenciales (León et al., 2018). La densidad de la red refleja cuán dispuestos están los prestamistas a brindar flujos a los prestatarios; si la densidad aumenta (disminuye), quiere decir que los prestamistas están más (menos) dispuestos a extender crédito y los prestatarios a tomarlos13. Estas medidas se calculan para cada red de forma independiente. En particular definimos tres redes de endeudamiento. En estas empleamos información trimestral de banco-deudor-trimestre. Red 1: banca internacional y banca local. Red 2: banco internacional y firmas no financieras. Red 3: banca local y firmas no financieras.

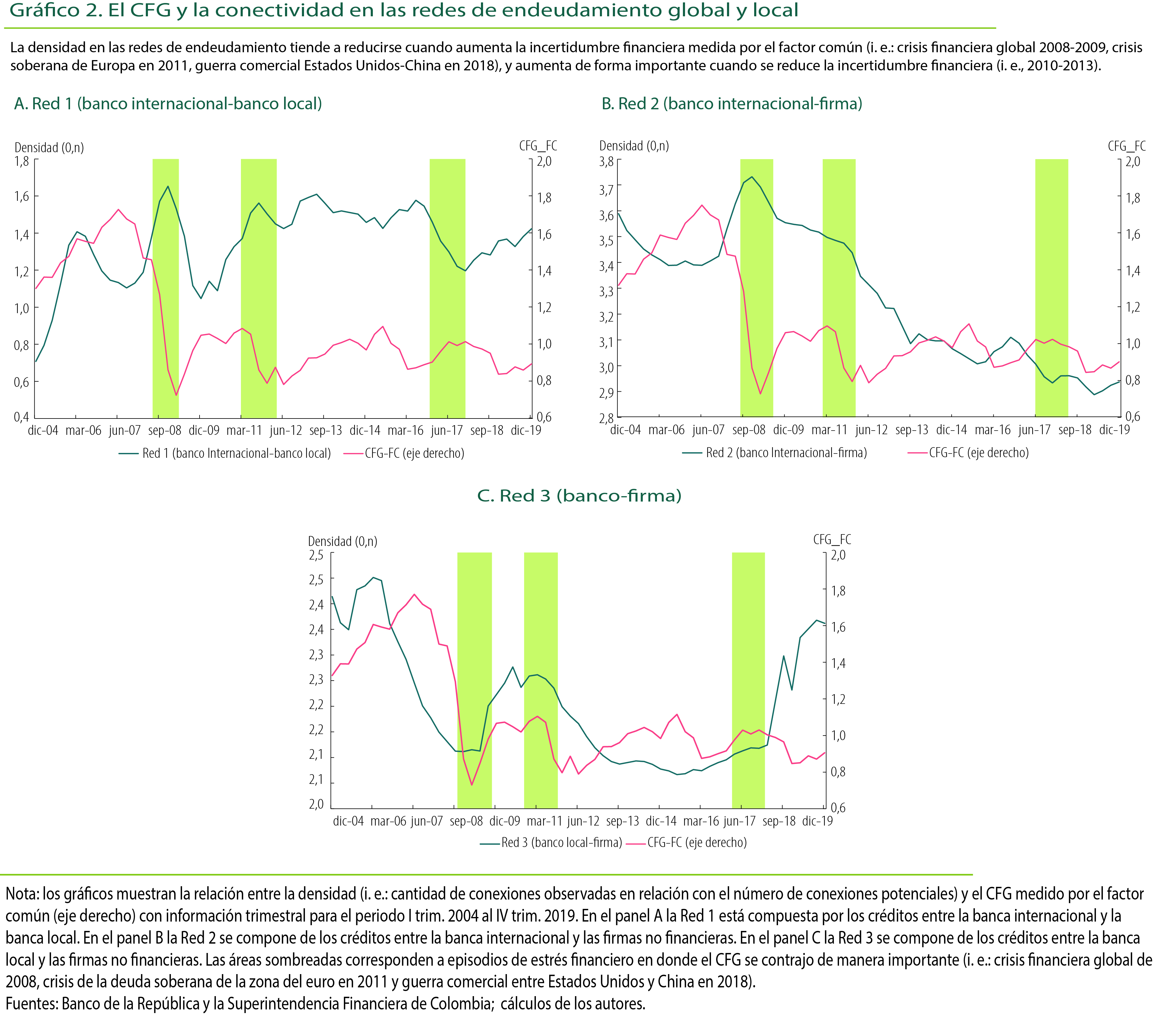

El Gráfico 2 muestra la relación entre la densidad y el CFG medido por el factor común estimado en la sección 1 (eje derecho) con información trimestral para el periodo 2004 a 2019. En el panel A la Red 1 está compuesta por los créditos entre la banca internacional y la banca local. Se observa que la densidad se reduce cuando aumenta la incertidumbre financiera medida por el factor común (i. e.: crisis financiera global 2008-2009, crisis soberana de Europa en 2011, guerra comercial Estados Unidos-China en 2018) y que aumenta de forma importante cuando se reduce la incertidumbre financiera (i. e.: 2010-2013). En el panel B la Red 2 se compone de los créditos entre la banca internacional y las firmas no financieras. Se observa, también, una relación negativa entre la densidad y el CFG, acompañada de una reducción gradual de la densidad desde la crisis financiera global de 2008. En el panel C la Red 3 se compone de los créditos entre la banca local y las firmas no financieras. Se observa una tendencia similar a la de las otras dos redes; sin embargo, esta red presenta una mayor estabilidad alrededor del periodo de la crisis financiera global, lo cual puede explicarse, en parte, por las CFM implementadas entre mayo de 2007 y octubre de 2008, las cuales redujeron la exposición del sistema financiero local al choque financiero internacional (Fabiani et al., 2022; Dias et al., 2020). Se observa un aumento importante de la densidad desde 2018, efecto similar al observado en la densidad de la Red 1.

En el Gráfico 2 se observa que, en general, la densidad de las redes presenta una relación positiva con el CFG, lo que sugiere que la conectividad entre los bancos aumenta (cae) ante incrementos (contracciones) en el factor común, es decir, ante un aumento (reducción) del apetito por riesgo. Esa dinámica se acentúa durante episodios de turbulencia financiera, como los observados en la crisis financiera global de 2008, la crisis de la deuda soberana en la zona del euro durante 2011 o la guerra comercial de 2018 entre los Estados Unidos y China. En el Anexo 3 se presenta la relación entre la densidad de las redes y el VIX. Se observa que la relación es negativa, es decir, que ante aumentos del VIX, la densidad de las redes se reduce, lo que confirma la incidencia del CFG en la conectividad de las redes de endeudamiento. Esta relación tiende a ser más fuerte en las redes 1 y 2, lo que sugiere que la dinámica del crédito externo puede estar altamente influenciada por el CFG, como se ha identificado recientemente en la literatura (Miranda-Agripino y Rey, 2020). De igual forma, se espera que en periodos de mayor incertidumbre global (i. e.: reducción del factor común, aumentos del VIX o de la aversión al riesgo) los bancos locales que dependen más de bancos extranjeros para su fondeo (i. e.: bancos locales con mayor centralidad en la red de endeudamiento global) reduzcan en mayor medida su oferta de crédito a las firmas (Ahn y Sarmiento, 2019; Cerutti et al., 2016). Los episodios de contracción y relajamiento de la política monetaria de los Estados Unidos también ejercen una fuerte influencia en la dinámica del CFG y, por ende, sobre los flujos de capital en las economías emergentes (Temesvary et al., 2018; Sarmiento, 2022). Algunas de estas hipótesis sobre la transmisión del CFG se estudian en los ejercicios de la siguiente subsección.

2.1. El CFG, redes de endeudamiento e intermediación financiera

La segunda parte del análisis consiste en identificar la influencia del CFG sobre la conectividad y la oferta de crédito en cada una de las redes estudiadas. Para ello realizamos dos ejercicios. El primero consiste en estimar un modelo de regresión lineal que permite identificar la influencia del CFG sobre la densidad de las redes controlando por factores macroeconómicos.

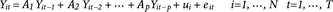

El modelo se puede representar así:

(1)

(1)

En la ecuación (1) se usa la densidad de la red en t calculada para cada red (1) a (3) distinguiendo por el plazo de las operaciones con periodicidad trimestral. El CFG se captura a través de tres medidas (factor común, VIX y aversión al riesgo) y se incluye rezagado un periodo (t - 1). El vector macro incluye variables como la tasa de crecimiento del producto interno bruto (PIB) real, la inflación, la tasa de cambio real, y la tasa interbancaria (TIB). Estas variables capturan el comportamiento de la demanda, los precios de los bienes básicos (commodities) y la respuesta del banco central. Las variables se incluyen rezagadas un periodo para evitar problemas de endogeneidad. La hipótesis por comprobar es si  , lo que indica que un aumento del riesgo o aversión global (i. e.: caída del factor común, aumento del VIX, aumento de la aversión al riesgo) reduce la conectividad entre los prestamistas y los prestatarios en cada tipo de red analizada. Se espera que el efecto sea mayor en las redes de crédito externo (1) y (2), frente a la red de crédito local (3), dada la regulación financiera y prudencial que limita el acceso al crédito externo al capital del banco (i. e.: posición propia de apalancamiento, posición propia de contado y posición bruta) (véase, Lemus et al., 2022).

, lo que indica que un aumento del riesgo o aversión global (i. e.: caída del factor común, aumento del VIX, aumento de la aversión al riesgo) reduce la conectividad entre los prestamistas y los prestatarios en cada tipo de red analizada. Se espera que el efecto sea mayor en las redes de crédito externo (1) y (2), frente a la red de crédito local (3), dada la regulación financiera y prudencial que limita el acceso al crédito externo al capital del banco (i. e.: posición propia de apalancamiento, posición propia de contado y posición bruta) (véase, Lemus et al., 2022).

El segundo ejercicio emplea un modelo de datos de panel con efectos fijos que permite explorar la granularidad de la información y controlar por la heterogeneidad no observada del prestamista y el deudor, así como por factores de demanda. En la especificación (2) se estudia la influencia del CFG sobre el volumen de préstamos de cada relación banco-deudor-trimestre para cada una de las tres redes analizadas. Este modelo permite identificar la influencia del CFG sobre la oferta de crédito y explorar algunos canales de transmisión. El modelo se puede representar como:

(2)

(2)

En la ecuación (2) la variable dependiente es el logaritmo del volumen de crédito entre el prestamista l y el deudor b en el periodo t. Se emplea el volumen del crédito de corto y largo plazos. Al igual que en (1), el CFG se mide alternativamente por el factor común, el VIX y la aversión al riesgo. El vector de controles macro incluye, además de las variables en la especificación (1) (i. e.: la tasa de crecimiento del PIB real, la inflación, la tasa de cambio real, y la tasa interbancaria), los credit default swaps (CDS) de la deuda pública de Colombia a cinco años y el balance de la cuenta corriente de la balanza de pagos (como porcentaje del PIB), ambas con un rezago de un periodo. La inclusión de estos dos controles macro adicionales en la ecuación (2) obedece a la importancia de incorporar el riesgo país y las necesidades de financiamiento externo en la identificación de la oferta de crédito externo, lo cual no se hace en la ecuación (1), donde solo se analiza la incidencia del CFG sobre la conectividad en las redes de endeudamiento.

El efecto esperado del CFG  (medido por el factor común en el modelo base y por el VIX y la aversión al riesgo en modelos alternativos) sugiere que ante aumentos del riesgo o aversión global se reduce el flujo de crédito externo e interno hacia la banca y las firmas en Colombia. El modelo incluye efectos fijos del deudor

(medido por el factor común en el modelo base y por el VIX y la aversión al riesgo en modelos alternativos) sugiere que ante aumentos del riesgo o aversión global se reduce el flujo de crédito externo e interno hacia la banca y las firmas en Colombia. El modelo incluye efectos fijos del deudor  y del prestamista

y del prestamista  para controlar la heterogeneidad no observada del prestamista y del deudor, respectivamente. Asimismo, se incluyen efectos fijos de deudor × tiempo

para controlar la heterogeneidad no observada del prestamista y del deudor, respectivamente. Asimismo, se incluyen efectos fijos de deudor × tiempo  para controlar por la demanda de crédito del deudor, y para poder observar los cambios en la oferta de crédito en las tres redes se incluyen únicamente deudores que tengan dos o más relaciones bancarias para permitir sustitución de crédito (Khwaja y Mian, 2008).

para controlar por la demanda de crédito del deudor, y para poder observar los cambios en la oferta de crédito en las tres redes se incluyen únicamente deudores que tengan dos o más relaciones bancarias para permitir sustitución de crédito (Khwaja y Mian, 2008).

La interacción CFG t-1 × Banco b,l,t permite capturar el efecto de las características del banco en la transmisión del CFG. Esta interacción varía para cada red, dependiendo de las hipótesis a comprobar. En la Red 1 la hipótesis a probar es si los bancos que se fondean con bancos del mismo grupo (intragrupo) reaccionan menos a cambios en el CFG, dado que hacen uso de los mercados de capitales internos (Cetorelli y Goldberg, 2012). La muestra en la Red 1 se compone de 7.789 observaciones de banco internacional-banco local-trimestre e incluye 415 bancos internacionales y 12 bancos locales. En la muestra se distinguen los préstamos de corto plazo (tres a doce meses) y largo plazo (mayores a doce meses). Durante el periodo de estudio, el 26 % del crédito con la banca internacional fue intragrupo (i. e.: sucursal, subsidiaria o casa matriz; por ejemplo: BBVA Colombia con BBVA España y Bancolombia con Bancolombia Panamá). Para entender esta relación, se define la variable Grupo_B l,b,q igual a 1 si el banco que otorga el préstamo (l) pertenece al mismo grupo bancario del banco deudor (b) en q - 1, y 0 en caso contrario (i. e.: es un préstamo con un banco no afiliado). En este sentido, la interacción CFG q × Grupo_B l,b,q permite comprobar si los bancos que pertenecen al mismo grupo bancario reducen en menor medida el crédito ante choques adversos del CFG frente a bancos que contratan crédito con bancos no afiliados.

En la Red 2 la hipótesis a comprobar es si los bancos globales transmiten en mayor medida el CFG (Bruno y Shin, 2015; Miranda-Agripino y Rey, 2021). Para ello definimos la variable Banco_Global b,q-1 como un indicador igual a 1 si más del 50 % del total del crédito asignado a la firma b en q - 1 fue contratado con bancos globales (i. e.: bancos en el top 50 de la lista de bancos globales de Nexis) y 0 en caso contrario14. En la Red 2 la muestra se compone de 325.167 observaciones por banco internacional-firma-trimestre e incluye 4.212 firmas y 265 bancos internacionales. Cabe mencionar que la muestra no incluye crédito con proveedores (i. e.: firmas no financieras), dado que el análisis se centra en el crédito bancario. Al igual que en la Red 1, en la muestra se distinguen los préstamos de corto plazo (tres a doce meses) y largo plazo (mayores a doce meses). Durante el periodo de estudio, el 37 % del crédito de las firmas fue contratado con bancos globales y el 63 % con otros bancos. En este caso, el coeficiente estimado de la interacción CFG q × Banco_Global b,q-1 permite identificar si las firmas con mayor concentración de crédito con los bancos globales exhiben una mayor transmisión del CFG a las condiciones financieras locales; es decir, reciben menos crédito frente a firmas con baja exposición a bancos globales.

En la Red 3 la hipótesis a revisar es si los bancos con mayor exposición (o dependencia) de fondeo externo reaccionan más ante cambios en el CFG; es decir, si reducen en mayor medida su oferta de crédito a las firmas, comparado con aquellos bancos con baja exposición en mercados internacionales (Baskaya et al., 2017; Kalemli-Özcan, 2019; di Giovanni et al., 2021). Para ello definimos la variable Exp_Banco b,q-1 igual a 1 si la razón entre la deuda total del banco b en el mercado de créditos interbancarios transfronterizos (i. e.: Red 1) y los pasivos del banco es superior a la mediana, y 0 en caso contrario. La razón entre la deuda de los bancos en la Red 1 y los pasivos es en promedio del 12 %. La muestra en la Red 3 se compone de 1.322.124 observaciones por banco local-firma-trimestre, de las cuales 619.454 corresponden a préstamos de corto plazo y 702.670 a préstamos de largo plazo. La muestra incluye 139.765 firmas y 31 bancos comerciales, de los cuales 12 son activos en el mercado de préstamos transfronterizos (Red 1). La muestra incluye únicamente préstamos entre firmas con más de dos bancos para permitir la sustitución del crédito entre bancos.

2.2. El CFG y su incidencia sobre la red de bancos internacionales y bancos locales

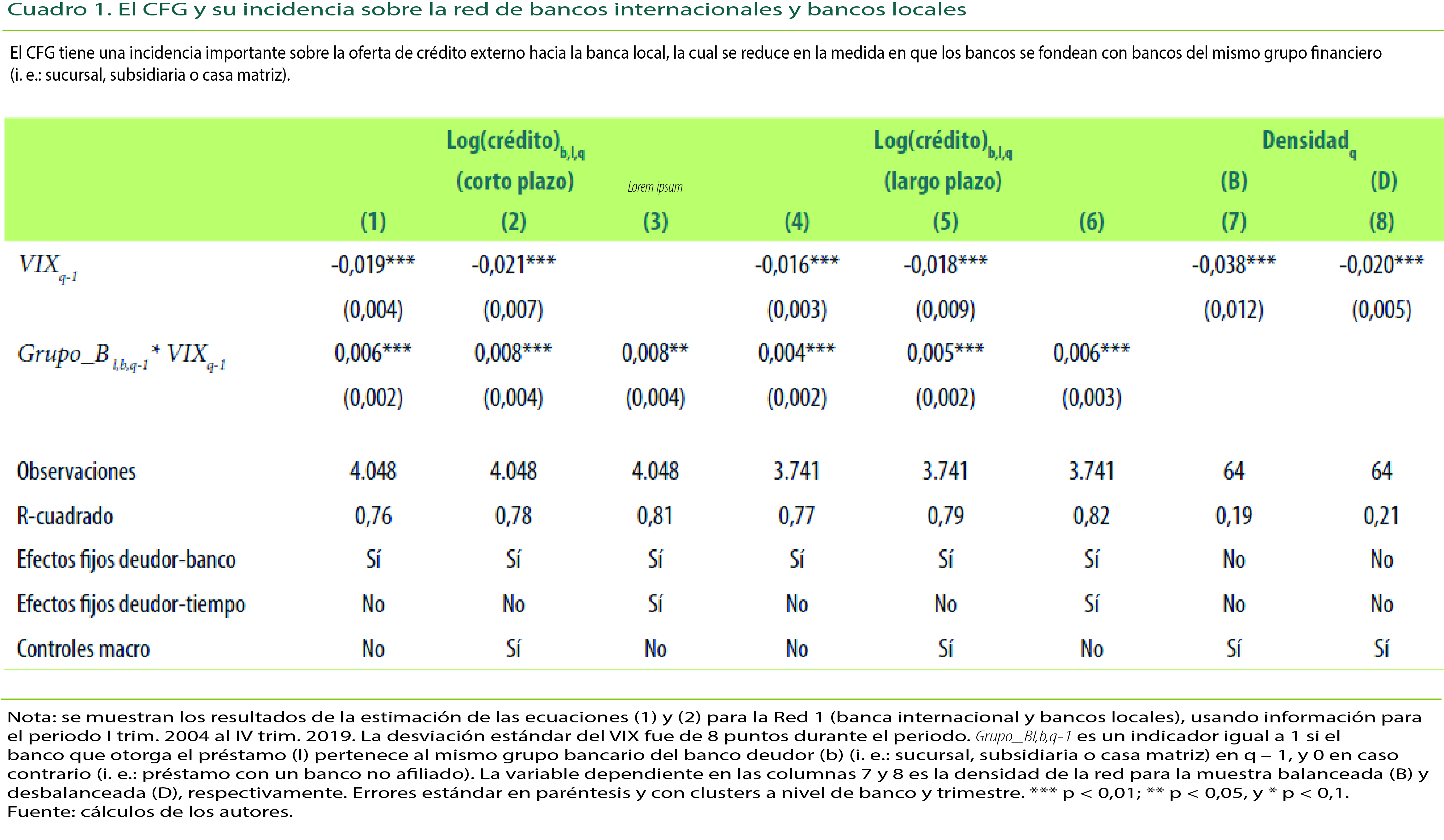

Los resultados de las estimaciones para la Red 1 se presentan en el Cuadro 1. Los resultados de la especificación (2) se presentan en las columnas 1 a 3 para los préstamos de corto plazo, y en las columnas 5 a 6 para los préstamos de largo plazo (i. e.: superiores a doce meses). Los resultados de la especificación (1), donde la variable dependiente es la densidad de la red, se presentan en las columnas 7 y 8 para la muestra balanceada (B) y desbalanceada (D), respectivamente15. Los resultados indican que un aumento de una desviación estándar en el VIX (la cual fue de 8 puntos porcentuales durante el periodo) está asociado con una reducción promedio en la oferta de crédito internacional del 1,9 % en el corto plazo y del 1,6 % en el largo plazo (columnas 1 y 4). Cuando se incluyen los controles macro, la reducción alcanza el 2,1 % y 1,8 %, respectivamente (columnas 2 y 5). El coeficiente estimado de la interacción Grupo_B l,b,q × VIX q sugiere que, ante un choque en el VIX, los bancos que toman prestado del mismo grupo bancario tienen una oferta de crédito mayor en un 0,6 % (corto plazo) y 0,4 % (largo plazo) frente a los que pidieron prestado de bancos no afiliados. Este efecto se mantiene significativo y en niveles similares cuando se incluyen los controles macro y al incluir efectos fijos de deudor-tiempo (columnas 3 y 6). Estos resultados implican que, ante un choque adverso en el CFG, los bancos que pertenecen a un mismo grupo bancario exhiben un fondeo más estable frente a aquellos que toman prestado de bancos no afiliados. Esta evidencia es consistente con la hipótesis de los mercados de capitales internos.

En las columnas (7) y (8) se observa que un choque positivo en el VIX (i. e.: un aumento de la aversión al riesgo global) se asocia con una reducción de la densidad en 3,8 % y 2,0 % en la red balanceada y desbalanceada, respectivamente. Esto sugiere que ante choques adversos en el CFG los bancos están menos dispuestos a prestar liquidez, dado que el número de conexiones disponible en la red se reduce (i. e.: menor densidad). Este resultado es consistente con los hallazgos de Avdjiev y Takáts (2019) en la red global de préstamos interbancarios durante el choque de liquidez global asociado con el tapering de 2013.

2.3. El CFG y su incidencia sobre la red de bancos internacionales y firmas

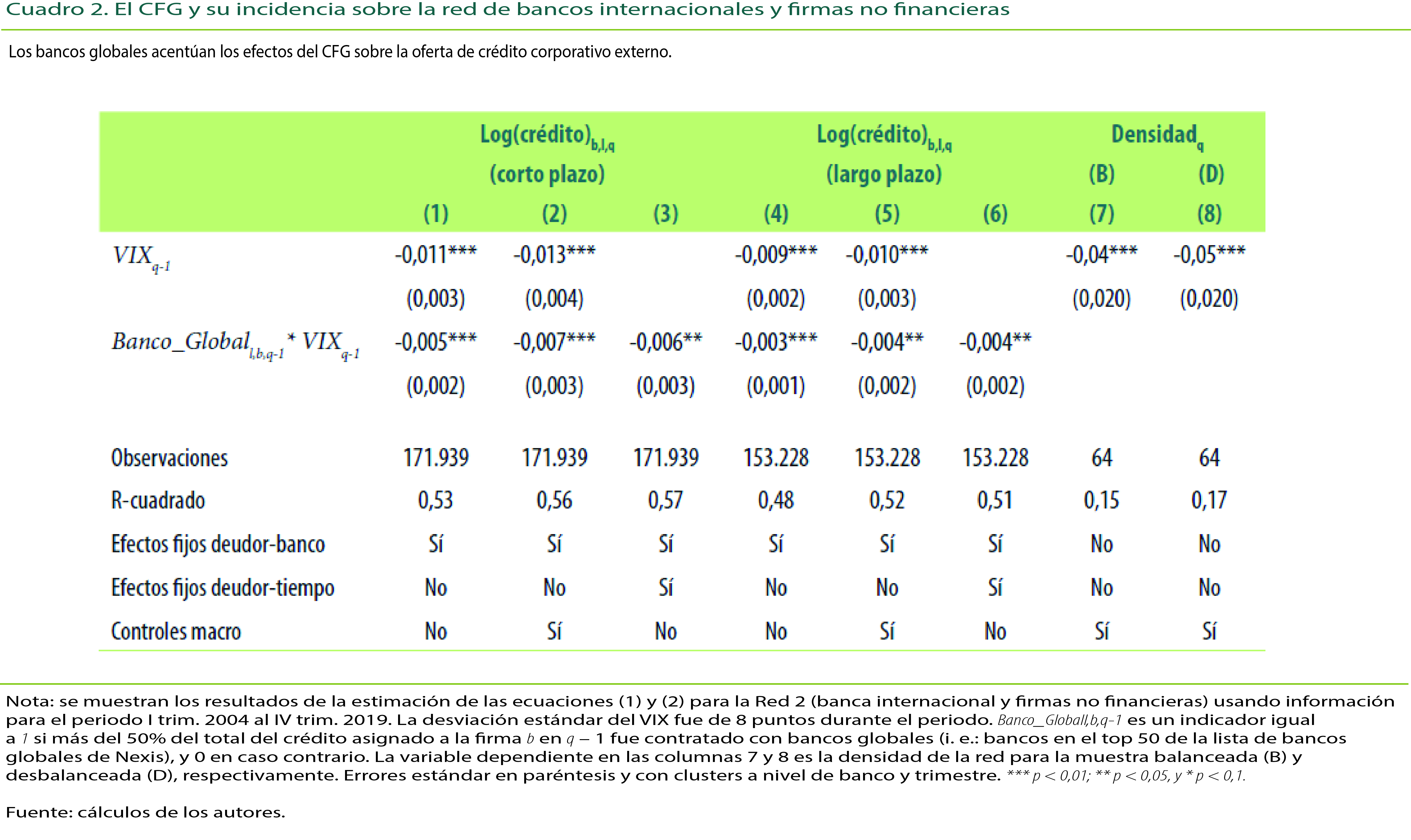

En el Cuadro 2se presentan los resultados para la Red 2, la cual se compone de los créditos entre la banca internacional y las firmas no financieras en Colombia, y sigue la estructura del Cuadro 1. Los resultados indican que un aumento de una desviación estándar en el VIX se asocia con una reducción promedio en la oferta de crédito internacional a las firmas no financieras que operan en Colombia del 1,1 % en el corto plazo y del 0,9 % en el largo plazo. Asimismo, se observa que, ante un choque adverso del CFG, las firmas que toman prestado en mayor medida de bancos globales exhiben una oferta de crédito menor en un 0,5 % (corto plazo) y 0,3 % (largo plazo) frente a las firmas que piden prestado en menor grado de bancos globales (columnas 1 y 4). Este resultado sugiere que los bancos globales transmiten en mayor medida el CFG en los mercados financieros, lo que es consistente con el canal de los bancos globales estudiado en la sección 1. Los resultados se mantienen robustos a la inclusión de los controles macro (columnas 2 y 5) y cuando se controla por la demanda de crédito del deudor a lo largo del tiempo (columnas 3 y 6). En las columnas (7) y (8) se observa que un aumento de una desviación estándar en el VIX está asociado con una reducción de la densidad en 4,0 % en la red balanceada y del 5,0 % en la red desbalanceada, respectivamente. Este resultado es consistente con lo observado en el Cuadro 1y confirma que el CFG afecta la densidad de las redes de endeudamiento global.

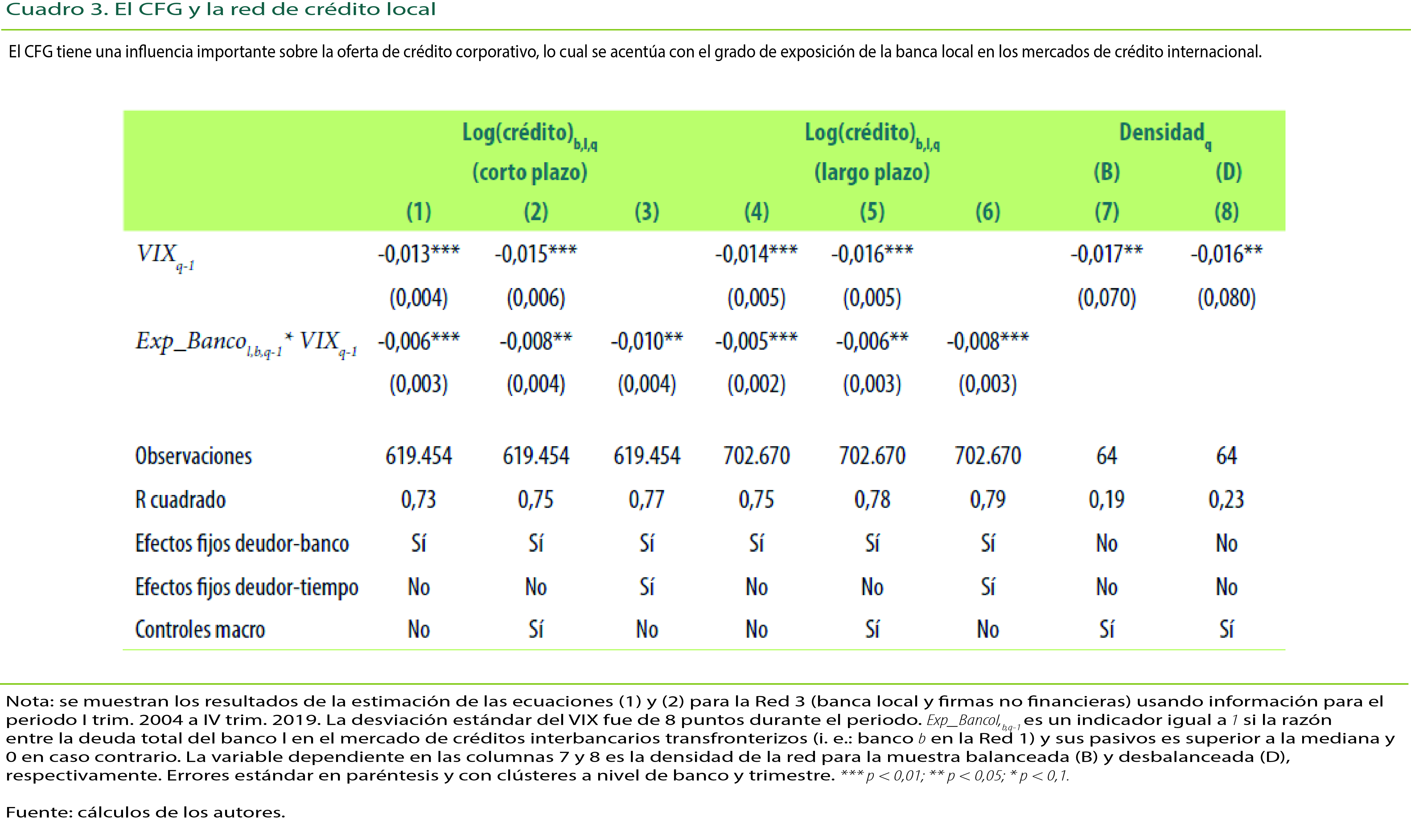

2.4. El CFG y su incidencia sobre la red de crédito local

En el Cuadro 3se presentan los resultados para la Red 3, la cual se compone de los créditos entre la banca local y las firmas no financieras en Colombia, y sigue la estructura del Cuadro 1donde se distingue entre los créditos de corto y largo plazos y la densidad de la red. Los resultados indican que un aumento de una desviación estándar en el VIX se asocia con una reducción promedio en la oferta de crédito local a las firmas no financieras del 1,3 % en el corto plazo y 1,4 % en el largo plazo (columnas 1 y 4). Esto sugiere que el CFG se transmite a las condiciones financieras locales. Al analizar el canal de transmisión del CFG, se encontró que, ante un choque adverso del CFG, aquellas firmas que toman prestado en mayor medida de bancos expuestos en la Red 1 (i. e.: mercado de préstamos interbancarios transfronterizos) exhiben una oferta de crédito menor en un 0,6 % (corto plazo) y 0,5 % (largo plazo) frente a las firmas que toman crédito de bancos menos expuestos. Este resultado confirma la evidencia reportada en el Cuadro 1e indica que parte de la transmisión del CFG depende del grado de exposición del sistema financiero local a los mercados de crédito internacional. En las columnas (7) y (8) se observa que un aumento de una desviación estándar en el VIX se asocia con una reducción de la densidad en un 1,7 % y 1,6 %, respectivamente. Si bien el efecto del CFG sobre la red de crédito local es inferior al observado en las redes de endeudamiento global (cuadros 1 y 2), se destaca que permanece significativo y negativo, lo que indica que los choques en el CFG afectan la conectividad en la red de crédito local. El resultado en las columnas (3) y (6) sugieren que el canal de transmisión del CFG se da a través de la exposición de la banca local a los mercados de crédito internacionales, lo cual contribuye a explicar el efecto observado en la densidad de la red.

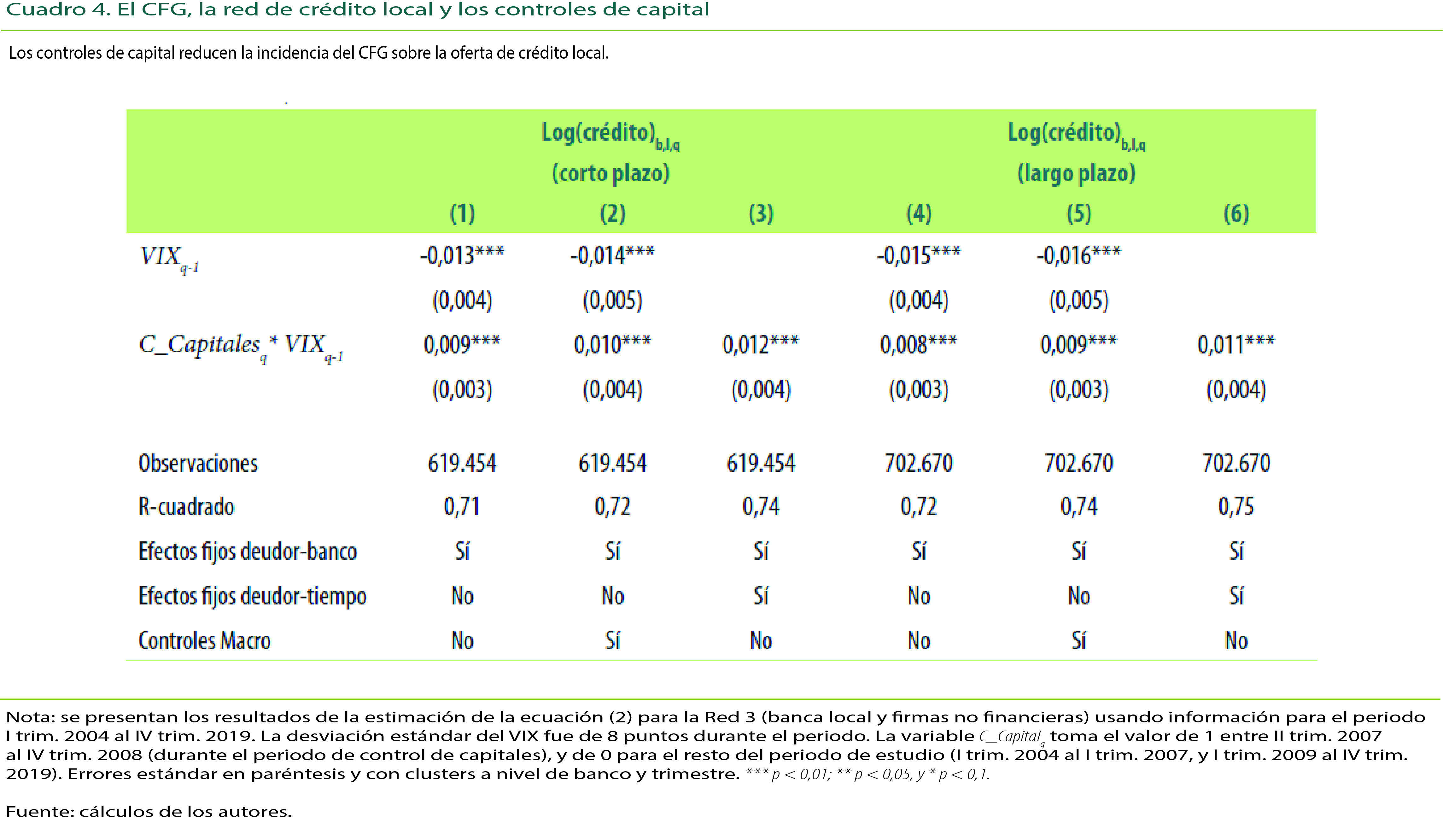

Se realizaron ejercicios adicionales para examinar los resultados de las estimaciones al emplear las demás medidas del CFG (factor común y aversión al riesgo). Los resultados fueron cualitativamente similares a los obtenidos al emplear el VIX. En el Cuadro 4se presenta un ejercicio que analiza la transmisión del CFG en la red de crédito local (Red 3) durante un periodo de fuerte ingreso de capitales que llevó al uso de CFM transitorias (i. e.: depósito al endeudamiento externo y depósito para la inversión extranjera de portafolio) y permanentes (i. e.: límite a la posición bruta de apalancamiento [PBA] de los bancos). Las CFM transitorias estuvieron vigentes entre II trim. 2007 y IV trim. 2008. Se analizó la transmisión del CFG antes, durante y después de ese periodo mediante una variable dicótoma (C_Capital q ) que toma el valor de 1 entre II trim. 2007 y IV trim. 2008, y de 0 para el resto del periodo de estudio (I trim. 2004 a I trim. 2007, y I trim. 2009 a IV trim. 2019). El coeficiente estimado de la interacción C_Capital q × VIX q-1 sugiere que la transmisión del CFG al crédito fue menor durante el periodo con control de capitales frente al periodo sin esa política. Esto puede indicar evidencia a favor del dilema, es decir, que bajo control a la movilidad de capitales se logra mayor autonomía monetaria y, por ende, una menor transmisión de las condiciones financieras globales a las locales. No obstante, la literatura sugiere que estas medidas deben ser empleadas por periodos cortos para evitar distorsiones en el mercado de crédito y en el sector real (Alfaro et al. 2017; Erten, Korinek y Ocampo, 2021).

Este resultado es consistente con evidencia previa para Colombia que sugiere una menor transmisión de las condiciones financieras externas (i. e.: tasas de interés de Estados Unidos y Europa) sobre la oferta de crédito local durante periodos con control de capitales (Dias et al., 2020). Fabiani et al. (2022) muestran que los controles de capital en Colombia reducen el carry trade y, por esta vía, el crecimiento del crédito corporativo, lo que llevó a una menor exposición de la banca local durante la crisis financiera global de 2008-2009. Lemus et al. (2022) identificaron que los bancos que están más cerca del límite regulatorio de apalancamiento en moneda extranjera (i. e.: 90 % del límite de la PBA) exhiben una mayor respuesta a cambios en la política monetaria local (frente a los bancos con mayor espacio para el endeudamiento externo), lo cual sugiere que la regulación prudencial restringe el apalancamiento externo y, en consecuencia, contribuye a la transmisión de la política monetaria.

En general, los resultados indican que el CFG afecta la oferta de crédito externo hacia la banca y las firmas en Colombia. Asimismo, se observa que la oferta de crédito local también se ve afectada ante cambios en el CFG, y que el canal es la exposición o dependencia del crédito interbancario transfronterizo de los bancos que operan en Colombia. Los resultados brindan evidencia sobre la influencia de los bancos globales en la transmisión del CFG hacia la oferta de crédito corporativo en Colombia. Se encontró que el fondeo intragrupo en los mercados de crédito internacional contribuye a mitigar parte de los efectos del CFG sobre la oferta de crédito y la intermediación financiera. Los resultados sugieren que las firmas que se fondean menos con bancos globales reducen su exposición a los choques adversos sobre el CFG, lo que implica que la diversificación en las fuentes de fondeo es importante para mitigar los choques del CFG. Asimismo, se evidencia que medidas como los controles de capital reducen de manera importante la transmisión del CFG en la intermediación financiera.

3. Inversión extranjera de portafolio en Colombia, CFG y decisiones de política monetaria no convencional de la Reserva Federal

Esta sección analiza el efecto del CFG y de los anuncios de política no convencional de la Reserva Federal sobre la inversión extranjera de portafolio en instrumentos de deuda y acciones en Colombia. La sección responde dos preguntas específicas:

¿Cómo afecta el CFG al portafolio de los inversionistas extranjeros en Colombia?

¿Los anuncios de la política monetaria no convencional de la Reserva Federal refuerzan el efecto que tiene el CFG sobre la inversión extranjera en Colombia?

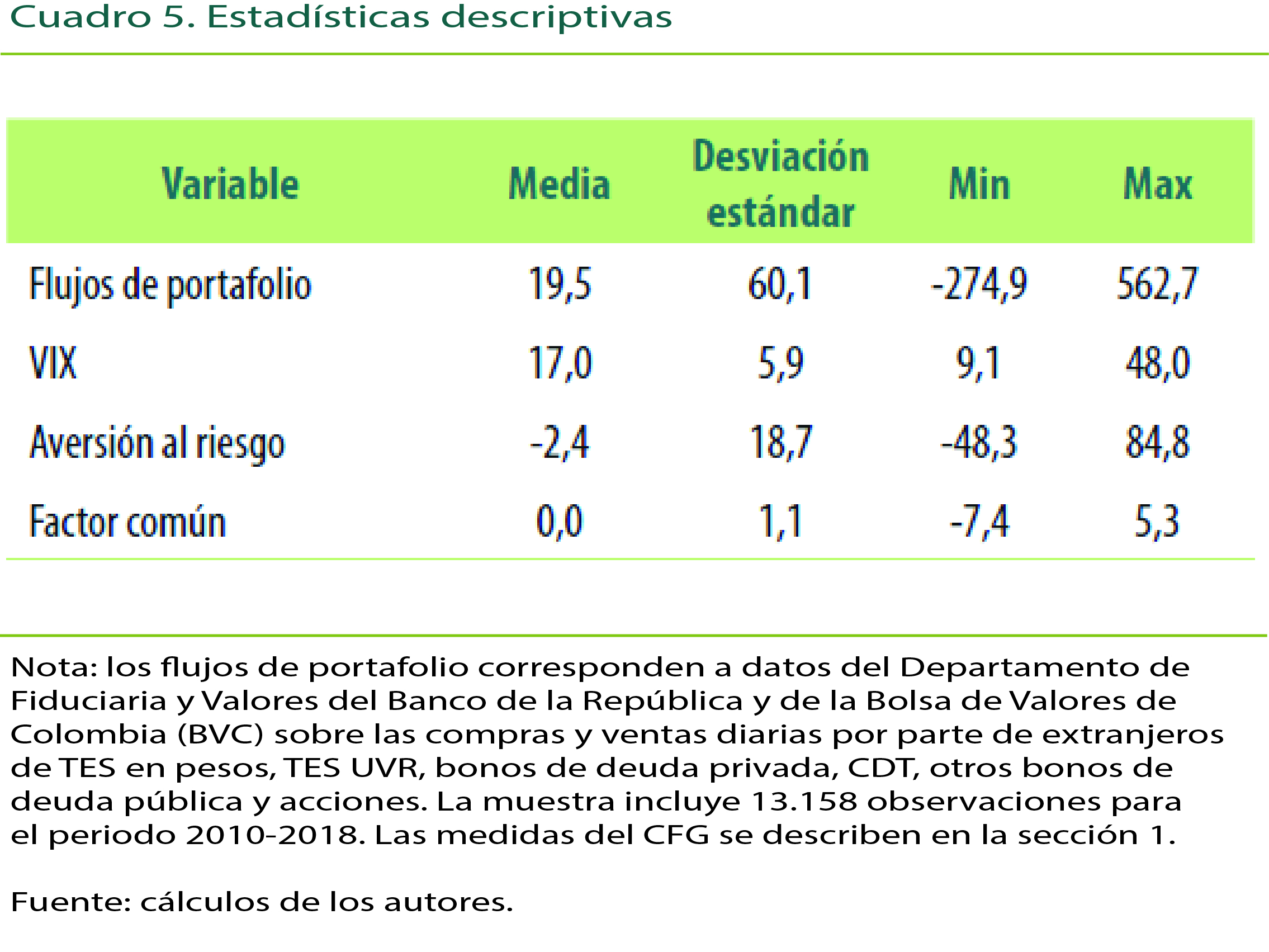

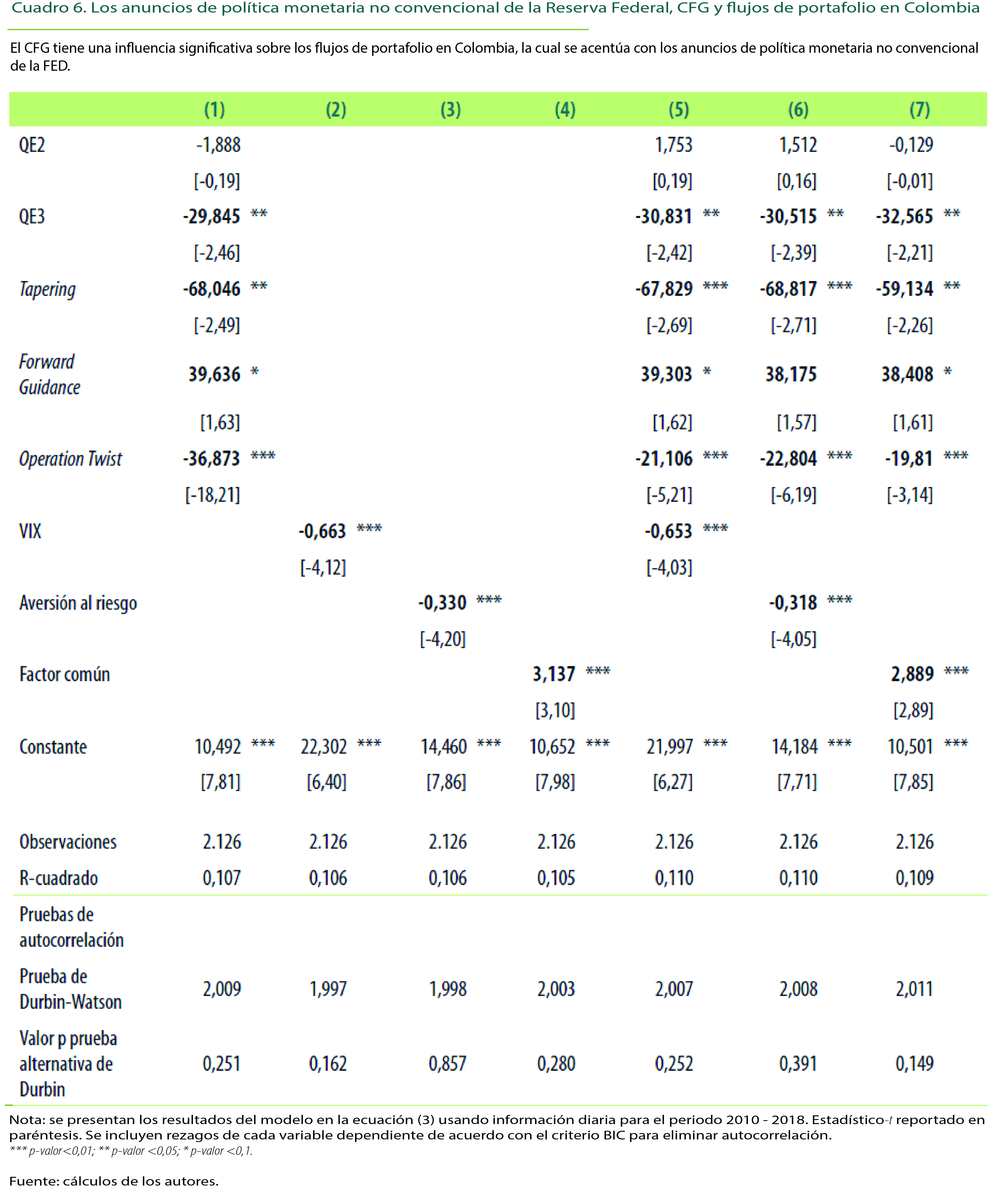

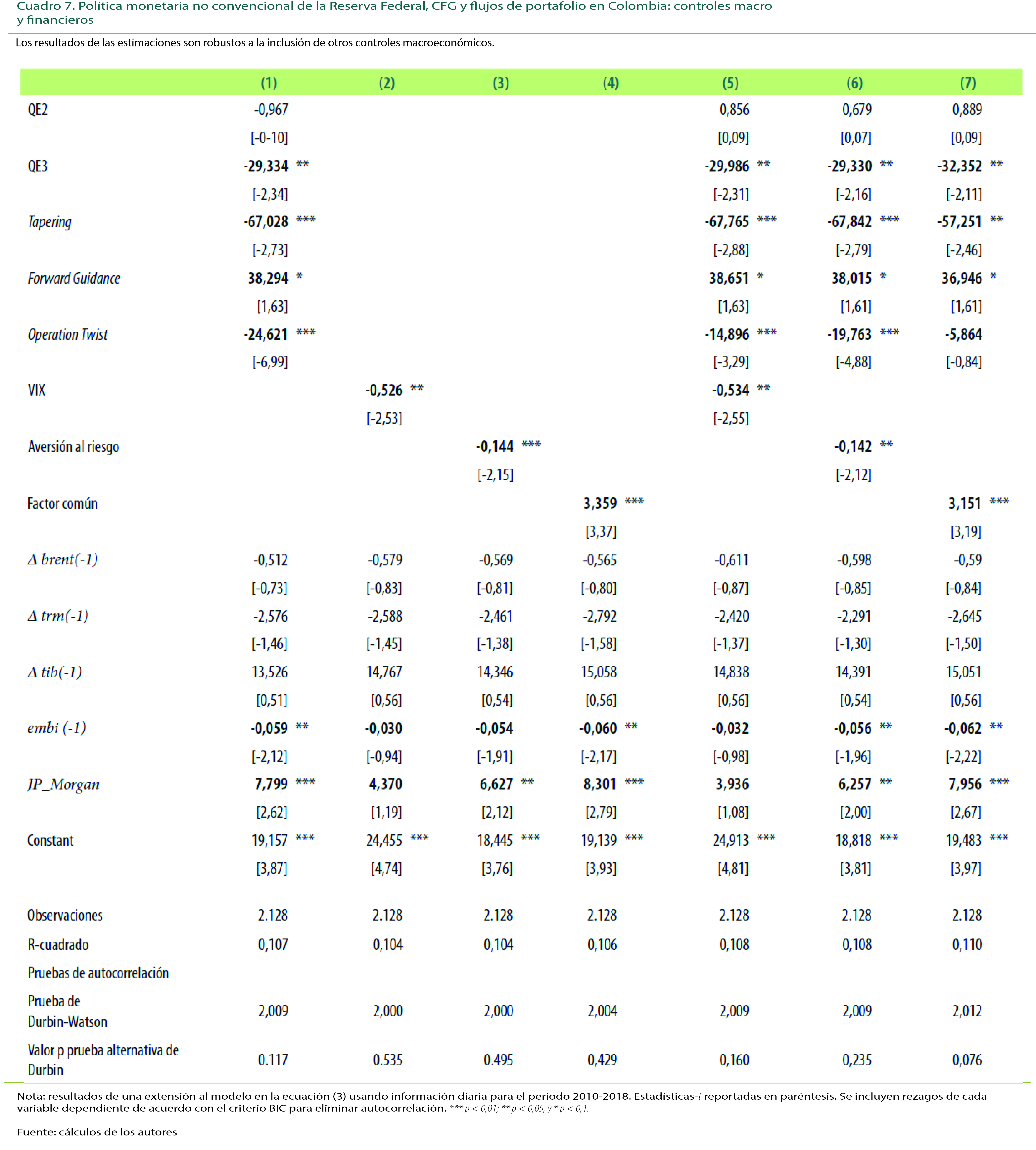

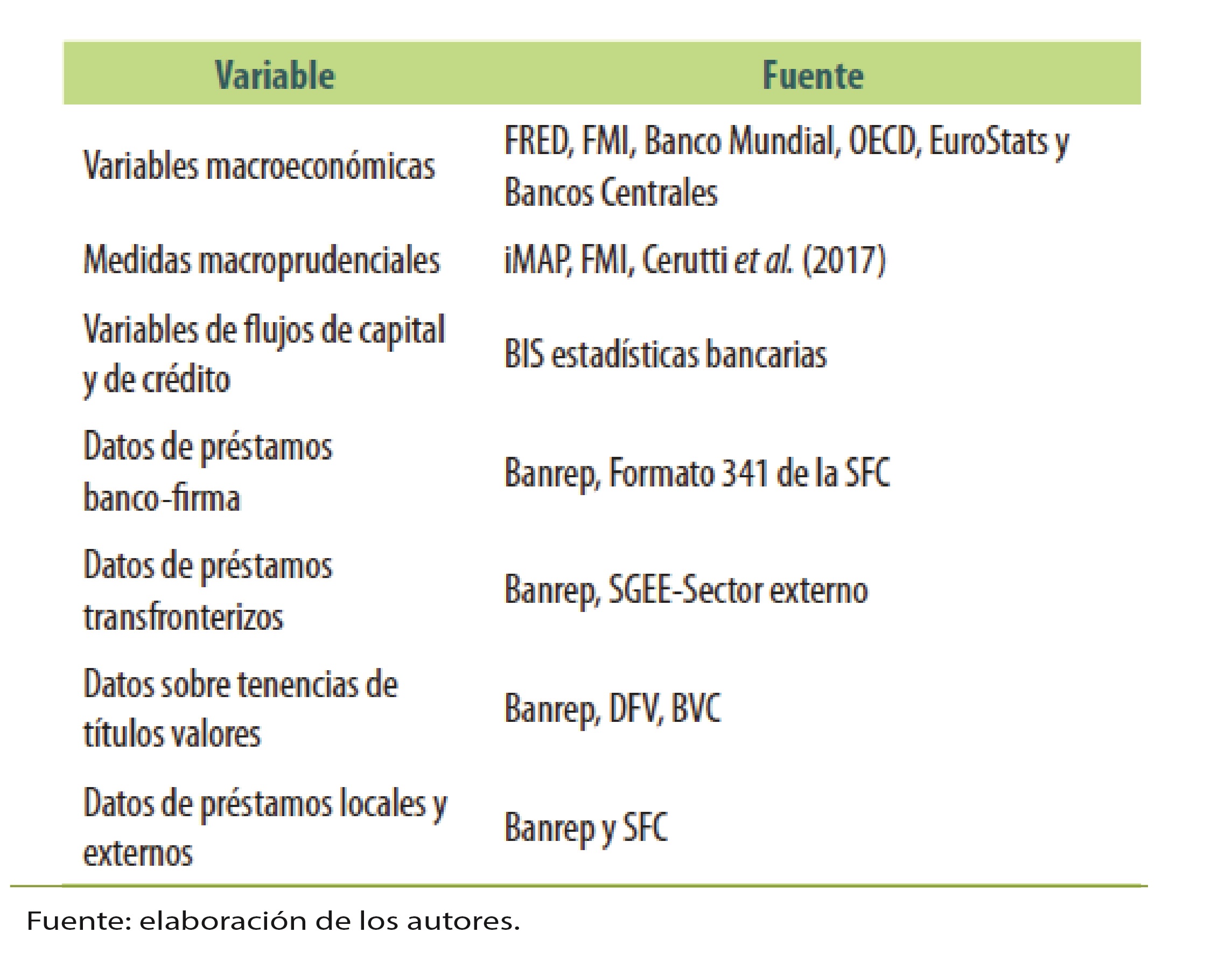

En el análisis se emplean datos proporcionados por el Departamento de Fiduciaria y Valores del Banco de la República (Banrep) y por la Bolsa de Valores de Colombia (BVC) sobre las compras y ventas diarias de las siguientes categorías de activos: TES en pesos, TES UVR, bonos de deuda privada, CDT, otros bonos de deuda pública y acciones. La muestra incluye 13.158 observaciones con frecuencia diaria para el periodo 2010-201816. La ventaja de utilizar esta base de datos es su periodicidad diaria, dado que la información de otras fuentes, como por ejemplo, la balanza de pagos, se encuentran en baja frecuencia. Se analiza la respuesta de los flujos de portafolio ante cambios en el CFG, medido por choques en el factor común, VIX y aversión al riesgo, y ante los anuncios de política monetaria no convencional de la Reserva Federal. En el Cuadro 5se presentan las estadísticas descriptivas de los flujos de portafolio agregados y de las distintas medidas del CFG utilizadas en las estimaciones.

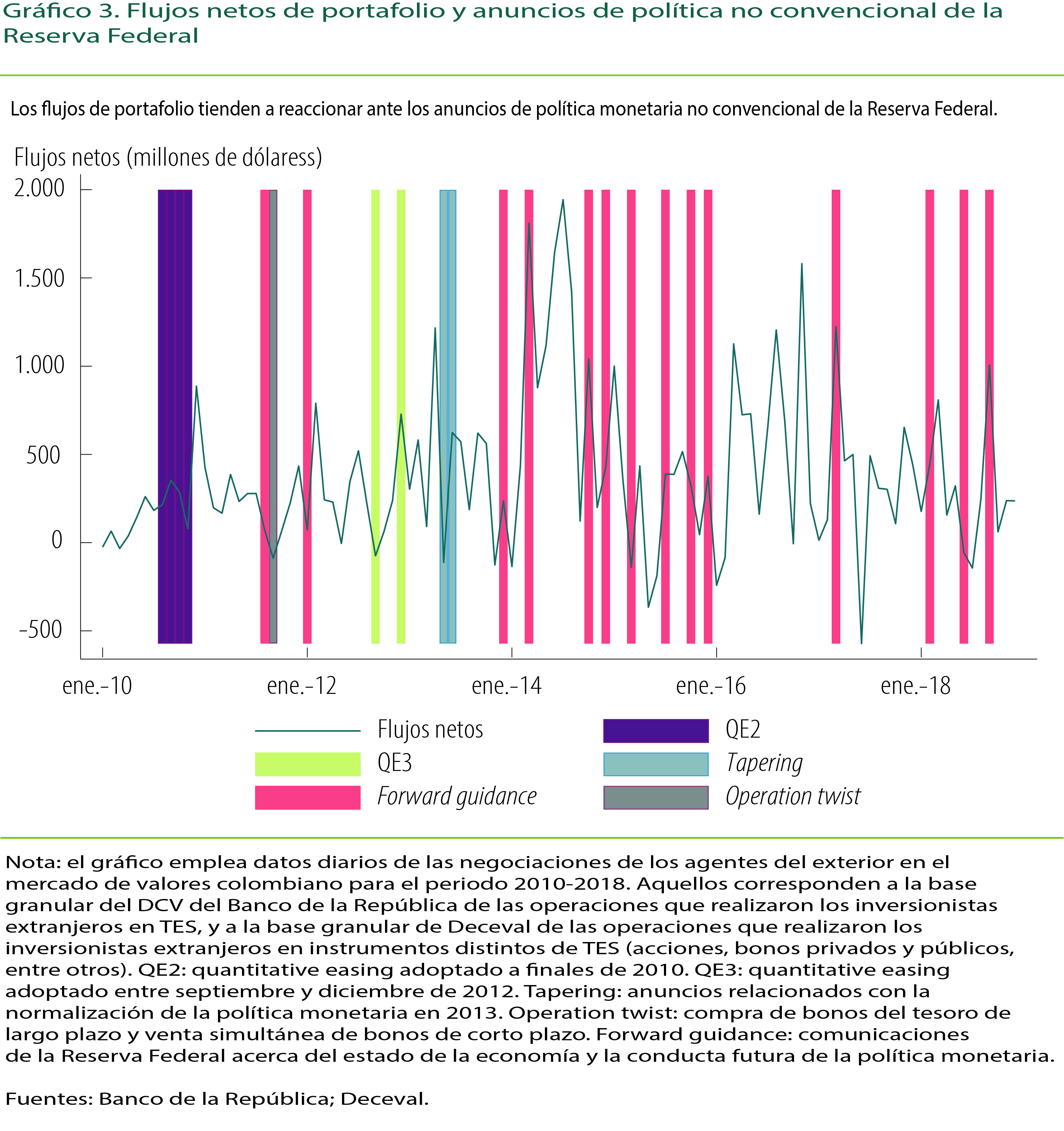

Las políticas monetarias no convencionales de la Reserva Federal expanden el tamaño y la composición de su balance. Las medidas, llamadas QE1, QE2 y QE3, son políticas encaminadas a reactivar la actividad económica al reducir las tasas de interés de largo plazo, a través de la compra de títulos hipotecarios (mortgage-backed securities: MBS) o de títulos del tesoro del gobierno (treasury bills). Los anuncios de política no convencional que se estudian son: 1) quantitative easing II (QE2), que fue adoptado a finales de 2010, y que expandió la hoja de balance en 600 billones de dólares; 2) quantitative easing III (QE3), programa adoptado entre septiembre y diciembre de 2012, el cual se enfocó en la compra de MBS; 3) tapering, que corresponden a anuncios relacionados con la normalización de la política monetaria en mayo y junio de 2013; 4) operation twist, implementada entre finales de 2011 y 2012, y que estimuló la economía al comprar bonos del tesoro de largo plazo y simultáneamente vender bonos de corto plazo. Esta operación aumentó las tasas de interés de corto plazo y disminuyó las tasas de interés de largo plazo, y 5) forward guidance, que se refiere a las comunicaciones de la Reserva Federal acerca del estado de la economía y la conducta futura de la política monetaria. Los anuncios de forward guidance incluidos entre agosto de 2011 y septiembre de 2018 no incluyen fechas que coinciden con compras de activos a gran escala (QE).

Los anuncios considerados indican que la Reserva Federal quería mantener la tasa de interés en niveles bajos (entre agosto de 2011 y octubre de 2015) de acuerdo con las condiciones económicas futuras. Sin embargo, en diciembre de 2015 el comité de la Reserva Federal decidió aumentar la tasa de interés después de siete años, e indicó que las condiciones económicas evolucionarían de una manera consistente con un aumento gradual de las tasas de interés. La mayoría de estos anuncios tuvieron repercusiones globales, especialmente en países emergentes, al frenar (o acelerar) los flujos de capitales (Anaya et al., 2017; Eichengreen y Gupta, 2015; Bouwman et al., 2015; Aizenman et al., 2016; Avdjiev y Takáts, 2019; Swanson, 2021; Chari et al., 2021). La descripción de todos los anuncios de política monetaria no convencional del análisis se incluye en el Anexo 4. Estos anuncios se encuentran en su idioma original (inglés) con el fin de garantizar una mejor comprensión de la posición de política monetaria de la Reserva Federal durante el periodo de análisis.

El Gráfico 3 muestra la evolución de los flujos netos de portafolio junto con los diferentes anuncios de política no convencional de la Reserva Federal durante el periodo 2010-2018. Se observa que durante el QE2 se incrementaron los flujos netos de portafolio, mientras que durante el tapering estos flujos se redujeron, acorde con la evidencia para otras economías emergentes (Aizenman et al., 2016; Anaya et al., 2017). Sin embargo, los anuncios sobre operation twist y forward guidance coinciden con periodos de aumentos y reducciones en los flujos de capital, sin observarse una clara tendencia.

Como se mencionó en la sección 1, los cambios en la postura de la política monetaria de la Reserva Federal pueden acentuar el CFG y, por ende, afectar la dinámica de los flujos de capital. Por ejemplo, Miranda-Agrippino y Rey (2020) analizan la relación entre la política monetaria de la Reserva Federal y el CFG, y muestran que, dado que el dólar de Estados Unidos es la moneda más transada en el sistema financiero internacional, la política monetaria de los Estados Unidos puede influir sobre el CFG, al alterar los costos de fondeo de los bancos. La política monetaria también afecta el precio de los activos, tanto en los Estados Unidos como en otras economías, y de la misma manera se transmite a los flujos de capital. Por ejemplo, una política monetaria contractiva por parte de la Reserva Federal causa una contracción en el precio de los activos, capturado por su factor global, y un aumento en la aversión al riesgo global. Igualmente, un choque de política monetaria contraccionista causa una disminución de los flujos de capital mundial.

3.1. El CFG, la política monetaria de la Reserva Federal y los flujos de portafolio

En relación con los anuncios de política monetaria no convencional, Dees y Galesi (2019) muestran que un choque expansionista en la política monetaria de la Reserva Federal contribuye al surgimiento del CFG, lo cual impulsa la actividad económica mundial. Este efecto se ve reforzado por el grado de integración financiera global y el papel que desempeña los Estados Unidos en la economía mundial. Andreou et al. (2021) señalan que, al aumentar la liquidez, la política monetaria no convencional adoptada por los principales bancos centrales durante la crisis financiera global se transmitió a los flujos de capital, especialmente en las economías emergentes que ofrecían mayores retornos a los inversionistas globales. Yildirim y Ivrendi (2021) analizan los efectos mundiales de la política monetaria no convencional y encuentran que estas medidas determinan las condiciones financieras globales al alterar el valor del dólar y el apetito por riesgo de los inversionistas. Estas características son determinantes fundamentales en el comportamiento de los flujos de capital.

En este sentido, la hipótesis a comprobar es si los agentes del exterior que invierten en instrumentos de renta fija y renta variable en Colombia reaccionan ante cambios en el CFG y a los anuncios de política monetaria no convencional de la Reserva Federal. El modelo empleado está fundamentado en tres canales (portafolio, señales y liquidez), los cuales explican el comportamiento de los flujos de portafolio ante cambios en las condiciones financieras globales y la política monetaria de los Estados Unidos (Lim y Mohapatra, 2016; Fratzscher, et al., 2018). El canal de portafolio predice que los agentes recomponen su portafolio, lo cual afecta las tasas de interés. El canal de señales sugiere que el banco central, mediante sus acciones, indica a los agentes del mercado el curso futuro de la política monetaria. Por su parte, el canal de liquidez señala que la política monetaria no convencional afecta la prima por liquidez. Estos canales reflejan el impacto que tiene la política monetaria sobre el apetito por riesgo de los inversionistas, lo que afecta la dinámica del CFG y de los flujos de capital (Bekaert et al., 2013; Fratzscher, et al., 2018).

La especificación se puede plantear como:

(3)